Хорошо известная всем нам народная мудрость гласит: «Плати налоги и спи спокойно». И тут речь идёт не только о том, что за неуплату налогов человека может постигнуть существенное наказание, но и о том, что именно за счёт налогов государство обеспечивает спокойную и достойную жизнь общества.

И действительно, жизнь современного человека невозможно представить без общедоступных больниц и поликлиник, школ и детских садов, музеев и театров, национальной сети железнодорожных и автомобильных дорог, мостов, уборки мусора на улицах, охраны границ страны, обеспечения правопорядка и других общественных благ.

Согласитесь,

что всё это не может появиться просто так, по щелчку пальцев. Все эти блага

обеспечивает государство, а точнее, обеспечиваем все мы, делая взносы в

государственную казну в виде налогов и других обязательных платежей (сборов,

пошлин, акцизов и так далее).

То есть мы можем говорить о том, что налоги – это обязательные

платежи физических и юридических лиц государству на основе специального

налогового законодательства.

Увы, мы живём не в Монако, где люди практически ничего не должны платить государству. Граждане маленькой Андорры тоже счастливее нас, потому что власти и для них устроили налоговый рай. Повезло и тем, кто родился на Бермудских и Багамских островах. На этом, наверное, всё. Остальные государства так или иначе требуют, чтобы граждане страны делились заработанным. Например, конституция нашей страны говорить нам о том, что каждый обязан платить законно установленные налоги и сборы. Таким образом, уплата налогов является одной из основных конституционных обязанностей граждан.

В среднем около 80 % государственного бюджета – это собранные налоги, а остальные 20 % – это безвозмездные поступления и неналоговые доходы.

Налоги выполняют одновременно несколько основных функций, таких как:

· Фискальная функция – обеспечение финансирования государственных расходов на содержание государственного аппарата, обороны страны и той части непроизводственной сферы, которая не имеет достаточных средств, например, фундаментальной науки, многих учебных заведений, библиотек и так далее.

· Распределительная функция – перераспределение доходов между разными социальными слоями с целью сглаживания неравенства в обществе.

· Стимулирующая (антиинфляционная) функция – стимулирование развития научно-технического прогресса, увеличения числа рабочих мест, капитальных вложений в расширение производства путём применения льготного налогообложения.

· Социально-воспитательная функция – сдерживание потребления вредных для здоровья продуктов путём установления на них повышенных налогов.

· Конкретно-учётная функция – осуществление учёта доходов граждан, предприятий и организаций.

За сбор налогов в нашей стране отвечает Федеральная налоговая служба (ФНС России). На её сайте можно узнать о существующих налогах и пошлинах, выбрать подходящий режим налогообложения, узнать о том, как подать налоговую декларацию и так далее.

Основным законодательным актом в нашей стране, который регулирует налоговые правоотношения, является Налоговый кодекс Российской Федерации – это кодифицированный законодательный акт, устанавливающий систему налогов и сборов в Российской Федерации.

Кодекс состоит из двух частей: часть первая (общая часть), которой установлены общие принципы налогообложения, и часть вторая (специальная или особенная часть), которой установлен порядок обложения каждым из установленных в стране налогов (сборов).

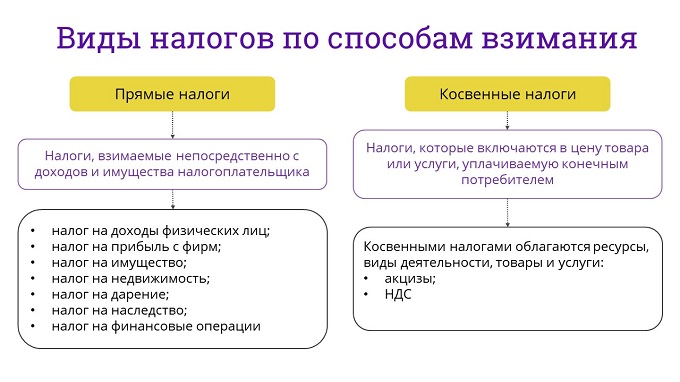

По способам взимания выделяют следующие виды налогов: прямые и косвенные.

Прямые налоги – это налоги, взимаемые непосредственно с доходов и имущества налогоплательщика:

· налог на доходы физических лиц;

· налог на прибыль с фирм;

· налог на имущество;

· налог на недвижимость;

· налог на дарение;

· налог на наследство;

· на финансовые операции.

Тут всё очень просто: получили зарплату, продали имущество или заработали в бизнесе – не забудьте заплатить налог.

А вот о том, что вы платите косвенные налоги, вы иногда даже не знаете. Конечно, они не являются тайными, мы просто не задумываемся над этим. Почему? Потому что мы их платим не явно. То есть косвенные налоги – это налоги, которые включаются в цену товара или услуги, уплачиваемую конечным потребителем.

Косвенными налогами облагаются ресурсы, виды деятельности, товары и услуги. Среди косвенных налогов основными являются акцизы и НДС:

· акцизы – косвенный налог, налагаемый в момент производства на товары массового потребления внутри страны. Например, акцизом облагаются такие товары, как алкоголь, табачные изделия и автомобильное топливо;

· налог на добавленную стоимость (НДС) – исчисление производится продавцом при реализации товаров (работ, услуг, имущественных прав) покупателю. Например, когда вы покупаете практически любой товар в продуктовом магазине, государство уже добавило к его стоимости определённый налоговый процент.

Государство чаще увеличивает именно эти налоги, при этом демонстративно снижая на несколько процентов прямые налоги. Население легко поддаётся на трюки ловких финансистов, решающих бюджетные проблемы за счёт рядовых граждан.

Налог считается установленным, и у налогоплательщика возникает обязанность его уплачивать только в том случае, если в законодательном порядке определены все элементы налога, а именно:

Субъект налогообложения (или налогоплательщик) – это лицо, на которое в соответствии с законом возложена обязанность уплачивать налоги.

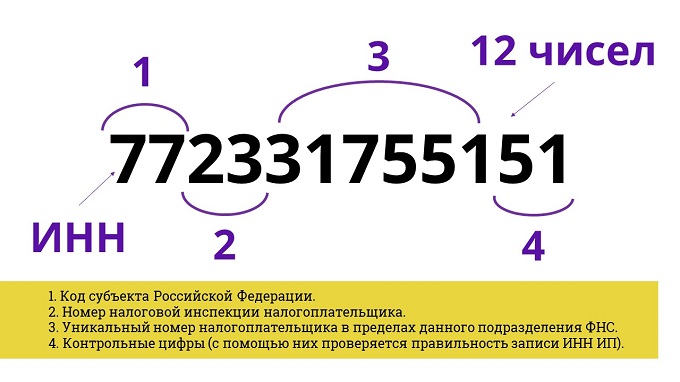

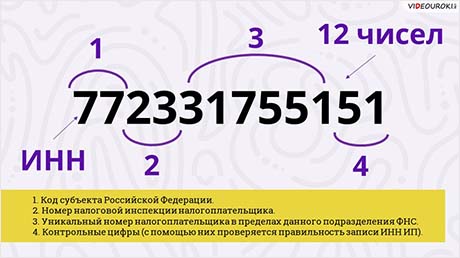

В наши дни для налогового учёта каждому налогоплательщику присваивается идентификационный номер налогоплательщика (ИНН) – это цифровой код, упорядочивающий учёт налогоплательщиков в Российской Федерации.

Идентификационный номер налогоплательщика является уникальным и помогает Федеральной налоговой службе лучше идентифицировать налогоплательщика, поскольку имя и фамилия или название юридического лица могут повторяться.

Следующим элементом является объект налогообложения – это то, что подлежит налогообложению (прибыль, доход, имущество и так далее).

Налоговая база – это стоимостная, физическая или иная характеристика объекта налогообложения. Например, при уплате транспортного налога объектом налогообложения являются транспортное средство, а налоговой базой – физическая характеристика транспортного средства, такая как мощность двигателя в лошадиных силах.

Налоговая ставка – это величина налоговых начислений на единицу налоговой базы. Например, когда налог взимается с дохода, налоговая ставка рассчитывается в процентах.

Налоговый период – период времени, по окончании которого определяется сумма налога, подлежащая уплате.

Налоговые льготы – это преимущества, предоставляемое определённой категории налогоплательщиков, ставящее их в более выгодное положение в сравнении с остальными налогоплательщиками, включая возможность не уплачивать налоги или уплачивать их в меньшем размере.

Порядок исчисления налога – это определённый свод правил, согласно которым устанавливается обязанность того или иного субъекта привести все необходимые арифметические расчёты, объединяющие объекты налогообложения, периоды, ставки и базу, с учётом того, какие льготы полагаются налогоплательщику.

Сроки уплаты налога – это период времени, по истечении которого обязанность по уплате налога должна быть выполнена.

Выделяют три системы налогообложения: пропорциональную, прогрессивную и регрессивную. Данные системы отличаются друг от друга характером ставок налогообложения.

Пропорциональная система – все налогоплательщики платят налог по равной ставке. Ставка налога одинакова для всех и не зависит от размера дохода конкретного плательщика.

Возьмём для примера подоходный налог. Если доход – 100 000 рублей, а налоговая ставка – 10 %, то уплатить нужно 10 000. Если доход в пять раз больше, то и налог вырастет в пять раз: 10 % от 500 000 – это 50 000 тысяч.

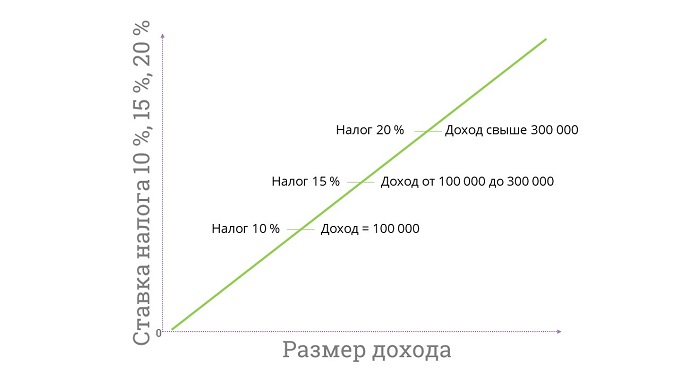

Прогрессивная система – построенная на принципе увеличения налоговых ставок в зависимости от роста уровня облагаемого дохода налогоплательщика, то есть чем выше доход, тем выше ставка налогообложения.

Поясним на том же примере. Со 100 000 рублей дохода оставляем те же 10 %. С суммы от 100 000 до 300 000 – уже 15 %, а свыше 300 000 – 20 %. Какой налог заплатит обладатель дохода в 500 000 в этом случае? 10 000 плюс 30 000 плюс ещё 40 000. Итого 80 000, на 30 000 больше, чем при пропорциональной системе налогообложения.

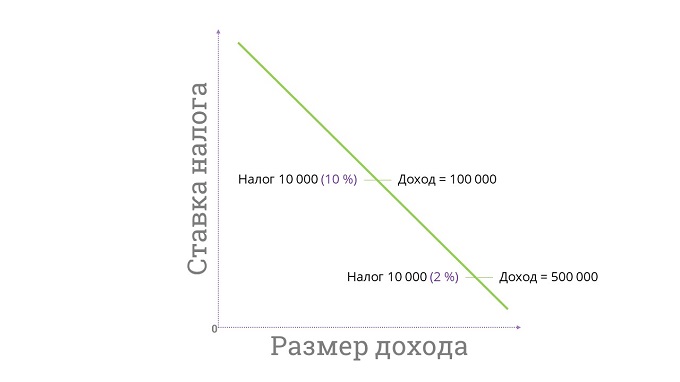

Регрессивная система – ставка снижается при увеличении облагаемой налогом величины. Это означает, что при увеличении доходов ставка падает и, наоборот, растёт, если доход уменьшается.

Представьте себе, что все платили бы в бюджет одинаковую сумму. Скажем, 10 000. От дохода в 100 000 – это 10 %, а от дохода 500 000 – только 2 %.

Какой подход более справедлив? Это очень дискуссионный вопрос, поскольку государство может применять в своей работе различные системы налогообложения для более гибкого регулирования экономики и обеспечения наиболее эффективного поступления платежей в бюджет.

В России подоходный налог называется налогом на доход физических лиц (НДФЛ) – это основной вид прямых налогов. Он исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством.

Все люди должны уплачивать единую ставку НДФЛ, независимо от размера своего дохода. Для лиц, проживающих в России не менее 183 дней в течение года (их называют налоговыми резидентами), эта ставка равна 13 %.

Некоторые виды дохода, напротив, освобождены от налога. К ним относятся государственные пособия и пенсии, стипендии, алименты, некоторые виды выплат от работодателя (например, возмещение за командировку), а также вносимые работодателем страховые взносы по договорам добровольного медицинского страхования и пенсионные взносы в негосударственные пенсионные фонды.

Также стоит выделить ещё три популярных вида дохода, которые не подлежат налогообложению:

· доход налогового резидента РФ от продажи имущества (кроме ценных бумаг и недвижимости), находившегося в собственности более трёх лет;

· доход от продажи недвижимости, находившейся в собственности более пяти лет;

· доход, полученный в порядке наследования (как в денежной, так и в натуральной форме);

· доход, полученный в порядке дарения от близких родственников (родителей и детей, бабушек и дедушек, внуков, братьев и сестёр).

В некоторых случаях налог на доход физических лиц взимается по нестандартной ставке, отличающейся от 13 %. Налоговым кодексом Российской Федерации по налогу на доходы физических лиц предусмотрено ещё четыре налоговых ставки: девять, пятнадцать, тридцать и тридцать пять процентов.

В большинстве случаев налогоплательщикам не нужно предпринимать активных действий для уплаты налога на доход физических лиц. За них это делают те организации, которые выплачивают доход (например, работодатель, при начислении работнику заработной платы).

Однако в некоторых случаях необходимо самостоятельно рассчитать и уплатить налог на доходы физических лиц. В частности, это касается людей, занимающихся предпринимательской деятельностью и получающих доход от продажи имущества. Такие люди обязаны подать в свою налоговую инспекцию налоговую декларацию по специальной форме.

Налоговая декларация – это официальное заявление налогоплательщика о полученных им доходах, налоговых льготах и других данных, служащих основанием для исчисления и уплаты налогов.

Самым простым способом заполнить налоговую декларацию можно с помощью онлайн-сервиса «Личный кабинет налогоплательщика» на сайте Федеральной налоговой службы России.

В самом «Личном кабинете налогоплательщика» содержатся сведения о самом налогоплательщике, которые в соответствии с законодательством составляют налоговую тайну. Поэтому получить доступ к нему должен лично сам налогоплательщик или его законный представитель по нотариальной доверенности.

Как и в электронной, так и заполненной от руки налоговой декларации будут указаны доходы налогоплательщика и рассчитана сумма подоходного налога. Налоговая декларация представляется раз в год по месту жительства.

Предельный срок подачи декларации за год, в течение которого был получен доход, – 30 апреля следующего года. На уплату суммы налога, рассчитанной в налоговой декларации, отводятся ещё два с половиной месяца (то есть предельный срок – 15 июля).

Ещё одним массовым налогом для граждан в нашей стране является транспортный налог – это прямой налог, взимаемый с владельцев зарегистрированных транспортных средств. Есть в собственности автомобиль или целый личный автопарк – уплати налог.

Интересным моментом является то, что ставка транспортного налога отличается в зависимости от региона. Например, ставки транспортного налога в Мурманске почти в два раза ниже ставок этого налога в Москве и Московской области. Собранными в уплату региональных налогов деньгами регионы распоряжаются самостоятельно.

Ещё одной интересной особенностью налоговой системы нашей страны является существование специальных налоговых режимов – это режимы налогообложения, при которых субъекты бизнеса и обычные граждане получают возможность сократить документооборот и отчётность, уплачивая фактически один налог.

Например, к такому специальному налоговому режиму можно отнести налог на профессиональный доход для самозанятых граждан – это инновационный налоговый режим, который введён с целью привлечения самозанятых граждан к «выходу из тени», официальной регистрации в органах федеральной налоговой службы. Например, это могут быть фотографы, частные дизайнеры, мастера маникюра, сантехники, фрилансеры, программисты, работающие на себя, не имеющие трудового договора ни с одной компанией или ИП.

В конце нашего урока давайте попробуем ответить на следующие вопросы.

1. Что такое налоги?

2. Зачем нужно платить налоги?

3. Что такое налоговая декларация?

4. Чем различаются прямые и косвенные налоги?

Получите свидетельство

Получите свидетельство Вход

Вход

1532

1532