Мы уже с вами знаем, что юридическое лицо – это зарегистрированная в установленном законом порядке организация, фирма, компания, которая имеет в собственности, хозяйственном ведении или оперативном управлении обособленное имущество и отвечает по своим обязательствам этим имуществом, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

Все юридические лица имеют налоговые обязательства перед государством.

Налоги с юридических лиц взимаются на основании Налогового кодекса Российской Федерации и ряда законов.

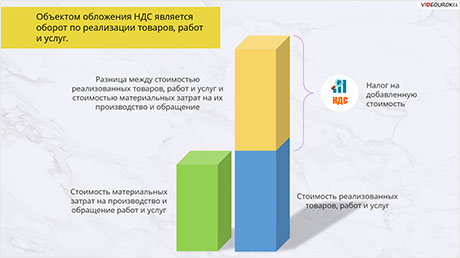

Большое значение в налогообложении юридических лиц имеет налог на добавленную стоимость (НДС). Он взимается на всех стадиях производства с разницы между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат на их производство и обращение.

Объектом обложения НДС является оборот по реализации товаров, работ и услуг.

Например. На производство одного утюга затрачена 1000 рублей, в торговую сеть утюг отпустили по цене 2500 рублей. Вычитая из последней цифры первую, получаем сумму, с которой надлежит взимать НДС. Естественно, в торговлю отпущена не одна, а несколько сотен утюгов. Умножив 1500 рублей на утюгов, определяем сумму, с которой предприятию предстоит уплатить НДС.

В соответствии с российским налоговым законодательством НДС платят все организации, независимо от форм собственности, имеющие статус юридического лица; предприятия с иностранными инвестициями; частные предприятия; филиалы, отделения и другие обособленные подразделения предприятий, находящиеся на территории Российской Федерации; международные объединения и иностранные юридические лица, осуществляющие производственную и иную коммерческую деятельность на территории нашей страны.

Максимальная ставка НДС составляет 20 %. Льготная ставка в 10 % применяется при реализации ряда продовольственных и детских товаров, учебников и книг, медицинских товаров. Нулевая ставка НДС применяется в отношении экспортных товаров, а также товаров, помещённых под процедуру свободной таможенной зоны. Она также применяется в отношении товаров, работ и услуг, реализуемых для официального использования международными организациями в России.

Другой вид налога с юридических лиц – акцизы. Это налоги, включаемые в цену товаров и услуг и оплачиваемые покупателями, клиентами. В соответствии с законодательством акцизами облагаются не все товары, а те, которые приносят высокую прибыль и предназначены для населения. Это, в частности, этиловый спирт, алкогольная и табачная продукция, легковые автомобили и мотоциклы, бензин, дизельное топливо и моторные масла.

Перечень этих товаров постоянно уточняется в подзаконных нормативных актах. С помощью акцизов государство регулирует спрос и предложение и таким образом обеспечивает эффективность пополнения государственного бюджета.

Уместно напомнить, что НДС и акцизы – налоги косвенные. В отличие от них прямым является налог на прибыль предприятий и организаций, один из важнейших в нашей стране, взимаемый в соответствии с Налоговым кодексом. Его размер целиком и полностью зависит от конечного результата деятельности предприятий.

Объектом обложения налогом на прибыль является валовая прибыль предприятия, измеряемая разностью между затратами и полученным доходом.

Величина налога на прибыль определяется как произведение налоговой базы и налоговой ставки.

Налоговая база — это стоимостная, физическая или иная характеристика объекта налогообложения.

Налоговая ставка — величина налоговых начислений на единицу измерения налоговой базы.

В 2019 году налог на прибыль компании должны платить в размере 20 %. Причём этот процент распределяют по бюджетам:

· по ставкам в федеральный бюджет – 3 %;

· по ставкам в региональный бюджет – 17 %.

Давайте с вами попробуем рассчитать налог на прибыль для ООО «Альфа».

ООО «Альфа» работает в городе Санкт-Петербурге. Региональная ставка по налогу на прибыль равна 17 %.

Доходы организации в I квартале составили 1 400 000 рублей, а расходы – 2 000 000 рублей, значит, ООО «Альфа» получило убыток. Его размер составил 600 000 рублей. Налоговая база получилась равной 0.

Доходы во II квартале составили 3 500 000 рублей, а расходы – 2 000 000 рублей.

Итого за 6 месяцев бухгалтер ООО «Альфа» определил следующие цифры:

– доходы – 4 900 000 рублей;

– расходы – 4 000 000 рублей.

Налоговая база за 6 месяцев работы – 900 000 рублей.

Платежи в региональный и федеральный бюджеты рассчитали так:

– в федеральный бюджет – 27 000 руб. (900 000 руб. × 3 %);

– в региональный бюджет – 153 000 руб. (900 000 руб. × 17 %).

Также при наличии движимого или недвижимого имущества юридические лица уплачивают налог на имущество организации — это налог на недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесённое в совместную деятельность).

Процентная ставка по такому налогу устанавливается законами субъектов Российской Федерации и не может превышать 2,2 % стоимости имущества.

Ряд налогов юридические лица платят только в том случае, если есть соответствующий объект налогообложения. Например, если организация владеет транспортом, то будет платить транспортный налог, если землёй – земельный, если добывает полезные ископаемые – налог на добычу полезных ископаемых, использует водные ресурсы – водный налог и так далее.

К тому же юридические лица при оплате налогов могут воспользоваться специальными налоговыми режимами.

Например, юридические лица, начинающие свою профессиональную коммерческую деятельность, могут выбрать один из двух вариантов системы налогообложения – общую или упрощённую.

Общая система налогообложения – это система, при которой налогоплательщики платят налоги по максимуму и должны вести бухгалтерский и налоговый учёт в полной мере.

Упрощённая система налогообложения – это один из налоговых режимов, который подразумевает особый порядок уплаты налогов и ориентирован на представителей малого и среднего бизнеса.

Для применения такой системы нужно соответствовать определённым условиям:

· менее 100 человек сотрудников в штате;

· доход не должен превышать 150 000 000 рублей;

· остаточная стоимость должна быть меньше 150 000 000 рублей.

Также существуют и отдельные условия для организаций:

· доля участия в ней других организаций не может превышать 25 %;

· запрещено применение упрощённой системы налогообложения для организаций, у которых есть филиалы;

· организация имеет право перейти на упрощённую систему налогообложения, если по итогам девяти месяцев того года, в котором организация подаёт уведомление о переходе, её доходы не превысили 112 500 000 рублей.

При упрощённой системе налогообложения налоговые ставки зависят от выбранного предпринимателем или организацией объекта налогообложения.

При объекте налогообложения «доходы» ставка составляет 6 %, если объектом налогообложения являются «доходы минус расходы», ставка составляет 15 %.

В отношении отдельных видов предпринимательской деятельности, таких как:

· розничная торговля;

· общественное питание;

· бытовые, ветеринарные услуги;

· услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств;

· распространение и (или) размещение рекламы;

· услуги по передаче во временное пользование торговых мест, земельных участков;

· услуги по временному размещению и проживанию;

· услуги по перевозке пассажиров и грузов автотранспортом;

· услуги стоянок.

Возможно уплачивать единый налог на вменённый доход для отдельных видов деятельности. Особенность этой системы налогообложения заключается в том, что налог взимается с вменённого дохода, то есть с предполагаемого, а не с фактического. Это означает, что реальные объёмы денежных поступлений на сумму платежа в бюджет никак не влияют.

Это одновременно и выгода, и недостаток. С одной стороны, можно заработать намного больше предполагаемой суммы и заплатить минимальный налог. С другой – сумма платежа останется прежней, даже если бизнес не принесёт дохода или вовсе окажется убыточным.

Для перехода к этой упрощённой системе налогообложения юридическим лицам также необходимо выполнить целый ряд условий:

· доля участия других юридических лиц должна быть менее 25 %;

· менее 100 человек сотрудников в штате;

· данный налоговый режим введён на территории муниципального образования;

· деятельность не осуществляется в рамках договора простого товарищества и доверительного договора;

· в местном нормативном правовом акте упомянут осуществляемый вид деятельности;

· налогоплательщик не является учреждением образования, здравоохранения и социального обеспечения в части деятельности по оказанию услуг общественного питания;

· налогоплательщик не относится к категории «крупнейших»;

· не оказываются услуги по сдаче в аренду автозаправочных и автогазозаправочных станций.

Сумма налога составляет 15 % от временного дохода.

Производители сельскохозяйственной продукции по упрощённой системе налогообложения имеют право оплачивать единый сельскохозяйственный налог.

Для перехода на такую систему налогообложения доход от сельскохозяйственной деятельности должен превышать 70 %. Плательщикам такого налога нужно уплатить в бюджет 6 % от своей прибыли.

Некоторые организации и предприятия получают налоговые льготы. Это установленное законом полное или частичное освобождение от уплаты налогов.

Можно сказать, что налоговые льготы – это система скидок при налогообложении, которые предоставляются физическим и юридическим лицам для стимулирования развития бизнеса или уменьшения налоговой нагрузки.

Налоговый кодекс не содержит перечня и классификации льгот по налогам, но можно сказать, что предоставление налоговых льгот заключается в предоставлении налогового кредита и освобождении от налога.

Налоговый кредит – это возможность организации уменьшать свои платежи по налогу на прибыль, региональным и местным налогам в течение определённого периода с последующей уплатой кредита и процентов по нему.

Налоговые освобождения включают следующие виды налоговых льгот.

Налоговые каникулы – это освобождение налогоплательщика от уплаты налога на определённый период.

Налоговая амнистия – это погашение налогоплательщиком просроченной задолженности без применения к нему санкций за просрочку.

Полное освобождение от уплаты налога может предоставляться некоторым категориям на определённый срок или бессрочно.

Изъятие – это исключение из налоговой базы её частей, например, не подлежит налогообложению прибыль религиозных организаций (объединений) от культовой деятельности и реализации предметов, необходимых для совершения культа (например, свечей, икон, украшений храмов и так далее).

Пониженная ставка налога позволяет некоторым категориям налогоплательщиков уплачивать налог по процентным ставкам более низким, чем общеустановленные ставки. По некоторым налогам льготные ставки могут снижаться до 0 %.

Подробно узнать о налогах с юридических лиц и льготных режимах налогообложения вы сможете на уже знакомом вам сайте Федеральной налоговой службы, а теперь давайте попробуем ответить на некоторые вопросы.

1. Как определяется понятие «юридическое лицо» в налоговом праве?

2. Какие законы определяют порядок взимания налогов с юридических лиц?

3. Что такое налог на добавленную стоимость (НДС)?

4. Что такое акцизы?

5. Что такое налог на прибыль?

6. Что такое льготы по налогу?

7. Какими налогами – прямыми или косвенными – являются НДС, акцизы и налог на прибыль?

Получите свидетельство

Получите свидетельство Вход

Вход

2443

2443