В большинстве стран действует прогрессивная шкала подоходного налога. Это означает, что ставка налога растёт вместе с доходом. Иными словами, чем выше ваш доход, тем большую долю вы должны отдать государству. И наоборот, люди с низким доходом уплачивают налог по низкой ставке или даже полностью освобождаются от него. Тем самым государство оказывает поддержку малоимущим людям за счёт тех, кто зарабатывает больше.

В России подоходный налог называется налогом на доход физических лиц (НДФЛ) — это основной вид прямых налогов. Он исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством.

Прогрессивная шкала НДФЛ действовала в России на протяжении 90-х годов прошлого века. Однако налоговые сборы государства были гораздо ниже ожиданий. Многие уклонялись от уплаты НДФЛ по высокой ставке, занижая сумму своего дохода. Кроме того, налоговые выплаты было непросто рассчитать: одна часть дохода вообще не облагалась НДФЛ, другая — облагалась по низкой ставке, третья — по более высокой ставке и так далее.

Поэтому в 2001 году в России была проведена налоговая реформа, которая ввела плоскую шкалу налога на доход физических лиц.

Теперь рассчитать размер налога стало гораздо проще: все люди должны уплачивать единую ставку НДФЛ, независимо от размера своего дохода.

Для лиц, проживающих в России не менее 183 дней в течение года (их называют налоговыми резидентами), эта ставка равна 13 %.

Казалось бы, доходы бюджета должны упасть, ведь раньше налоговая ставка для больших доходов была гораздо выше. Однако на практике получилось наоборот. Многие перестали скрывать свой доход, а компании стали платить своим сотрудникам «белую» зарплату.

В результате налоговая база (сумма дохода, на которую начисляется НДФЛ) выросла настолько, что, несмотря на снижение ставки, государство стало собирать больше налогов. От реформы выиграли и люди, которым больше не надо опасаться преследования со стороны налоговых органов. Кроме того, теперь они могут открыто показывать подтверждённый доход, например, при взятии ипотечного кредита.

Как рассчитывать НДФЛ для обычных доходов?

Обычные доходы (зарплата, премии, доход от сдачи квартиры в аренду и тому подобное) облагаются НДФЛ по ставке 13 %. Учтите, что налогом облагается и та часть дохода, которую работодатель выдаёт в натуральной форме (например, путёвка в пансионат и обеды в офисе).

Некоторые виды дохода, напротив, освобождены от налога. К ним относятся государственные пособия и пенсии, стипендии, алименты, некоторые виды выплат от работодателя (например, возмещение за командировку), а также вносимые работодателем страховые взносы по договорам добровольного медицинского страхования и пенсионные взносы в негосударственные пенсионные фонды.

Также стоит выделить ещё три популярных вида дохода, которые не подлежат налогообложению:

· доход налогового резидента РФ от продажи имущества (кроме ценных бумаг и недвижимости), находившегося в собственности более трёх лет;

· доход от продажи недвижимости, находившейся в собственности более пяти лет;

· доход, полученный в порядке наследования (как в денежной, так и в натуральной форме);

· доход, полученный в порядке дарения от близких родственников (родителей и детей, бабушек и дедушек, внуков, братьев и сестёр).

Например, за прошлый год Клавдия Петровна получила следующие виды дохода: зарплату 120 000 рублей, возмещение за командировки 10 000 рублей, государственную пенсию 40 000 рублей, наследство после смерти старшей сестры — квартиру стоимостью 1 миллион рублей. Какой налог на доход физических лиц уплатит Клавдия Петровна?

Вначале нужно рассчитать налоговую базу, с которой будет взиматься НДФЛ. В неё входит только зарплата 120 000 рублей. Три других вида дохода налогом не облагаются.

Затем нужно посчитать НДФЛ: 13 % от

120 000 рублей — итого мы получим 15 600 рублей, которые нужно

уплатить в качестве налога. Учтите, что НДФЛ на зарплату удерживается

работодателем. Так что в данном примере никаких активных действий для уплаты

налога Клавдии Петровне предпринимать не нужно.

В некоторых случаях налог на доход физических лиц взимается по нестандартной

ставке, отличающейся от 13 %. Налоговым кодексом Российской Федерации по налогу

на доходы физических лиц предусмотрено ещё четыре налоговых ставки. Различные

налоговые ставки установлены как в отношении видов доходов, так и в отношении

категорий налогоплательщиков.

Налоговая ставка по налогу на доходы физических лиц в размере 9 % производится в случаях:

· получения дивидендов до 2015 года;

· получения процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года;

· получения доходов учредителями доверительного управления ипотечным покрытием. Такие доходы должны быть получены на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года.

По ставке 15 % облагаются дивиденды, полученные от российских организаций физическими лицами, которые не являются налоговыми резидентами Российской Федерации.

Все прочие доходы физических лиц-нерезидентов облагаются по ставке 30 %.

Налоговая ставка в размере 35 % является максимальной и применяется к следующим доходам:

· стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения установленных размеров;

· процентных доходов по вкладам в банках в части превышения установленных размеров;

· суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения установленных размеров;

· в виде платы за использование денежных средств членов кредитного потребительского кооператива (пайщиков), а также процентов за использование сельскохозяйственным кредитным потребительским кооперативом средств, привлекаемых в форме займов от членов сельскохозяйственного кредитного потребительского кооператива или ассоциированных членов сельскохозяйственного кредитного потребительского кооператива, в части превышения установленных размеров.

Например, два года назад житель Хабаровска Николай принял участие в рекламной акции коммерческого банка и выиграл 100 000 рублей. Его зарплата за год составила 250 000 рублей. Какой налог на доход физических лиц уплатит Николай?

В этом примере нужно сначала оценить налоговую базу и НДФЛ для нестандартных доходов. Таковым является доход от участия в рекламной

акции банка. Сумма налога с выигрыша по

ставке 35 % составит 35 000 рублей. Затем рассчитаем налог на обычные

доходы, при ставке 13 % он составит 32 500 рублей. В итоге Николай уплатит НДФЛ

в размере 67 500 рублей.

Кстати, сумму налога на доход физических лиц можно уменьшить с помощью налоговых

вычетов — это сумма, на которую в соответствии с законом можно уменьшить

налоговую базу, то есть доход, с которого взимается НДФЛ.

Налоговые вычеты применяются только для тех доходов налоговых резидентов, которые облагаются по ставке 13 %. Поэтому выгода от применения налоговых вычетов равна 13 % от суммы вычета. Подчеркнём, что вычет — это не обязанность, а право налогоплательщика. Чтобы получить налоговый вычет, вам необходимо предпринять определённые действия (как правило, подать налоговую декларацию, о которой будет рассказано ниже).

Налоговых вычетов очень много. Есть стандартные вычеты (например, на детей), социальные (на благотворительность, обучение, лечение), профессиональные и другие.

Давайте рассмотрим несколько видов имущественного вычета, которые могут принести вам наибольшую выгоду, а точнее, экономию, а также поговорим об инвестиционном вычете при использовании индивидуального инвестиционного счёта.

Как же получить налоговый вычет при продаже имущества?

Как вы уже знаете, при продаже недвижимости, находившейся в вашей собственности более пяти лет, налог на доход физических лиц не взимается.

Что же делать, если вы продаёте недвижимость (например, квартиру), которой владели менее пяти лет?

Закон даёт вам право уменьшить налогооблагаемый доход, полученный от продажи квартиры, на одну из двух величин:

· фактически произведённые расходы, связанные с получением этого дохода (то есть на приобретение квартиры). Учтите, что эти расходы должны быть документально подтверждены;

· сумму, не превышающую 1 миллион рублей.

Вы сами выбираете, какой налоговый вычет для вас выгоднее. Если расходы превысили 1 миллион рублей, то целесообразнее использовать первую опцию. В противном случае выгоднее вторая опция. Обе опции одновременно использовать нельзя.

Например, Галина Ивановна продала квартиру, купленную два года назад за 800 000 рублей, вдвое дороже. Сколько она может сэкономить за счёт налогового вычета?

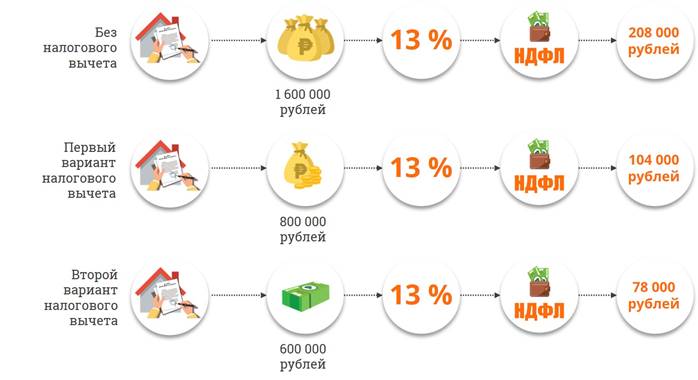

Без налогового вычета Галина должна заплатить НДФЛ в размере 208 000 рублей.

Если Галина выберет первый вариант налогового вычета, то налоговая база составит 800 000 рублей и налог уменьшится вдвое, до 104 000 рублей.

Второй вариант налогового вычета выгоднее, ведь он позволяет вычесть из налоговой базы 1 миллион рублей. Тогда НДФЛ составит всего 78 000 рублей.

В данном примере применение максимального налогового вычета в 1 миллион рублей позволило уменьшить налог на 13 % от этой суммы, то есть на 130 000 рублей.

Налоговый вычет до одного миллиона рублей можно применить при продаже любой жилой недвижимости и земельных участков. При продаже автомобилей, нежилых помещений, гаражей и тому подобного максимальная сумма налогового вычета составляет 250 000 рублей.

Теперь рассмотрим налоговый вычет при приобретении имущества. Он применяется при покупке или строительстве жилья, а также при покупке земельного участка под строительство дома.

При этом есть два условия. Во-первых, жильё или участок должны находиться в России. Во-вторых, каждый человек может получить такой вычет только один раз в жизни.

Первая часть вычета предоставляется в размере фактически произведённых расходов на приобретение жилья, на строительство и отделочные работы, на стройматериалы. Максимальная сумма вычета — 2 миллиона рублей. Если расходы на приобретение дома или земельного участка были меньше этой суммы, то остаток можно использовать в следующие годы при покупке другого жилого объекта.

Особые преференции есть у супругов, приобретающих недвижимость в совместную собственность: вычетом до 2 миллионов рублей может воспользоваться каждый из них. Таким образом, максимальный суммарный налоговый вычет для семьи может составить 4 миллиона рублей.

Вторая часть вычета включает расходы на

погашение процентов по целевым кредитам, израсходованным на покупку,

строительство и отделку жилья. К таковым кредитам относится, например, ипотека,

а также кредиты, полученные для рефинансирования целевых кредитов, описанных

выше. При этом налоговый вычет для процентов по кредитам ограничен суммой 3

миллиона рублей.

Например, Сергей приобрёл квартиру за 6 миллионов рублей. Для покупки он

использовал сбережения в 1 миллион рублей, а также взял ипотечный кредит на 5

миллионов рублей. За этот год Сергей получил доход в размере 1,5 миллиона

рублей. Проценты за всё время пользования кредитом составят 4 миллиона рублей.

Сколько денег за первый год и за весь срок кредита может сэкономить Сергей,

использовав налоговый вычет?

Максимальный размер вычета равен 5 000 000 рублей. Однако годовой доход Сергея гораздо меньше этой суммы. Поэтому вычет в первом году будет предоставлен в размере, равном доходу: 1,5 миллиона рублей.

Это значит, что в этом году Сергей вообще не будет платить НДФЛ. Его экономия по итогам года составит 195 000 рублей.

Оставшуюся часть налогового вычета можно использовать в последующие годы в размере, который не превышает доход Сергея. Тогда итоговая сумма, сэкономленная на уплате НДФЛ, составит 650 000 рублей.

Как показано в этом примере, сумма налогового вычета, которую налогоплательщик не смог использовать в этом году, может быть перенесена на последующие годы. При оплате обучения также можно получить налоговый вычет в размере суммы оплаты, но не более 50 000 рублей в год.

Этот вычет может получить либо сам учащийся (если у него есть доходы), либо родители, оплачивающие обучение ребёнка. Для того чтобы получить вычет, нужно убедиться, что обучающая организация, с которой заключён договор, имеет все необходимые лицензии, а также предоставить в налоговую инспекцию документы, подтверждающие понесённые расходы. С использованием этого вычета можно экономить на налогах до 6500 рублей в год.

Как получить инвестиционный налоговый вычет?

Один из способов — открыть у брокера индивидуальный инвестиционный счёт (ИИС). Это специальный счёт, предназначенный для инвестирования в ценные бумаги на длительный срок (вычет предоставляется при условии, что счёт не будет закрыт ранее, чем через три года). Налоговый вычет можно получить одним из двух вариантов: или в размере всей суммы, внесённой на ИИС (но не более 400 000 рублей по состоянию на 2018 год), или в размере прибыли, полученной за всё время использования ИИС.

Инвестор может открыть только один ИИС и перечислять на него не более 1 миллиона рублей в год. А в случае досрочного снятия денег с ИИС придётся вернуть государству ранее полученные налоговые льготы.

Например, Пётр открыл ИИС в одной из брокерских компаний и перевёл на него 100 000 рублей. В течение года вложения в ценные бумаги принесли Петру 15 000 рублей прибыли. В случае если Пётр воспользуется первым вариантом налогового вычета по ИИС, уменьшив налоговую базу на 100 000 рублей, то сможет сэкономить 13 000 рублей. При этом с прибыли, полученной от ценных бумаг, брокер удержит НДФЛ в размере 1950 рублей.

В результате использования налогового вычета прибыль за год составит 26 050 рублей.

Однако получить такой результат Пётр сможет только в том случае, если в предыдущий год он заработал не менее 100 000 рублей. В случае второго варианта налогового вычета по ИИС от НДФЛ освобождается вся полученная за год прибыль. В итоге в конце года Пётр получит ровно 15 000 рублей.

На первый взгляд, это менее выгодно, чем в случае первого варианта. Однако стоит учитывать, что второй вариант вычета можно применять и последующие годы, а это может существенно увеличить итоговый эффект.

В конце нашего урока давайте попробуем ответить на следующие вопросы.

1. Как рассчитывать НДФЛ для обычных доходов?

2. В каких случаях применяется нестандартная ставка НДФЛ?

3. Как уменьшить выплаты по НДФЛ с помощью налоговых вычетов?

Получите свидетельство

Получите свидетельство Вход

Вход

1836

1836