Современную жизнь невозможно представить без общедоступных больниц и школ, национальной сети дорог и мостов, уборки мусора на улицах, охраны границ страны. Все эти общественные блага не могут появиться сами собой.

Их обеспечивает государство, а точнее, обеспечиваем все мы, делая взносы в государственную казну в виде налогов и других обязательных платежей (сборов, пошлин, акцизов и так далее). При этом налоги вносят как физические лица — люди, проживающие на территории страны, так и юридические лица — компании, работающие в России.

То есть мы можем говорить о том, что налог — это обязательный, индивидуально безвозмездный платёж, принудительно взимаемый органами государственной власти различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Кто-то платит налоги, «чтобы спать спокойно», кто-то — считая это своим гражданским долгом. Кто-то старается не платить налоги, думая, что ничего не изменится, если его будут лечить, защищать, охранять, учить и так далее на деньги его друзей и соседей.

Человек, не заплативший налоги, обманывает в конечном счёте других конкретных людей, в том числе своих знакомых. Есть ли часть его вины в смерти близкого человека, если машина «скорой помощи», на ремонт которой не хватило средств, сломалась в дороге и врач не успел оказать помощь? Подумайте над этим вопросом.

Принято выделять следующие основные принципы налогообложения:

· Всеобщность — охват налогами всех экономических субъектов, получающих доходы, независимо от организационно-правовой формы.

· Легитимность — размер налогов и порядок их взимания законодательно утверждены государством.

· Справедливость — равенство налогов на доходы рыночных структур. Налоги должны быть равными для каждого уровня дохода.

· Определённость и точность налогов — размер налогов, сроки, способ и порядок их начисления должны быть точно определены и понятны налогоплательщикам.

· Удобство взимания налогов для налогоплательщиков — каждый налог должен взиматься в то время и тем способом, при котором плательщику легче выполнить требования налогообложения.

· Экономичность (эффективность) — необходимость соблюдения условий, при которых, во-первых, разрыв между расходами по сбору и организации налогообложения и самими налоговыми поступлениями должен быть наибольшим, а во-вторых, тяжесть налогообложения не должна подрывать возможность продолжения производства и лишать государство в последующем налоговых поступлений.

· Обязательность — неизбежность осуществления платежа.

· Стабильность — устойчивость видов налогов и налоговых ставок во времени.

Налоги выполняют одновременно несколько основные функции, таких как:

· Фискальная функция — обеспечение финансирования государственных расходов на содержание государственного аппарата, обороны страны и той части непроизводственной сферы, которая не имеет достаточных средств, например, фундаментальной науки, многих учебных заведений, библиотек и так далее.

· Распределительная функция — перераспределение доходов между разными социальными слоями с целью сглаживания неравенства в обществе.

· Стимулирующая (антиинфляционная) функция — стимулирование развития научно-технического прогресса, увеличения числа рабочих мест, капитальных вложений в расширение производства путём применения льготного налогообложения.

· Социально-воспитательная функция — сдерживание потребления вредных для здоровья продуктов путём установления на них повышенных налогов.

· Конкретно-учётная функция — осуществление учёта доходов граждан, предприятий и организаций.

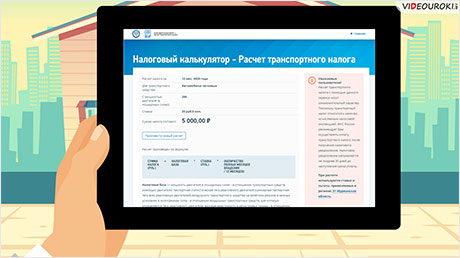

За сбор налогов в нашей стране отвечает Федеральная налоговая служба (ФНС России). На её сайте можно подать налоговую декларацию, узнать и оплатить задолженность по налогам.

В наши дни для налогового учёта каждому налогоплательщику присваивается идентификационный номер налогоплательщика (ИНН) — это цифровой код, упорядочивающий учёт налогоплательщиков в Российской Федерации

Принято выделять четыре вида идентификационного номера налогоплательщика:

· ИНН физического лица;

· ИНН индивидуального предпринимателя;

· ИНН российского юридического лица;

· ИНН иностранного юридического лица.

Чтобы получить этот номер и свидетельство

ИНН, нужно обратиться в налоговые органы по месту жительства.

Идентификационный номер налогоплательщика является уникальным и помогает

Федеральной налоговой службе лучше идентифицировать налогоплательщика,

поскольку имя и фамилия или название юридического лица могут повторяться.

Основным законодательным актом в нашей стране, который регулирует налоговые

правоотношения, является Налоговый кодекс Российской Федерации — это

кодифицированный законодательный акт, устанавливающий систему налогов и сборов

в Российской Федерации.

Кодекс состоит из двух частей: часть первая (общая часть), которой установлены общие принципы налогообложения, и часть вторая (специальная или особенная часть), которой установлен порядок обложения каждым из установленных в стране налогов (сборов).

Какими же бывают налоги?

По способу платежа налоги делятся на: прямые и косвенные.

Прямые налоги — это обязательные платежи, взимаемые государством с доходов или имущества юридических и физических лиц.

Косвенные налоги — устанавливаются в виде надбавок к цене товара и услугу.

В целом налоговая система Российской Федерации очень сложна. В неё входит много разных налогов, и для каждого действуют свои правила: размер налоговой ставки, порядок расчёта и уплаты, список исключений и так далее. Чтобы основательно разобраться во всём этом, потребуется много времени и усилий.

Однако определённый минимум о налогах должен знать каждый. Это даст вам возможность использовать льготы, благодаря которым вы можете существенно уменьшить выплаты по отдельным налогам. Кроме того, вы сможете избежать штрафов, которые накладываются за неуплату налогов в срок. Всё это поможет вам получить существенную экономию для своего бюджета.

Чтобы узнать о налогах более подробно, давайте обратимся к уже знакомому нам сайту Федеральной налоговой службы, а именно к разделу «Действующие в Российской федерации налоги и сборы».

Сбор — это взнос, который производится в качестве оплаты за произведённые действия государственным органом, то есть оказание той или иной государственной услуги, значимой с юридической точки зрения. Теоретически сбор является добровольным взносом, но так как оплачиваемые услуги в подавляющем большинстве случаев являются необходимыми для дальнейшей предпринимательской деятельности, причём это закреплено в законодательстве, платить за них так или иначе приходится. Например, получение лицензии.

Итак, можно выделить следующие виды налогов и сборов: федеральные налоги и сборы, региональные налоги, местные налоги, отраслевые налоговые сборы и платежи, а также специальные налоговые режимы.

К федеральным налогам и сборам относятся:

· Налог на доходы физических лиц — это основной вид прямых налогов. Исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством.

· Налог на прибыль организаций — это прямой налог, его величина прямо зависит от конечных финансовых результатов деятельности организации. Налог начисляется на прибыль, которую получила организация, то есть на разницу между доходами и расходами.

· НДС — это косвенный налог. Исчисление производится продавцом при реализации товаров (работ, услуг, имущественных прав) покупателю.

· Акцизы — косвенный налог, налагаемый в момент производства на товары массового потребления внутри страны. Например, акцизом облагаются такие товары, как алкоголь, табачные изделия и автомобильное топливо.

· Налог на добычу полезных ископаемых — прямой налог, взимаемый с недропользователей.

· Водный налог — это прямой налог, уплачиваемый организациями и физическими лицами, осуществляющими специальное и (или) особое водопользование. Например, забор воды из водных объектов.

· Налог на дополнительный доход от добычи углеводородного сырья — прямой налог, который начисляется на сумму дополнительного дохода от добычи углеводородного сырья на каждом участке недр, который рассчитывается как положительная разница между полученными на этом участке недр доходами и расходами.

Федеральные налоги обязательны к уплате на всей территории страны по единым ставкам, установленным в Налоговом кодексе Российской Федерации. Деньги, собранные в уплату федеральных налогов, поступают в бюджет Российской федерации.

К региональным налогам относятся:

· Налог на имущество организаций — это прямой налог на недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесённое в совместную деятельность, в том числе имущество, полученное по концессионному соглашению).

· Налог на игорный бизнес — это прямой налогообложение доходов, полученных от организации и проведения азартных игр.

· Транспортный налог — это прямой налог, взимаемый с владельцев зарегистрированных транспортных средств.

Ставки региональных налогов устанавливаются органами власти субъектов Российской Федерации, но в пределах, установленных Налоговым кодексом. Ставки этих налогов могут отличаться в разных регионах. Например, ставки транспортного налога в Мурманске почти в два раза ниже ставок этого налога в Москве и Московской области. Собранными в уплату региональных налогов деньгами регионы распоряжаются самостоятельно.

К местным налогам и сборам относятся:

· Земельный налог — это прямой налог, который уплачивают юридические и физические лица, обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

· Налог на имущество физических лиц — прямым налогом облагаются все здания и помещения, имеющиеся у физических лиц: жилые дома, квартиры, дачи, гаражи и иные строения, помещения и сооружения.

· Налогообложение недвижимости по кадастровой стоимости — прямой налог исходя из кадастровой стоимости недвижимости.

Кадастровая стоимость — это утверждённая государством стоимость недвижимости, приближенная к рыночной стоимости. Кадастровая стоимость зависит от местоположения объекта недвижимости (округ, район), года его постройки, материала стен, его площади, расстояния до ближайшей станции метро, расстояния до зон рекреации (лес, парк и прочее), цен реальных сделок с недвижимостью и некоторых других параметров.

· Также к местным налогам и сборам относится торговый сбор — это обязательный фиксированный платёж предпринимателя, работающего в сфере торговли.

Местные налоги устанавливаются органами власти муниципальных образований (городов, сёл, муниципальных районов), и их ставки также могут быть разными в разных населённых пунктах.

К отраслевым налоговым сборам и платежам относятся:

· Сборы за пользование объектами животного мира. Плательщиками сбора являются граждане, индивидуальные предприниматели и юридические лица, получающие в установленном порядке лицензию (разрешение) на пользование объектами животного мира на территории Российской Федерации. Например, это могут быть охотники.

· Регулярные платежи за пользование недрами — это совокупность обязательных платежей, уплачиваемых пользователями недр при получении исключительных прав на выполнение определённых видов работ в качестве одного из обязательных условий получения и реализации права пользования недрами. Регулярные платежи за пользование недрами уплачиваются пользователями недр в течение периода действия Лицензии (ссылка), независимо от фактического проведения работ.

· Сборы за пользование объектами водных биологических ресурсов. Плательщики сбора являются физические лица, индивидуальные предприниматели и организации, получающие в установленном порядке разрешение на добычу (вылов) водных биологических ресурсов во внутренних водах, в территориальном море, на континентальном шельфе Российской Федерации и в исключительной экономической зоне Российской Федерации, а также в Азовском, Каспийском, Баренцевом морях и в районе архипелага Шпицберген.

Интересной особенностью налоговой системы нашей страны является существование специальных налоговых режимов — это режимы налогообложения, при которых субъекты бизнеса получают возможность сократить документооборот и отчётность, уплачивая фактически один налог.

К специальным налоговым режимам относят:

· Упрощённую систему налогообложения — специальный налоговый режим, направленный на снижение налоговой нагрузки на субъекты малого бизнеса, а также облегчение и упрощение ведения налогового учёта и бухгалтерского учёта.

· Единый налог на вменённый доход для отдельных видов деятельности — представляет собой систему налогообложения определённых видов деятельности, при которой сумма налога рассчитывается не с фактически полученной прибыли, а с вменённого дохода, то есть с дохода, который только предполагается получить.

· Единый сельскохозяйственный налог — это специальный налоговый режим, который разработан и введён специально для производителей сельскохозяйственной продукции.

· Патентная система налогообложения. Патент — это документ, подтверждающий право предпринимателя на осуществление коммерческой хозяйственной деятельности в рамках патентной системы налогообложения, при этом патентообладатель освобождается от уплаты некоторых видов налогов.

· Налог на профессиональный доход для самозанятых граждан — это инновационный налоговый режим, который введён с целью привлечения самозанятых граждан к «выходу из тени», официальной регистрации в органах Федеральной налоговой службы. Например, это могут быть фотографы, частные дизайнеры, мастера маникюра, сантехники, фрилансеры, программисты, работающие на себя, не имеющие трудового договора ни с одной компанией или ИП.

В конце нашего урока давайте попробуем ответить на следующие вопросы.

1. Что такое налоги?

2. Зачем нужно платить налоги?

3. На что государство тратит собранные налоги?

4. Что облагается налогами?

Получите свидетельство

Получите свидетельство Вход

Вход

6329

6329