Можно привести ещё много высказываний известных и неизвестных авторов о налогах. Но и уже приведённых достаточно, для того чтобы понять: к вопросу налогообложения практически никто не может остаться равнодушным. Остановимся пока на том, что налоги, нравится нам это или нет, платить надо, и выясним, какие они бывают.

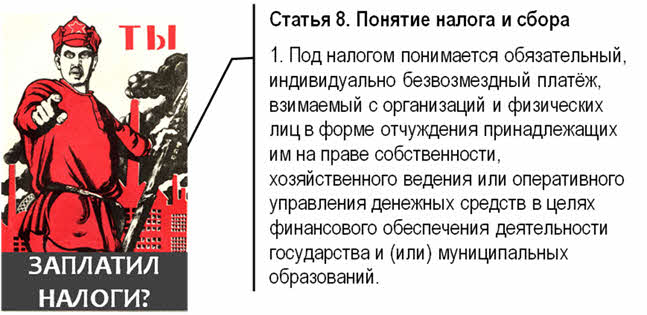

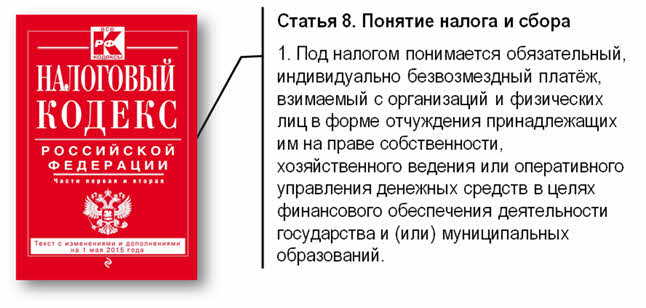

Выделим для начала те черты, которые характеризуют любой налог. И обратимся для этого к статье восьмой Налогового кодекса.

Итак, налог – это обязательный платёж. То есть, решение о необходимости его уплаты, размерах и сроках принимаете не вы. О добровольности и речи не идёт.

Так было не всегда. Оставим в стороне вопрос о том, что в первобытные времена вообще никаких налогов не было. Тогда не было и публичной власти, а сейчас без неё общество не сможет обойтись.

Но, например, в Древней Греции считалось, что свободные граждане налогами облагаться не должны. Дань государству платили побеждённые им враги. Правда, и денег для содержания государственного аппарата особо много не требовалось.

Участие в управлении считалось почётной обязанностью гражданина, её чаще всего выполняли бесплатно, некоторые и собственные деньги вкладывали.

Ну, а если происходило что-то чрезвычайное, предстояли крупные расходы, тогда по решению народного собрания вводились чрезвычайные сборы с богатейших граждан.

Например, на постройку храма или нового боевого корабля. Эти сборы называли «литургии», что в переводе с греческого означает «приношения».

То есть, предполагалось, что платят их на добровольных началах. Добровольность эта была, разумеется, вынужденной. С деньгами люди расставались в те времена не более охотно, чем сейчас. Но, во-первых, это было почётно: войти с число тех избранных, кто может поддержать свою родину материально.

А во-вторых, отказ мог повлечь лишение гражданства. Ибо, какой же ты гражданин, если не хочешь поддержать свою родину материально? Правда, торговцы, независимо от гражданства, должны были уплачивать налог с продаваемых ими товаров, а также таможенные пошлины на импорт. Как и в наши дни, эти платежи включались в цену, и в итоге платил покупатель, те самые свободные граждане, которые не должны были платить налоги.

Налоги – индивидуально безвозмездные платежи. После того как вы перечислили деньги в государственный бюджет, взамен ничего не получите.

Ну, разве что возможность спать спокойно. Нет, как член общества вы отдачу почувствуете. Потому что на налоговые поступления финансируется содержание армии, полиции, школ, больниц и так далее. Но это общегосударственные расходы, обезличенные. Гражданин может не обращаться за медицинской помощью, никто из его близких не получает бесплатного образования… Это не отменяет его обязанность платить налоги. А вот сборы или пошлины, которые тоже уплачиваются в бюджет, носят не безвозмездный характер.

Допустим, вы хотите заняться производством лекарственных средств или открыть свою радиостанцию, или стать частным сыщиком. Все эти виды деятельности объединяет то, что на занятие ими нужно получить разрешение государства – лицензию. Уполномоченный государственный орган совершает определённые действия, а вы платите специальный сбор. Или другой пример: таможенные пошлины. Их ведь уплачивает не каждый гражданин.

Целью налогообложения является сбор средств для финансирования деятельности органов управления, как на общегосударственном, так и местном, региональном и муниципальном уровне. Это значит, что вводить налоги могут лишь государственные органы в установленном законом порядке.

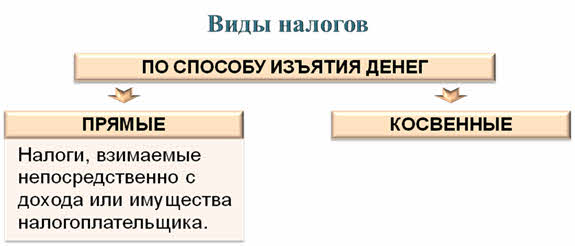

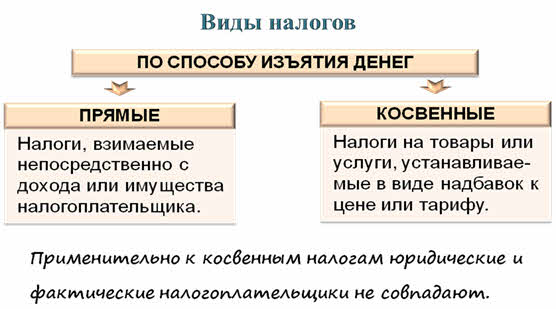

Перейдём к классификации налогов, выделению их видов.

По способу изъятия денег– прямые и косвенные. Прямые, это когда вы чётко знаете, что платите налог. Отдаёте свои кровно заработанные в общегосударственную копилку. Физические лица платят подоходный налог, юридические – налог на прибыль, и те, и другие – на недвижимое имущество. К этой группе относят также обязательные платежи в социальные и пенсионные фонды, налог на дарение или наследование и некоторые другие.

Виды налогов:

Прямые налоги:

· подоходный налог;

· налог на прибыль;

· налог на недвижимое имущество;

· обязательные платежи в социальные фонды;

· налог на дарение имущества;

· налог на наследование имущества;

· иные налоги и обязательные платежи.

В истории встречаются разнообразные виды прямых налогов, иногда достаточно курьёзные: на окна, календари, даже пудру для волос. Вы, вероятно, помните из курса отечественной истории о налоге на бороды, который ввёл Пётр Первый.

А в Великобритании с тысяча семьсот восемьдесят четвёртого по тысяча восемьсот одиннадцатый годы платили налог на шляпы. При покупке шляпы на подкладке ставилась специальная печать об уплате налога. Между прочим, за её подделку суд мог приговорить к смертной казни. После введения этого налога сразу же начались споры о том, что можно считать шляпой, а что – нет. Государство легко разрубило этот гордиев узел: налог стало нужно платить с любого головного убора.

О том же, что вы платите косвенные налоги, вы иногда даже не знаете. Конечно, они не являются тайными, мы просто не задумываемся над этим. Почему? Потому что их платим, как бы, не мы. Налог на добавленную стоимость, акцизные сборы, налог с продаж, импортные пошлины платят те, кто получает выручку от продажи товаров, облагаемых этими налогами. Но поскольку они включаются в продажные цены, получается, что в итоге расплачивается покупатель. А официальные плательщики косвенных налогов являются всего-навсего посредниками между нашим карманом и государственной казной.

Косвенные налоги:

· налог на добавленную стоимость (НДС);

· акцизный сбор;

· налог с продаж;

· импортные пошлины;

· иные налоги и сборы.

Виды налогов:

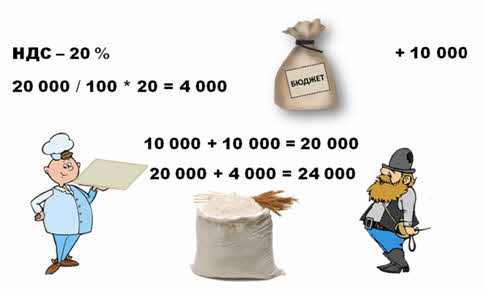

О НДС и акцизах вы, конечно, уже слышали. Давайте более подробно разберём, что они собой представляют. Мельник купил у фермера зерно на сумму, скажем, десять тысяч чего-нибудь, каких-нибудь денежных единиц. Ставка налога на добавленную стоимость пусть будет двадцать процентов. Фермеру нужно уплатить в бюджет две тысячи. Значит, мельник заплатит за зерно не десять, а двенадцать тысяч.

Зерно будет смолото, а мука – продана пекарю. Те затраты, которые понёс мельник, он должен возместить, ну и прибыль какую-никакую получить. Допустим, это тоже десять тысяч. По какой цене он продаст муку пекарю? Десять тысяч от фермера (здесь НДС не считаем) плюс десять тысяч от мельника. Итого, двадцать тысяч. Добавляем двадцать процентов. Пекарь должен заплатить двадцать четыре тысячи. Из этих четырёх тысяч налога две мельник оставит себе – это та сумма, которую внёс в бюджет фермер. Мельник её уже платил, теперь она ему вернулась. Ну, а две тысячи за свою добавленную стоимость он, разумеется, должен отдать государству.

Пекарь испечёт из муки очень вкусные булочки. Его труд тоже чего-то стоит, и свой вклад в партию вкусняшек он оценит в те же десять тысяч. Цена партии, таким образом, составит тридцать тысяч. Не забыли, что четыре тысячи НДС, включённые в продажную цену мельника, мы не учитываем? Двадцать процентов от тридцати тысяч – шесть тысяч. Значит, за всё удовольствие желающие приобрести товар заплатят тридцать шесть тысяч. Из полученных в качестве налога на добавленную стоимость шести тысяч, в казну пекарь перечислит две, со своей добавленной стоимости. Четыре уже были уплачены фермером и мельником.

Это если пекарь сам будет продавать свои булочки желающим, а не продаст их для реализации хлебному магазину. Тогда стоимость добавиться ещё раз, и налог на добавленную стоимость тоже. Кстати, одной муки пекарю будет недостаточно. Сахар, масло, яйца… Во всех производственных цепочках на каждом промежуточном этапе будет уплачиваться НДС.

Другой вопрос, кто реально все эти деньги заплатил? Правильно, поедатели булочек. Ведь именно они облегчили свои кошельки на все тридцать шесть тысяч.

То же самое относится и к акцизам. Это – налог, которым также облагаются не люди, а продукция, реализуемая внутри страны. Статья сто восемьдесят первая Налогового кодекса перечисляет все подакцизные товары. Самый известный всем пример – алкоголь и табак. Но это также и автомобили, бензин и дизельное топливо, большая часть лекарств, парфюмерная продукция. Уплачивает акцизы те, кто из продаёт, но из карманов потребителей.

Подакцизные товары в РФ:

· спиртосодержащая и алкогольная продукция;

· табачная продукция;

· легковые автомобили;

· автомобильный бензин, дизельное топливо;

· иные товары (ст. 179–206 НК РФ).

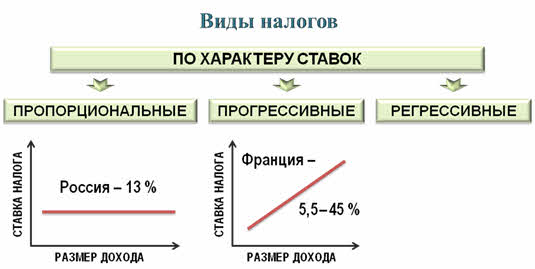

По характеру ставок выделяют пропорциональные, прогрессивные и регрессивные налоги.

При пропорциональной системе все налогоплательщики перечисляют в бюджет одинаковую долю от суммы, подлежащей налогообложению. Возьмём, для примера, подоходный налог. Если доход – десять тысяч, а налоговая ставка – десять процентов, то уплатить нужно тысячу. Если доход в пять раз больше, то и налог вырастет в пять раз: десять процентов от пятидесяти тысяч – пять тысяч.

Виды налогов:

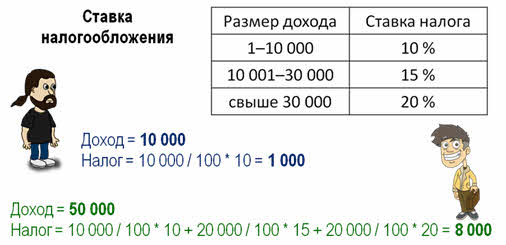

Прогрессивное налогообложение предполагает, что с ростом доходов растёт не только сумма налога, но и его процентная ставка. Поясним на том же примере. С десяти тысяч дохода оставляем те же десять процентов. С суммы от десяти до тридцати тысяч – уже пятнадцать, а свыше тридцати – двадцать процентов. Какой налог заплатит обладатель дохода в пятьдесят тысяч в этом случае? Одна тысяча плюс три тысячи плюс ещё четыре. Итого, восемь тысяч, на три тысячи больше, чем при пропорциональной системе налогообложения.

Какой подход более справедлив? Это очень дискуссионный вопрос. Государства в разных странах решают его по-разному. Например, в России пропорциональное налогообложение доходов граждан, а во Франции – прогрессивное. В две тысячи тринадцатом году налоговая ставка в этой стране составляла от пяти с половиной до сорока пяти процентов. А с доходов свыше одного миллиона евро необходимо было уплатить в госбюджет семидесятипяти-процентный налог. Не все сверхбогатые граждане Французской республики готовы были расстаться с такими суммами. Некоторые даже приняли гражданство других государств.

Регрессивная система, наоборот, предполагает снижение ставки налогообложения с ростом доходов. Представьте себе, что все платили бы в бюджет одинаковую сумму. Скажем, одну тысячу. От дохода в десять тысяч – это десять процентов, а от пятидесяти тысяч – только два.

По назначению налоги и сборы бывают общие и специальные. Специальные идут на финансирование конкретных программ. Скажем, платежи в Пенсионный фонд или Фонд обязательного медицинского страхования. Или дорожный сбор. Куда расходовать общие налоги, решает правительство страны и парламент, когда принимают годовой бюджет.

Также выделяют общегосударственные и местные налоги. Есть и другие критерии, но хватит пока и этих.

Виды налогов:

В завершение назовём основные функции налогообложения.

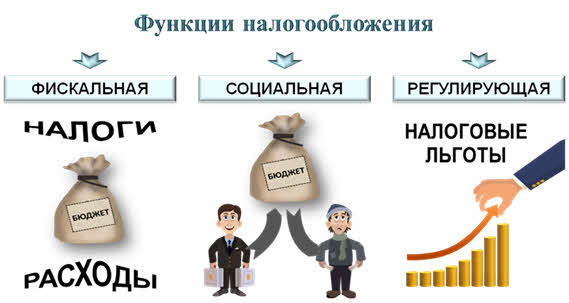

Фискальная – пополнение государственного бюджета. Налоги – основная часть его доходов. Без них государство не в состоянии будет содержать аппарат управления, армию, правоохранительные органы, финансировать научные исследования, социальные программы. Это очень важная функция. Налогово-бюджетную политику государства так и называют – фискальная политика. Но есть и другие.

Социальная: через налоги происходит частичное перераспределение доходов, смягчается социальная дифференциация. Создаются равные возможности для пользования многими социальными институтами: образованием, здравоохранением.

Через систему налогообложения государство может регулировать экономическое развитие. Низкие налоги на прибыль стимулируют расширение производства. Повышение налогов на доходы приведёт к сокращению спроса. Налоговыми льготами можно поддержать те отрасли экономики, развитие которых наиболее важно и перспективно для страны на данном этапе.

Функции налогообложения:

Налоги – это цена, которую мы платим за возможность жить в цивилизованном обществе.

Получите свидетельство

Получите свидетельство Вход

Вход

0

0 10435

10435