Происхождение банков

Как называется место, где «живут» деньги?

Эту загадку может отгадать даже первоклассник. Ну, разумеется, это банк. Первая ассоциация, которая возникает при упоминании слова «банк» – хранилище денег с бронированной дверью и солидными охранниками.

Первые банки и в самом деле занимались именно хранением денег. Ранее вы уже говорили о том, что с развитием денежного обращения главным материалом для их изготовления стали драгоценные металлы: золото и серебро. Монеты можно было хранить у себя дома, в чуланах и сундуках. Но надёжней было доверить их тем, кто профессионально занимался драгоценными металлами – ювелирам. За небольшую плату они готовы были присоединить деньги тех, кто боялся воров, к своим запасам золота и серебра, спрятанным в сейфах за крепкими замками.

Некоторые банки и сейчас предлагают такую услугу. Семейные ценности, произведения искусства, важные документы можно поместить в банковскую ячейку, доверить их хранение профессионалам. Кроме этого, владельцы денег, особенно торговцы, нуждались ещё в одной услуге. Переезжая со своими товарами из одной страны в другую, они сталкивались с проблемой обмена денег. В каждом государстве, и даже в провинциях одного и того же государства, чеканили свою монету. Разобраться в соотношениях денежных единиц было достаточно сложно. Появилась особая профессия – менялы.

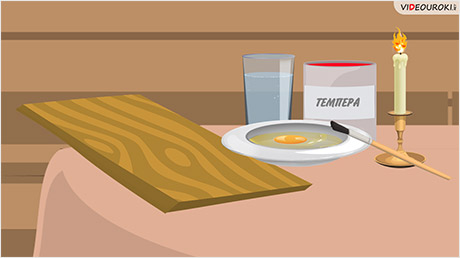

В Древней Греции их называли трапезитами, в Древнем Риме – менсариями, в средневековой Италии – банкирами. Все эти слова происходят от названия рабочего места менял. «Trapeza» в древнегреческом языке означает то же самое, что «mensa» в латыни и «banco» в итальянском – «стол», «скамья».

Наверное, вы знаете, что и современные банки оказывают услуги по обмену валют. Услуги банкиров становилась всё более востребованными. Владельцы банков стали открывать филиалы своих учреждений в других странах. Теперь купцы или другие люди, планирующие деловые поездки за границу, могли отдать свои деньги под расписку в банке в своей стране. Приехав в другое государство, они предъявляли этот документ в отделении там и могли получить свои деньги. Не все. За удобства надо платить. Если ты был спокоен в дороге, не боясь нападения грабителей, то это кое-чего стоит. И эту услугу оказывают современные банки. Если у вас или у ваших родителей будет оформлен счёт на международной банковской карточке, то везти в заграничную поездку наличные деньги, а потом обменивать их вовсе необязательно. Вы сможете рассчитаться за покупки карточкой или снять местную валюту в банкомате. Но и сейчас вам придётся заплатить банку определённый процент.

Банки дорожили своей репутацией. Не смогут сохранить деньги клиентов – прощайте, доходы! Расписка банка была очень надёжным документом. Они стали использоваться вместо денег. Любой человек принимал их в уплату, зная, что банкир выдаст ему деньги по предъявлению расписки. Эти своеобразные бумажные деньги стали называть банкнотами, что в переводе с английского как раз и означает «расписка банка» («banker`s note»). Сейчас такие документы называют банковскими чеками. Ими тоже можно расплачиваться.

Функции банков

Банки хранят ценности, обменивают валюты разных стран друг на друга, оказывают услуги по переводу денег из одной страны в другую, от одного человека к другому. За всё это клиенты платят. Но главный доход современные банки получают совсем от другой деятельности.

В руках банкиров скапливались довольно значительные денежные суммы. Всегда были люди, которым денег не хватало. И они нашли друг друга. Банкиры стали давать деньги в долг. Банки рисковали, ведь настоящему владельцу денег их надо было вернуть по первому требованию. Однако риск окупался с лихвой. Именно так – «лихвой» - называли тот процент, который должники должны были отдать банкиру вместе с основной суммой долга. Кстати в украинском и белорусском языках ростовщик, дающий деньги в долг под проценты – «лихварами» или «лихвярами».

Денег в долг банки давали даже больше, чем их реально было отдано на хранение. В конце концов, если банковским распискам так доверяли, то грех было этим не воспользоваться. Не станут же все одновременно предъявлять эти самые расписки или требовать возврата всех денег. В 60-х годах 17 века один английский ювелир-банкир выдал расписок на 1млн. 200 тыс. фунтов стерлингов. Разумеется, у него просто не могло быть таких запасов золота.

Но случались и накладки: сразу многие клиенты банка требовали возврата денег. И тогда он разорялся. С современным банком такое тоже может произойти.

Таким образом, современные банки – это специализированные финансовые учреждения, которые накапливают денежные средства и предоставляют их во временное пользование в форме кредитов. Банки также являются посредниками во взаимных платежах и расчётах между предприятиями, учреждениями и частными лицами.

Особое место в банковской системе занимает Центральный банк. Он осуществляет выпуск в обращение национальной валюты (эмиссию денег), обеспечивает её устойчивость и стабильность, влияет на кредитную политику банков, содействует развитию банковской системы, поддерживая, например, те банки, которые испытывают временные трудности.

Банковский счёт

Банки заинтересованы в привлечении денежных средств не только крупных вкладчиков – фирм, предприятий, но и мелких. Любой гражданин может открыть в банке счёт и положить на него некоторую сумму денег. За право пользоваться этими деньгами для получения своей прибыли в виде процентов за кредиты, банк готов платить своим вкладчикам.

Банковский счёт может быть текущим или срочным. Текущий счёт служит для осуществления безналичных расчётов, то есть перевода денег на счёт другого человека, магазина, коммунальных служб и тому подобного. Этот перевод можно осуществить с помощью банковского чека или карточки. Достаточно удобно: можно не носить с собой наличных. Вы оплачиваете покупку, и практически моментально банковский компьютер списывает деньги с вашего счёта и зачисляет их на счёт того, кому вы заплатили. Поскольку с текущего счёта деньги могут быть сняты в любой момент, то свободно пользоваться ими банки не могут. Поэтому владельцы таких счетов получают очень маленький процент от банка или не получают его совсем, как, например, в США. В прежние времена за такие услуги ещё приходилось приплачивать банкирам.

Процент же по срочному вкладу гораздо выше. Подписывая договор об открытии такого счёта, вы гарантируете, что какое-то время не будете пользоваться этими деньгами, что даёт возможность банку ими распоряжаться более свободно. Нет, конечно, в случае острой необходимости вы можете снять деньги с этого счёта, в конце концов, они ваши. Но банк пересчитает ваши проценты в меньшую сторону. Такое условие обязательно будет указано в договоре.

Кредиты, принципы кредитования

Деньги, полученные от вкладчиков, банки дают в долг тем, кто в них нуждается.

Свой доход банки получают за счёт того, что процент, который они получают от заёмщиков, всегда больше того процента, который они выплачивают вкладчикам.

Выдавая кредиты, банки придерживаются некоторых обязательных принципов: возвратность, срочность, платность, и гарантированность.

Принцип возвратности означает, что выданные деньги не являются субсидией. Полученный кредит должен быть возвращён. В противном случае недобросовестному заёмщику придётся иметь дело с законом.

Кредиты всегда выдаются на строго определённый срок. Если клиент не возвращает взятые в долг деньги вовремя, банк имеет право взыскать их через суд, либо оштрафовать за просрочку погашения кредита.

Кредит является займом, то есть взятые деньги нужно не просто вернуть, за пользование ими необходимо уплатить определённый процент. Величина этого процента зависит от суммы кредита и срока, на который он выдан. Чаще всего, чем на более длительный срок клиент берёт деньги, тем больший процент за пользование ими он должен уплатить.

Банк выдаст кредит в том случае, если будет гарантирована его возвратность. Поэтому предварительно проверяется платежеспособность клиента, банк может потребовать залог или поручительство со стороны других лиц.

Банки предоставляют кредиты фирмам на развитие, оплату ресурсов и другие цели. Существуют также потребительские кредиты. Граждане могут взять деньги в долг на покупку жилья, автомобиля, бытовой техники, оплату обучения или лечения. Покупка товаров в кредит широко распространена в мире, и в нашей стране. Людям бывает достаточно сложно накопить нужную сумму. Да и инфляция может повысить цену товара, пока мы будем копить на него деньги. Но прежде чем оформить кредит, нужно вспомнить об основных принципах банковского кредитования, подсчитать, сколько придётся в итоге переплатить банку за счёт процентов по займу и иных платежей и только потом принимать решение.

«В долг берёшь чужие деньги и на время, а отдаёшь свои и навсегда», – гласит народная мудрость.

Подведём итог.

· Банк – это специализированное финансовое учреждение, которое накапливает денежные средства и предоставляет их во временное пользование в форме кредитов.

· Открыв банковский счёт можно осуществлять безналичные расчёты и сберегать деньги на срочных вкладах.

· Банк предоставляет кредиты предприятиям и гражданам на принципах возвратности, срочности, платности и гарантированности.

· Свой доход банки получают за счёт того, что процент, который они получают от заёмщиков, всегда больше того процента, который они выплачивают вкладчикам.

«Банкир – это человек, который охотно даст вам взаймы, если вы предоставите убедительные доказательства того, что это вам не нужно», – Герберт Прокноу.

Получите свидетельство

Получите свидетельство Вход

Вход

0

0 5309

5309