Раздел 1 Банки.

Урок 5

Тема 1.5 Кредиты: когда их брать и как оценить.

Вопросы:

Что такое банковский кредит.

Как узнать реальную ставку по кредиту.

Как понять, нужен ли вам кредит и можете ли вы его себе позволить.

Что нужно, чтобы взять кредит.

Задачи:

Дидактическая – познакомить обучающихся с понятиями сберегательный вклад и капитализация процентов.

Развивающая – развивать навыки логического мышления в определении вида сберегательного вклада.

Воспитательная – способствовать развитию у обучающихся чувства бережливости и заботе о будущем.

Практическая – научить рассчитывать ожидаемый доход от размещения вклада.

Оснащение урока: презентация, проектор, раздаточный материал по теме.

Ход урока.

Организационный момент. (2-3 мин.)

Определение задач урока, психологический настрой обучающихся, проверка отсутствующих на занятии.

Проверка домашнего задания. (10 – 15 мин.):

устный опрос (вопросы):

Время — деньги.

Как определиться со сроком вклада.

Другие важные различия сберегательных вкладов.

Делаем сбережения: пошаговый план.

Введение нового материала. (20 - 25 мин.)

3.1 Лекция с использованием мультимедийных технологий.

3.2 Практикум.

4. Закрепление материала. (5 – 7 мин.)

Вопросы:

Что такое банковский кредит.

Как узнать реальную ставку по кредиту.

Как понять, нужен ли вам кредит и можете ли вы его себе позволить.

Что нужно, чтобы взять кредит.

Домашнее задание. (5 -7 мин.)

Задача.

Обсудите с родителями, какую вещь или услугу вы всей семьёй хотели бы приобрести в кредит. Подойдёт любая крупная покупка: автомобиль, ремонт, новая мебель, отдых всей семьёй в экзотической стране, оплата образования. (Не выбирайте для этого упражнения квартиру или дом — об ипотеке мы будем говорить подробно на следующем занятии.) Если после обсуждения вы всё ещё затрудняетесь с выбором подходящего товара или услуги, представьте, что вы берёте кредит на высшее образование для вас или вашей сестры или брата. а) Узнайте в Интернете примерную стоимость выбранного товара/услуги. Есть ли у вас возможность оплатить часть покупки из семейных сбережений? Какую сумму вам надо взять в кредит? б) Узнайте текущие предложения банков в вашем городе (это можно сделать на портале banki.ru или другом информационном ресурсе в Интернете). Под какой процент и на какой срок вы можете взять кредит? в) Оцените ваш будущий семейный бюджет. Можете ли вы позволить себе такой кредит? Если да, переходите к пункту (г). Если нет, замените выбранный товар/услугу на что-то более дешёвое и повторите пункты (а) — (в). г) Позвоните/сходите в один из понравившихся банков и узнайте, какую эффективную ставку банк готов предложить вашей семье. Попросите показать вам график и размер выплат по кредиту. Ещё раз оцените, можете ли вы позволить себе этот кредит. д) По желанию ответьте на вопросы: что нового вы узнали о своей семье и семейных традициях распоряжения деньгами? Что нового и интересного вы узнали о банках в вашем городе?

6. Подведение итогов урока, выставление оценок (3 – 5 мин.)

Жизненная ситуация 1

Жизненная ситуация У ваших знакомых скоро должен родиться ребёнок, и им надо подготовиться к этому радостному событию — поменять в квартире окна, утеплить пол и купить детские вещи (кроватку, коляску и т. д.). Они подсчитали, что на это им понадобится около 100 000 р., но у них есть только 40 000 р., а деньги нужны прямо сейчас. Какой банковской услугой они могут воспользоваться? Во сколько обойдётся кредит и как не запутаться в условиях договора?

Это интересно.

Кредит на покупку кота В декабре 2012 г. на портале «ВЕСТИ» появился новостной сюжет про жительницу Екатеринбурга, которая попросила в банке кредит размером 100 тыс. р. на покупку кота. Клиентка объяснила, что хочет сделать себе такой подарок к Новому году. Удивлённые сотрудники банка провели проверку и выяснили, что цены на кота породы мейн-кун, которого хотела купить клиентка, с хорошей родословной действительно начинаются от 80 тыс. р. Так как документы клиентки были в порядке, банк принял положительное решение и выдал женщине кредит на запрошенную сумму. (www.vesti.ru, 24.12.2012)

-1-

Банковский кредит для физических лиц — это услуга, при которой банк выдаёт определённую сумму денег физическому лицу во временное пользование с условием возврата через оговорённый срок с процентами.

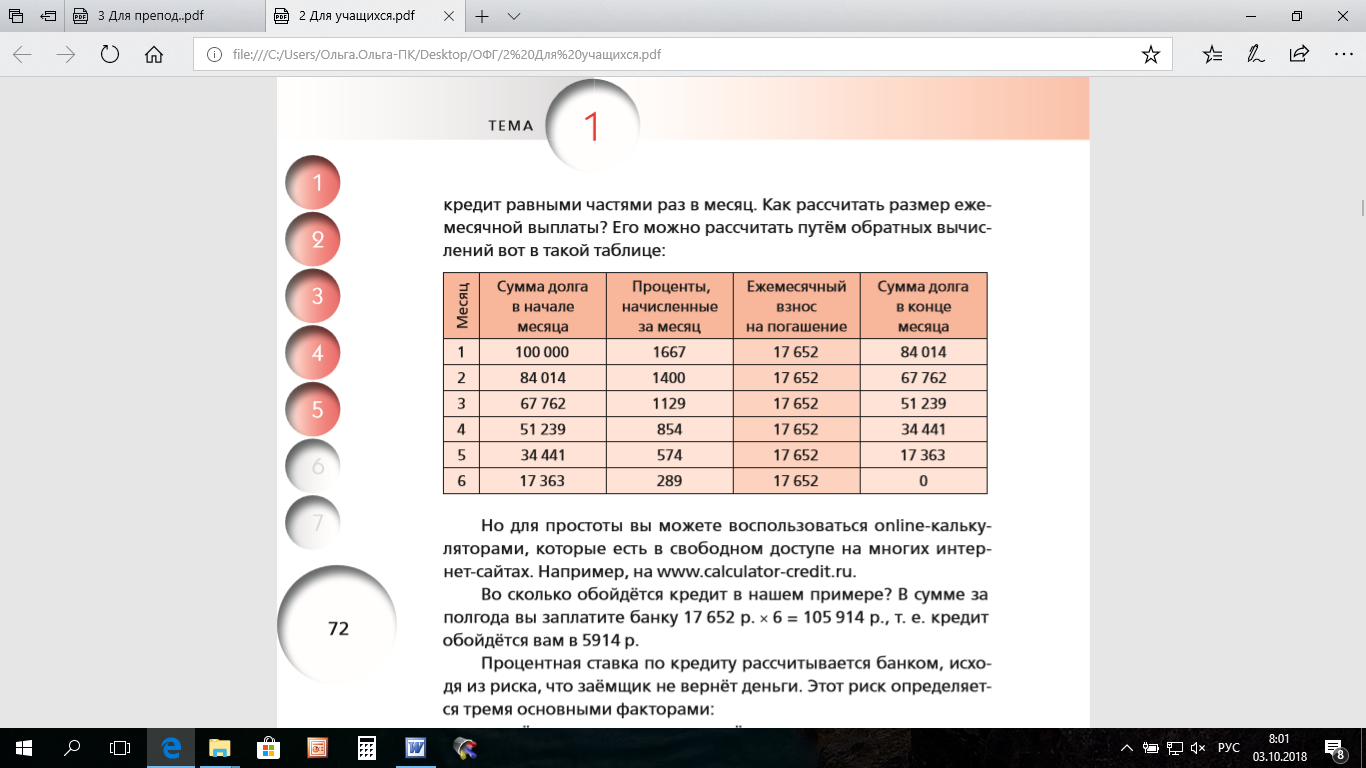

Кредит — это, по сути, вклад наоборот: не банк занимает у вас и платит за это процент, а вы занимаете у банка. В отличие от стандартного вклада, стандартный кредит выплачивается (погашается) не в конце срока, а в виде регулярных выплат на протяжении всего срока действия кредита. Таким образом, база, с которой рассчитываются проценты, постепенно снижается. Например, если вы берёте кредит на сумму 100 000 р. под 20 % годовых на 6 месяцев, банк может предложить вам погашать

кредит равными частями раз в месяц. Как рассчитать размер ежемесячной выплаты? Его можно рассчитать путём обратных вычислений вот в такой таблице:

Но для простоты вы можете воспользоваться online-калькуляторами, которые есть в свободном доступе на многих интернет-сайтах. Например, на www.calculator-credit.ru. Во сколько обойдётся кредит в нашем примере? В сумме за полгода вы заплатите банку 17 652 р. 6 = 105 914 р., т. е. кредит обойдётся вам в 5914 р. Процентная ставка по кредиту рассчитывается банком, исходя из риска, что заёмщик не вернёт деньги. Этот риск определяется тремя основными факторами: • надёжностью конкретного заёмщика; • общей экономической обстановкой в стране; • сроком кредита (чем он дольше, тем выше неопределённость по первым двум пунктам)

Конечно, банк не знает, насколько благонадёжен каждый конкретный заёмщик. Это знают о себе только сами клиенты банка, но даже они не всегда в состоянии здраво оценить свою платёжеспособность в будущем. Вот почему банк собирает информацию о заёмщике и на её основе составляет мнение о его надёжности. Так, критериями надёжности могут быть стабильная занятость, уровень заработной платы, наличие поручителя или возможность предоставления залога. Чем надёжнее заёмщик, тем ниже будет ставка. возможность вкладывать деньги клиентов в разные проекты, а не только в кратко срочные. Именно за это банк и готов вам предложить более высокую ставку.

-2-

Будьте осторожны, читая рекламные предложения банков. Зачастую ставка по кредиту, указанная в рекламе, не будет иметь ничего общего с той ставкой, которую вам придётся платить. Во-первых, в рекламе всегда указана самая низкая из всех возможных ставок. Например, кредит по такой ставке может взять 35-летний сотрудник государственного учреждения с зарплатой 100 тыс. р./мес. под залог своего автомобиля. Если вам 25 лет, ваша зарплата ниже 50 тыс. р. и вам нечего предоставить в залог, ставка будет гораздо выше. Это первое различие не самое опасное, потому что о нём вам обязательно сообщит сотрудник банка после проверки документов и расчёта процента, полагающегося в вашем конкретном случае. Намного более неприятным может оказаться второе различие, о котором вы не узнаете в банке, но которое указано в договоре. Банки почти всегда включают в кредитный договор дополнительные условия, которые значительно увеличивают заявленную в договоре ставку. Самые распространённые дополнительные условия — это: – комиссия банка за обслуживание кредита; – страхование вашей жизни (за которое платите вы сами); – подключение дополнительных платных услуг: sms-оповещений, интернет-банка и т. д. Ставку, которая выходит с учётом всех этих дополнительных платежей, принято называть эффективной ставкой (т. е. настоящей). Если вы невнимательно ознакомитесь с условиями договора, то об эффективной ставке по своему кредиту узнаете уже после того, как начнёте делать выплаты. До 2007 г. банки вообще не были обязаны называть клиенту эффективную ставку. В конце 2006 г. ЦБ РФ обязал российские банки раскрывать эффективную ставку по кредиту с учётом всех дополнительных комиссий и платежей13.

Чтобы узнать эффективную ставку по кредиту: • внимательно прочитайте договор; • попросите сотрудника банка рассчитать и распечатать для вас эффективную процентную ставку по кредиту и полный график выплат на погашение кредита. Помните, что по закону банк обязан предоставить вам эту информацию!

И наконец, третий фактор, способный повлиять на реальную процентную ставку по кредиту, — это ваша собственная неосторожность. За просрочку регулярных платежей банки начисляют очень высокие штрафы. Поэтому внимательно отслеживайте своев ременность выплат (поставьте напоминание на телефоне!) и не берите кредит, если не уверены, что сможете платить по назначенному графику. В 2013 г. вполне могла произойти следующая история. Молодой сотрудник автосервиса Владимир увидел на улице рекламу «50 тыс. р. на 1 год от 20 % годовых. Банк ХХХ — открой новые горизонты!» Он тут же представил себе, как мог бы поехать со своей любимой девушкой отдыхать в Гоа, и решил зайти в банк ХХХ. В банке он рассказал о своём возрасте (22 года) и доходе (30 тыс. р./мес.), и менеджер сказал, что в его случае банк может предложить кредит под 35 % годовых. Когда Владимир поинтересовался, сколько ему придётся платить в месяц, менеджер рассчитал, что это будет 5174 р. В эту сумму включена стоимость страховки, комиссия банка за обслуживание и услуга sms-оповещений. Таким образом, эффективная ставка для Владимира составит 42 % годовых. Владимир согласился на условия кредита, получил 50 тыс., купил путёвку и первые 2 месяца исправно делал взносы на погашение. На третий месяц он уехал с девушкой в Гоа и забыл сделать взнос, а вспомнил об этом, только когда пришло время платить четвёртый взнос. За месяц на просроченный платёж согласно условиям договора был начислен штраф в размере 30 % платежа. Владимир погасил задолженность и больше не пропускал платежи. В итоге за год он заплатил 63 643 р. (а если бы он действительно мог взять кредит по рекламируемой ставке и не имел штрафов, то заплатил бы всего 55 581 р.). Заметим, что в данном примере банк не совершал никаких противозаконных действий и не обманывал Владимира. В рекламе говорилось о ставках «от 20 %», менеджер раскрыл Владимиру эффективную ставку при подписании договора, штраф за невыполненный взнос был прописан в договоре. Этот пример показывает, как важно учитывать все условия договора и грамотно оценивать своё финансовое положение при решении взять кредит.

С одной стороны, вам хочется получить процент повыше, с другой стороны, класть деньги надолго рискованно в силу указанных выше причин. Каждому человеку в его конкретной ситуации нужно искать компромисс. Очень важно понимать, ради чего делаются сбережения. • Самый простой вариант — когда вы копите к определённой дате, например к отпуску. Тогда срок вклада определяется датой отпуска. • Ещё одна простая ситуация — когда вы копите на какую-то конкретную покупку. Вы знаете, сколько стоит вещь, сколько у вас уже накоплено и сколько приблизительно вы будете откладывать в месяц. Прибавив проценты, вы можете подсчитать, к какому сроку достигнете необходимой суммы. На этот срок вам и нужно делать вклад. • Если вы откладываете деньги на пока ещё неопределённую цель (например, «на чёрный день»), это уже более сложная задача. В этой ситуации можно разделить ваш капитал на несколько вкладов с разными сроками. Тогда на часть денег вы получите более высокий доход, а другая часть будет доступна раньше, если возникнет необходимость в непредвиденных тратах.

НА ЗАМЕТКУ: Большинство банков предлагают вклады сроком 3, 6 и 9 месяцев, 1, полтора, 2, 3 года и 5 лет. Но некоторые банки позволят вам сделать вклад на любой срок, какой пожелаете, не обязательно кратный 3 месяцам.

-3-

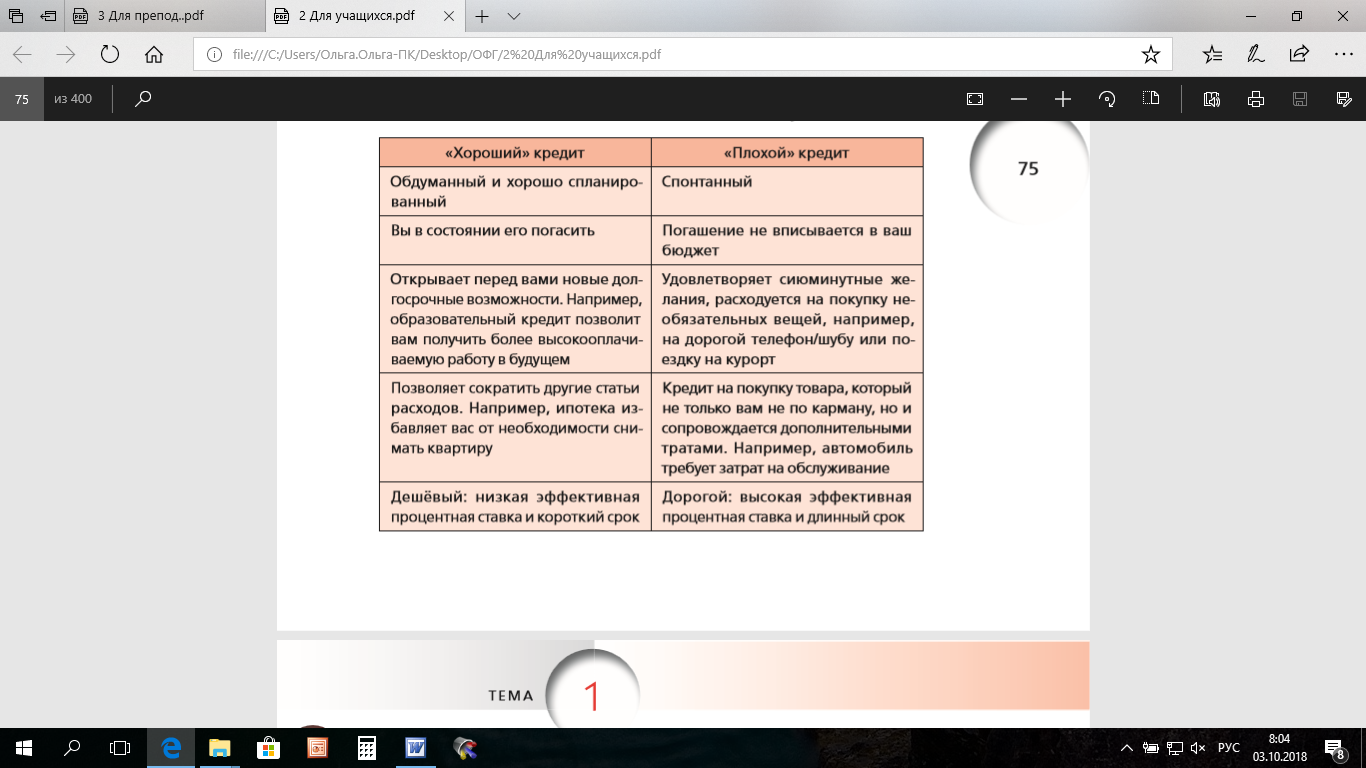

Понятно, что бывают случаи, когда кредит представляется единственным вариантом решения неотложной проблемы, например оплаты срочной операции, необходимой близкому родственнику. Если вы научитесь здраво оценивать свои финансовые возможности, планировать бюджет с учётом погашения кредита и грамотно общаться с банками, вы никогда не возьмёте «плохой» кредит. Давайте рассмотрим 2 примера. Пример 1. Андрей работает продавцом-консультантом в спортивном магазине рядом с домом. Его оклад составляет 10 тыс. р. плюс процент от продаж. В последние полгода его месячный доход составлял от 20 тыс. до 40 тыс. р. (после вычета налогов). В среднем он тратит около 30 тыс. р. в месяц: 10 тыс. — на оплату жилья (снимает квартиру вместе с двумя друзьями), 10 тыс. — на еду и повседневные нужды, 5 тыс. — на одежду и изредка покупку мелкой электроники и 5 тыс. — на развлечения. Андрей хочет купить машину в кредит. У него есть кое-какие сбережения — подарок родителей на 18-летие, и он может полностью потратить их на первоначальный взнос. Банк рассчитал, что сумма ежемесячного платежа по кредиту составит 15 тыс. р. Андрей рассуждает так: «Во-первых, я буду очень стараться на работе, чтобы каждый месяц делать максимум продаж и получать 40 тыс. Во-вторых, если я перестану тратить деньги на развлечения, у меня останется ровно 15 тыс. р. на погашение кредита. Значит, автомобиль мне по карману!» Прав ли Андрей? Андрей не прав: эта покупка не вписывается в его бюджет. Во-первых, нет никакой гарантии, что если он будет сильно стараться на работе, то каждый месяц будет получать 40 тыс. р. Объём продаж может зависеть от других факторов (сезонности спроса, ценовой политики магазина и т. д.). Кроме того, Андрей может заболеть и пропустить часть рабочих дней, что сократит его продажи. Во-вторых, Андрей слишком оптимистично оценил свою способность полностью отказаться от развлечений. Логичнее было бы рассчитывать на отказ от какой-то части привычного набора развлечений. Машина не заменит ему хобби и общения с друзьями. Мы видим, что Андрей уже рискует не выполнить своих обязательств по кредиту. В-третьих, взяв кредит, Андрей будет еле-еле сводить концы с концами. Если возникнут непредвиденные расходы (потребуются лекарства, сломается холодильник, украдут телефон), он окажется в безвыходной ситуации. В-четвёртых, Андрей не заложил в бюджет дополнительные траты на бензин и обслуживание автомобиля. Вот почему этот кредит ему не по карману. Пример 2. Костя — ветеринар. Он недавно сменил работу и теперь вместо 45 тыс. получает 60 тыс. р. в месяц (после вычета налогов). Зарплата фиксированная. Единственный минус новой работы — она находится далеко от дома и остановок общественного транспорта, и ему часто приходится вызывать такси. Он тоже хочет взять машину в кредит, и банк предлагает ему те же условия, что и Андрею. Когда Костя получал 45 тыс. р., он распоряжался ими следующим образом: 15 тыс. — на аренду жилья, 10 тыс. — на еду и повседневные нужды, 5 тыс. — на одежду и покупку мелкой электроники, 10 тыс. — на развлечения, и 5 тыс. он сберегал. Может ли Костя позволить себе этот кредит?

Да, может. Во-первых, его доход недавно вырос ровно на величину предполагаемых выплат по кредиту. Костя привык обходиться 45 тыс. р. в месяц. Значит, ему не придётся менять привычный образ жизни ради погашения кредита. Во-вторых, кредит оставляет ему возможность по-прежнему делать сбережения. Более того, он тратит значительную часть своего дохода на развлечения. Вот почему в случае непредвиденных расходов он сможет воспользоваться накопленными деньгами и отказаться от части развлечений. И наконец, машина сократит его расходы на такси.

ВАЖНО: В отделении банка внимательно прочтите договор! Даже если вам кажется, что вы узнали обо всех условиях вклада на сайте банка или от менеджера, в договоре может оказаться важная дополнительная информация. Чтобы узнать, к каким последствиям может привести невнимательное изучение договора, прочтите рубрику «Это интересно»: «Зачем читать банковский договор (Часть I. Вклады)».

-4-

Наверняка вы слышали от знакомых истории, когда банк отказал им в кредите. Почему некоторым отказывают в займе? Как удовлетворить требованиям банка? Банки пытаются сократить риск невозврата денег. И вам придётся убедить банк в том, что вы сможете погасить взятую в кредит сумму. Вот несколько полезных советов. • Ваша зарплата — один из основных критериев, по которым банк оценит вашу кредитоспособность. Чем выше зарплата, тем проще получить кредит и ниже будет ставка. Поэтому большинство банков потребуют справку 2-НДФЛ (налоговую). Её можно взять у работодателя. Если вы предприниматель и у вас нет фиксированной зарплаты, банк попросит каким-то иным образом доказать, что кредит вам по карману. Например, предъявить выписку по счёту в банке за последние несколько месяцев, документы на машину или загранпаспорт с множеством виз. Чтобы сэкономить время, узнайте о требованиях банка на его сайте и приготовьте документы заранее. • Возможность предоставить что-то в залог значительно увеличивает ваши шансы на получение кредита. Предмет залога останется у вас, и вы сможете продолжать им пользоваться, но в случае утраты способности платить по кредиту вы обязаны будете продать предмет залога, чтобы вернуть долг. Залогом могут стать недвижимость, автомобиль, оборудование или готовая продукция частной фирмы, акции, драгоценные металлы и даже произведения искусства. • Если вам нечего предоставить в залог, банк может предложить вам найти поручителя. Обычно это ваш близкий родственник, который обязуется в случае вашей неплатёжеспособности взять погашение кредита на себя. Зачастую ему даже не обязательно иметь более высокий доход, чем вам, — достаточно того, что вас двое. Но чем выше доходы вашего поручителя, тем ниже может быть процентная ставка. • Наличие обязательств по другим кредитам снижает шансы получить ещё один кредит. Поэтому, если есть возможность, дождитесь полного погашения первого кредита, прежде чем брать второй. Это поможет снизить ставку. Если вам нужен поручитель, лучше, чтобы у него тоже не было других кредитов. • Не становитесь сами поручителем по чужому кредиту, если планируете в скором времени взять кредит для себя. • На решение банка влияет ваша кредитная история: брали ли вы кредиты в прошлом и насколько успешно их погашали. Сведения обо всех заёмщиках содержатся в специальной базе данных. У банков есть доступ к этому ресурсу, поэтому скрыть свою кредитную историю у вас не получится. Вы можете проверить свою кредитную историю в Центральном каталоге кредитных историй. Один раз в год вы можете сделать это бесплатно14. Чтобы иметь хорошую кредитную историю, всегда вовремя погашайте кредиты и задолженность по кредитной карте. Не берите лишних кредитов на не очень нужные вещи: если вы не сможете их погасить, вам потом не удастся взять кредит на что-то действительно важное — квартиру или лечение.

-5-

Если банки отказывают в выдаче кредита, есть ещё один способ получить деньги — взять быстрый кредит в микрофинансовой организации. «Кредит за час без залога и поручителей!» — вы наверняка видели такие объявления в Интернете, на улице и в общественном транспорте. Микрофинансовые организации (МФО) предлагают так называемые микрокредиты, или экспресс-кредиты, под очень высокий процент заёмщикам с плохой кредитной историей или неспособным доказать свою надёжность. Из-за того что заёмщика никто не проверяет и организация несёт большие риски, ставки по микро кредитам достигают 100—150 %. Ещё один недостаток МФО заключается в том, что они почти не регулируются государством. Поэтому в МФО заёмщик больше, чем в банке, рискует подписать договор, нарушающий его права. Тем не менее МФО выполняют важную функцию — позволяют воспользоваться рынком розничного кредитования тем людям, которые иначе были бы из него исключены как недостаточно надёжные. Чаще всего люди занимают в МФО «до получки», на некрупные покупки (особенно перед Новым годом, 8 Марта и сезоном отпусков) или на запуск нестандартного бизнес-проекта, в успех которого не верят банки и инвесторы.

ВАЖНО: Ставки по микрокредитам очень высокие, поэтому прибегайте к ним в самом крайнем случае и после получения отказа уже в нескольких банках.

Прежде чем обращаться за быстрым кредитом, задумайтесь, почему банк не уверен в вашей способности погасить кредит и отказывает в его выдаче. Возможно, вы плохо спланировали свой бюджет. В таком случае сверхвысокие ставки МФО только ухудшат вашу финансовую ситуацию.

ПРАКТИКУМ

а) Распределите потенциальных заёмщиков по надёжности и объясните свой ответ. Кому из них банк должен предложить самую высокую процентную ставку? • Врач, 40 лет, зарплата 100 тыс. р./мес., есть машина и квартира. • Индивидуальный предприниматель, 30 лет, может подтвердить доход от бизнеса 30 тыс. р./мес. за последние 3 месяца, в прошлом — два просроченных кредита. • Ученик колледжа, 20 лет, поручителем выступает старший брат с доходом 30 тыс. р./мес. • Пенсионерка, 70 лет, владелец 1-комнатной квартиры и деревенского дома, пенсия плюс доход 25 тыс. р./мес. от сдачи квартиры. б) Кому из них будет наименее выгодно взять быстрый кредит в МФО? Кому из них, скорее всего, придётся обратиться в МФО и почему? в) Если ученик колледжа возьмёт 40 тыс. р. в кредит на 2 года под 25 % при эффективной ставке по кредиту 30 %, каков будет ежемесячный платёж? Если ученик колледжа просрочит 12-й и 13-й платежи и погасит их только вместе с 14-м платежом, а штраф за просроченный платёж — 70 % годовых, сколько всего ученик заплатит за 2 года?

Задание для выполнения вместе с родителями

Обсудите с родителями, какую вещь или услугу вы всей семьёй хотели бы приобрести в кредит. Подойдёт любая крупная покупка: автомобиль, ремонт, новая мебель, отдых всей семьёй в экзотической стране, оплата образования. (Не выбирайте для этого упражнения квартиру или дом — об ипотеке мы будем говорить подробно на следующем занятии.) Если после обсуждения вы всё ещё затрудняетесь с выбором подхо дящего товара или услуги, представьте, что вы берёте кредит на высшее образование для вас или вашей сестры или брата. а) Узнайте в Интернете примерную стоимость выбранного товара/услуги. Есть ли у вас возможность оплатить часть покупки из семейных сбережений? Какую сумму вам надо взять в кредит? б) Узнайте текущие предложения банков в вашем городе (это можно сделать на портале banki.ru или другом информационном ресурсе в Интернете). Под какой процент и на какой срок вы можете взять кредит? в) Оцените ваш будущий семейный бюджет. Можете ли вы позволить себе такой кредит? Если да, переходите к пункту (г). Если нет, замените выбранный товар/услугу на что-то более дешёвое и повторите пункты (а) — (в). г) Позвоните/сходите в один из понравившихся банков и узнайте, какую эффективную ставку банк готов предложить вашей семье. Попросите показать вам график и размер выплат по кредиту. Ещё раз оцените, можете ли вы позволить себе этот кредит. д) По желанию ответьте на вопросы: что нового вы узнали о своей семье и семейных традициях распоряжения деньгами? Что нового и интересного вы узнали о банках в вашем городе?

Получите свидетельство

Получите свидетельство Вход

Вход

Тема 1.5 Кредиты: когда их брать и как оценить. (692 KB)

Тема 1.5 Кредиты: когда их брать и как оценить. (692 KB)

0

0 1730

1730 52

52 Нравится

0

Нравится

0