Модуль 1. Банки: чем они могут быть нам полезны

Кредит: зачем он нужен и где его получить

Богатые люди на ветер денег не бросают – так ведут себя только бедняки. Пауло Коэльо

Кредит - сумма денег, которую банк выдал во временное пользование гражданину-заемщику для покупки необходимых товаров и услуг.

Прежде чем обратиться в банк за получением кредита, ты должен понять:

а необходим ли он для тебя?

кредитом можно воспользоваться в следующих ситуациях:

1) если накопленных средств для полной оплаты желаемого товара нет, но твои регулярные доходы достаточно стабильны и высоки, чтобы вносить ежемесячные платежи по кредитам;

2) если ясно, что уплата сумм платежей по кредиту и процентов за него не нанесёт существенного урона твоему финансовому благополучию;

3) если у тебя есть собственные накопления, но нет желания их тратить.

От кредита лучше отказаться в следующих случаях:

1) если ежемесячные платежи по кредиту превышают 30–40 % от твоих доходов;

2) если суммы денежных средств, оставшихся после уплаты платежей по кредиту, недостаточно для удовлетворения основных нужд.

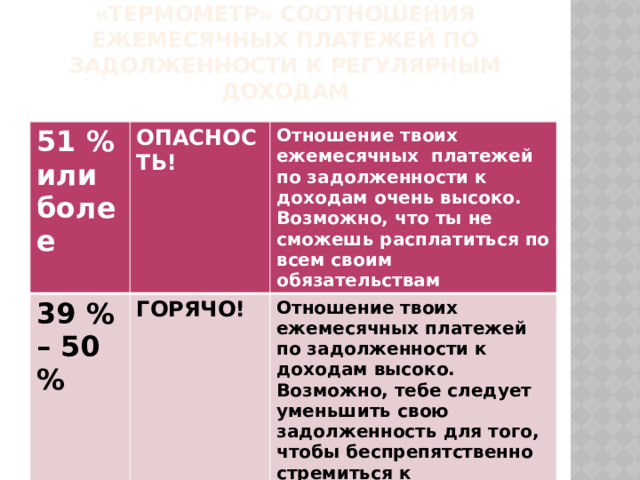

«ТЕРМОМЕТР» СООТНОШЕНИЯ ЕЖЕМЕСЯЧНЫХ ПЛАТЕЖЕЙ ПО ЗАДОЛЖЕННОСТИ К рЕГУЛЯРНЫМ ДОХОДАМ

51 % или более

ОПАСНОСТЬ!

39 % – 50 %

Отношение твоих ежемесячных платежей по задолженности к

ГОРЯЧО!

доходам очень высоко. Возможно, что ты не сможешь расплатиться по всем своим обязательствам

Отношение твоих ежемесячных платежей по задолженности к доходам высоко. Возможно, тебе следует уменьшить свою

задолженность для того, чтобы беспрепятственно стремиться к

своим финансовым целям

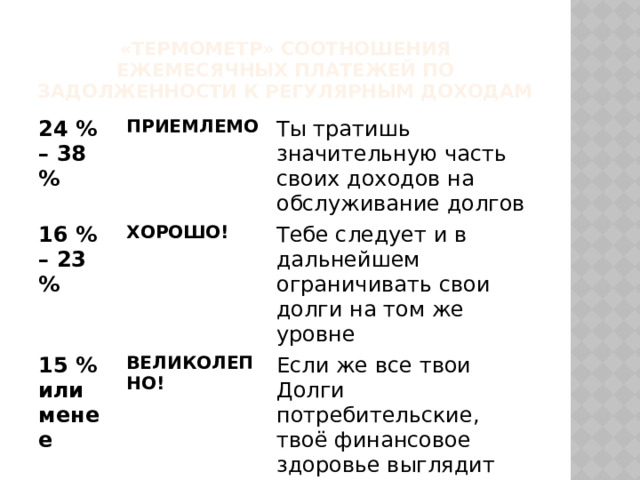

«ТЕРМОМЕТР» СООТНОШЕНИЯ ЕЖЕМЕСЯЧНЫХ ПЛАТЕЖЕЙ ПО ЗАДОЛЖЕННОСТИ К рЕГУЛЯРНЫМ ДОХОДАМ

24 % – 38 %

ПРИЕМЛЕМО

16 % – 23 %

Ты тратишь значительную часть своих доходов на обслуживание долгов

ХОРОШО!

15 % или менее

ВЕЛИКОЛЕПНО!

Тебе следует и в дальнейшем

ограничивать свои долги на том же уровне

Если же все твои

Долги потребительские, твоё финансовое здоровье выглядит

великолепным

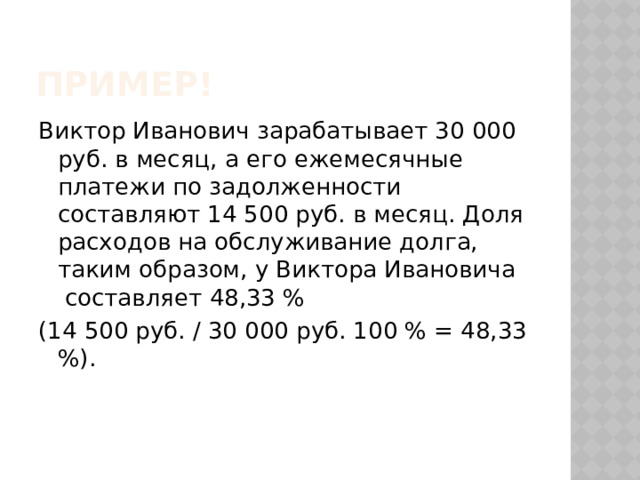

Пример!

Виктор Иванович зарабатывает 30 000 руб. в месяц, а его ежемесячные платежи по задолженности составляют 14 500 руб. в месяц. Доля расходов на обслуживание долга, таким образом, у Виктора Ивановича составляет 48,33 %

(14 500 руб. / 30 000 руб. 100 % = 48,33 %).

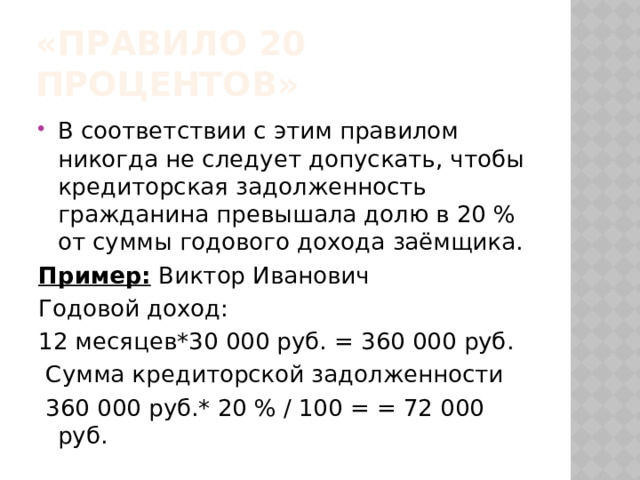

«правило 20 процентов»

- В соответствии с этим правилом никогда не следует допускать, чтобы кредиторская задолженность гражданина превышала долю в 20 % от суммы годового дохода заёмщика.

Пример: Виктор Иванович

Годовой доход:

12 месяцев*30 000 руб. = 360 000 руб.

Сумма кредиторской задолженности

360 000 руб.* 20 % / 100 = = 72 000 руб.

где ты можешь получить кредит?

- в банке,

- в потребительском кооперативе,

- в микрофинансовой организации.

Банк – это организация, которая является посредником между теми, у кого деньги есть, и теми, у кого их нет.

Основные характеристики получения кредита в банке следующие:

1) банковские проценты самые низкие из трёх рассматриваемых нами организаций (банк, потребительский кооператив и микрофинансовая организация);

2) деятельность коммерческих банков тщательно регулируется российским законодательством, а также нормативными актами ЦБР, что снижает риск нарушения твоих прав как заёмщика и позволяет эффективно защищать твои интересы в суде;

3) кредиты, выдаваемые коммерческими банками, являются услугами, а следовательно, подпадают под сферу контроля со стороны Роспотребнадзора, который имеет право регулярно проверять правомерность тех или иных действий банков в отношении заёмщиков и в который ты можешь обратиться в случае нарушения твоих прав;

4) банковская конкуренция на рынке очень высока, а потому заёмщик имеет возможность выбрать из нескольких кредитных предложений оптимальное для себя;

5) в банке предъявляются повышенные требования к заёмщику, происходит тщательная проверка его платёжеспособности.

Потребительский кооператив – это организация, которая предполагает членство в ней своих заёмщиков.

К основным характеристикам займа в потребительском кооперативе относятся следующие:

1) необходимость внесения небольшой денежной суммы в качестве членского взноса для вступления в кооператив;

2) повышенные проценты за пользование заёмными средствами (по сравнению с банковскими кредитами);

3) наличие регулирования со стороны ЦБ, недостаточно законодательно проработанная деятельность микрофинансовых организаций, что осложняет защиту прав заёмщика;

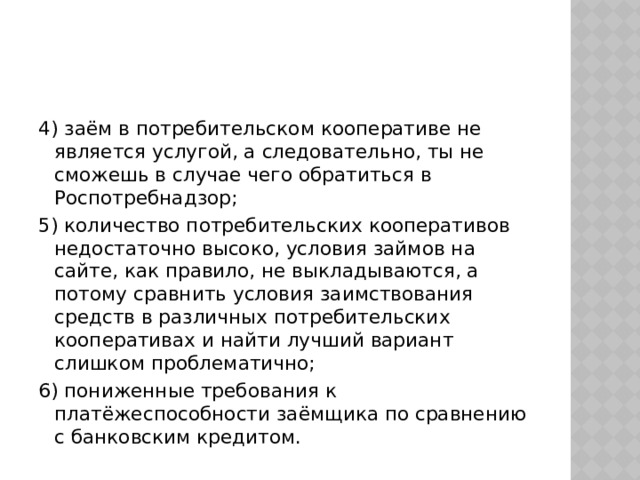

4) заём в потребительском кооперативе не является услугой, а следовательно, ты не сможешь в случае чего обратиться в Роспотребнадзор;

5) количество потребительских кооперативов недостаточно высоко, условия займов на сайте, как правило, не выкладываются, а потому сравнить условия заимствования средств в различных потребительских кооперативах и найти лучший вариант слишком проблематично;

6) пониженные требования к платёжеспособности заёмщика по сравнению с банковским кредитом.

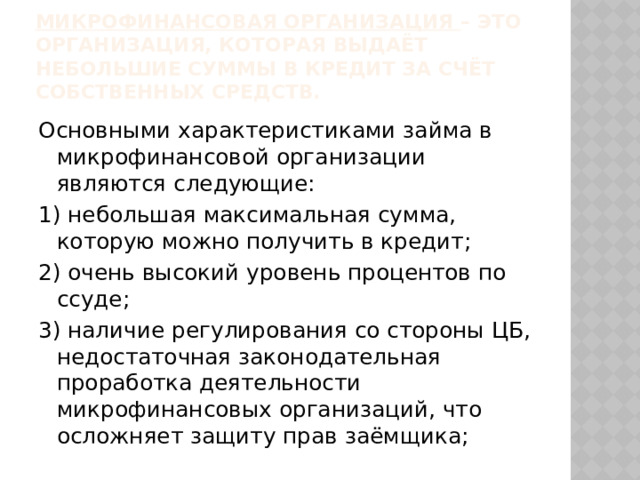

Микрофинансовая организация – это организация, которая выдаёт небольшие суммы в кредит за счёт собственных средств.

Основными характеристиками займа в микрофинансовой организации являются следующие:

1) небольшая максимальная сумма, которую можно получить в кредит;

2) очень высокий уровень процентов по ссуде;

3) наличие регулирования со стороны ЦБ, недостаточная законодательная проработка деятельности микрофинансовых организаций, что осложняет защиту прав заёмщика;

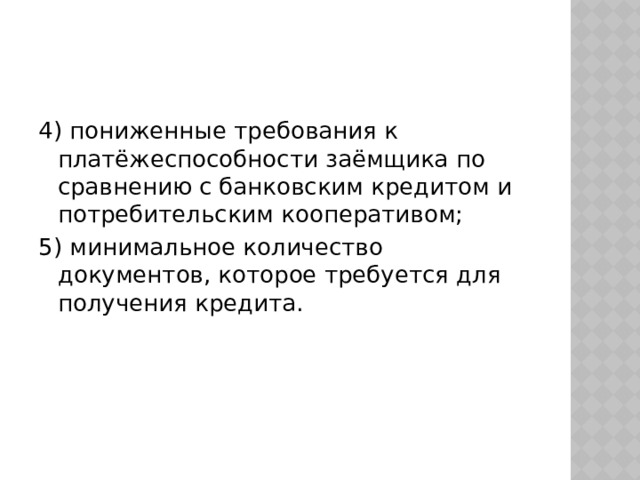

4) пониженные требования к платёжеспособности заёмщика по сравнению с банковским кредитом и потребительским кооперативом;

5) минимальное количество документов, которое требуется для получения кредита.

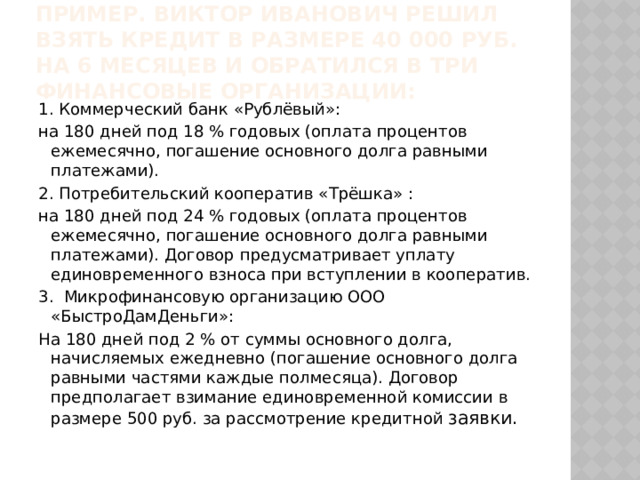

Пример. Виктор Иванович решил взять кредит в размере 40 000 руб. на 6 месяцев и обратился в три финансовые организации:

1. Коммерческий банк «Рублёвый»:

на 180 дней под 18 % годовых (оплата процентов ежемесячно, погашение основного долга равными платежами).

2. Потребительский кооператив «Трёшка» :

на 180 дней под 24 % годовых (оплата процентов ежемесячно, погашение основного долга равными платежами). Договор предусматривает уплату единовременного взноса при вступлении в кооператив.

3. Микрофинансовую организацию ООО «БыстроДамДеньги»:

На 180 дней под 2 % от суммы основного долга, начисляемых ежедневно (погашение основного долга равными частями каждые полмесяца). Договор предполагает взимание единовременной комиссии в размере 500 руб. за рассмотрение кредитной заявки.

ПОДВЕДЁМ ИТОГИ

А теперь подумай , нужен ли тебе кредит , чтобы осуществить мечту. Для этого ответь на следующие вопросы:

1. Какой суммы тебе не хватает для реализации твоей мечты?

2. Можно ли отложить во времени реализацию твоей мечты?

3. Есть ли у тебя источник дохода, который позволит тебе выплатить кредит и проценты банку?

4. Станет ли кредит средством реализации заветной мечты или тяжким бременем на несколько месяцев, а может, даже и лет?

5. Есть ли альтернативные варианты реализации мечты (накопление, подработка, предстоящий подарок от родителей и др.)?

Как узнать свою кредитную историю

1. Платные услуги по получению кредитных историй оказывают многочисленные кредитные брокеры. Перечень услуг таких организаций (да и частных лиц тоже) может включать не только получение за вас кредитной истории, но и её исправление. Вот если первое вполне возможно, то второе, а именно улучшение вашей истории кредитные брокеры смогут осуществить только в единичных случаях, всё остальное – мошенничество.

2. Обратиться в ближайшее бюро кредитных историй (БКИ) и запросить через него информацию о том, в каком бюро кредитных историй хранится ваша. Такую информацию можно получить также, отправив телеграмму в адрес Центрального бюро кредитных историй (http://ckki.www.cbr.ru/?m_ParsSelectorState=10&m_SubParsSelectorState=101) . Ответом на запрос будет название того БКИ, в котором хранятся нужные вам сведения. Вам достаточно выслать в адрес этой организации запрос и получить такую информацию. Бесплатно получить свою кредитную историю вы можете только 1 раз в год, ну а платно хоть каждый день. Тем более что цена вопроса – 300–400 рублей.

Как можно сэкономить на ипотечном кредите с помощью способа выплат

Предположим, заёмщик обладает суммой, для уплаты первого взноса - 200 тыс. руб. Жильё - стоит 1 млн руб. Срок кредитования - 20 лет, процентная ставка – 12 % годовых. Какой способ выплаты процентов и кредита выбрать?

1. При аннуитетном варианте выплат:

ежемесячная сумма платежа - 11 010,86 р. Общая сумма долга с начисленными процентами при таком варианте платежей составит 1 642 606,72 руб.

2. При дифференцированном варианте выплат:

первый платёж составит 14 166,67 руб., последний – 4208,33 руб.

Общая сумма долга с начисленными процентами составит при дифференцированном варианте выплат

1 205 000,00 руб.

Итого: В случае дифференцированных платежей вы экономите 437 606,72 руб.

С другой стороны, сумма, которую вы переплачиваете, приходится на более поздние периоды, а следовательно, под воздействием инфляции её реальная стоимость значительно снижается.

Что делать, если банк- кредитор обанкротился

- Любые займы – это активы, которые реализуются другим банкам, поэтому при банкротстве вашего банка изменяется только получатель платежа. Все остальные условия, в том числе сумма, срок и процентная ставка, остаются прежними.

Что делать заёмщику, который попал в трудное финансовое положение

- Кредитные каникулы - полная и частичная отсрочка.

- Рефинансирование - предполагает получение кредита на более выгодных условиях в этом же или в другом банке. (Необходимо предоставление каких-либо из следующих документов: справка с места работы о задержке зарплаты, трудовая книжка с записью об увольнении, свидетельство о рождении ребёнка, медицинская справка о болезни.)

Ухудшение платёжеспособности удается обосновать не всегда, поэтому кредитные каникулы предоставляются не часто.

Что делать, если по телефону с вас требуют возврата кредита, который вы не брали или по которому вы уже расплатились

- Самое главное– не паниковать .

1) Необходимо определить, с кем вы общаетесь и на каком основании.

2) Все разговоры по телефону необходимо минимизировать и перевести общение

исключительно в письменную форму .

Постарайтесь, чтобы в письменной форме вам дали ответы на следующие вопросы: каковы финансовые претензии к вам и каковы основания их возникновения?

3) Наилучший вариант, если на возникшие претензии у вас есть оправдательные документы –квитанции, которые подтверждают оплату. В этом случае напишите заказное письмо (с описью вложения и уведомлением о вручении) с изложением своей позиции и приложите к нему копии квитанций. После отправки письма ждите ответа. В зависимости от того, что напишет в ответном послании банк, вы сможете выработать свою последующую стратегию действий.

Что делать, если коллекторы или работники банка оказывают по телефону моральное давление на заёмщика

В таком случае также необходимо требовать общение только в письменной форме. Если представители коллектора ведут себя неадекватно, то желательно вести запись разговора на диктофон и сообщить об этом вашему собеседнику . Даже если диктофона нет, то сообщить собеседнику о записи всё равно имеет смысл, поскольку это позволит избежать резких выпадов в ваш адрес по телефону. В начале разговора выясните фамилию, имя и отчество собеседника, его должность, наименование организации, которую он представляет, адрес и контактный телефон, основание для обращения . В процессе разговора ещё раз потребуйте исключительно письменной формы общения. Если в ходе разговора прозвучали угрозы в ваш адрес или вы стали объектом некорректного обращения со стороны собеседника, вам следует обратиться в полицию и территориальное управление Банка России

Что делать, если к заёмщику пришли судебные приставы

Потребуйте от визитёров представить вам документ – основание

для возбуждения исполнительного производства.

- заочное решение суда, принятое без вашего участия в заседании. Если вы не получали судебные повестки, то принятые судебные решения должны быть отменены, а исполнительное производство прекращается.

- Если же повестки были, но вы на заседания суда не являлись, то судебные приставы пришли к вам на вполне законных основаниях. И вам можно попробовать вариант второй –договориться с приставами, предложив свой вариант графика погашения задолженности.

Как может быть «случайно» испорчена кредитная история

1) «Техническая просрочка». Это ситуация, когда клиенту озвучивается неверная сумма оставшейся задолженности и остаются непогашенные копейки, которые, в свою очередь, влекут за собой комиссии и штрафы. (справка о закрытии кредита)

2) Комиссии других банков. В случае если погашение производится через другие организации, клиент может не учесть комиссию за перевод средств и удлиняющийся срок перевода.

3) Потеря платежа. Такая ситуация происходит в тех случаях, когда деньги уходят из банка, в котором был принят платёж, но по техническим причинам в банк-получатель они поступают несвоевременно.

4) Ошибка в реквизитах.

5) Мошенничество.

Чем грозит испорченная кредитная история

1. На долгосрочные ссуды все банки наложат строгое табу.

2. Краткосрочные ссуды на небольшие суммы будут согласны выдавать только отдельные банки, а их ещё надо будет поискать.

3. В случае если заёмщик с испорченной кредитной историей найдёт банк, который будет готов его прокредитовать, с него потребуют дополнительный пакет документов.

4. В случае кредитования такому заёмщику потребуются залог и поручители.

Переходят ли долги по наследству

Для того чтобы родственники стали обязанными по долгам усопшего, не будучи поручителями, необходимо, чтобы были выполнены следующие условия:

1) с момента смерти близкого человека должно пройти 6 месяцев;

2) родственник должен вступить в права наследства.

В случае если гражданин отказался от вступления в права наследства, долги к нему не переходят. Вся задолженность умершего перейдёт только к тому, кто принял всё наследство целиком. Если наследников несколько, ответственность по долгам делится в зависимости от полученной доли.

Что не могут забрать судебные приставы в счёт погашения задолженности по кредиту

1. Предметы домашнего обихода. Перечень предметов домашнего обихода чётко не определён, поэтому в отношении отдельных предметов приставы и заёмщики могут иметь различные точки зрения. Так, судеб- ный пристав-исполнитель может посчитать, что стиральная машина и микроволновая печь – это предметы роскоши, а вы, в свою очередь, можете считать, что это предметы первой необходимости. Подобные разногласия способен разрешить только суд.

2. Имущество, которое является неотъемлемой частью заработка заёмщика. В случае если машина или компьютер необходимы для работы гражданина, то такое имущество изъято приставами быть не может.

3. Рабочий скот, птица, пчёлы, если они не являются частью предпринимательской деятельности заёмщика.

4. Жилая площадь, если заёмщику больше негде жить.

Какую ответственность несёт поручитель по договору займа

Поручитель в течение трёх лет с момента просрочки платежа несёт солидарную ответственность. Это означает, что в случае отказа заёмщика платить по кредиту его обязанность перекладывается на поручителя в полном объёме.

Что делать, если специалисты банка в устной беседе неправильно озвучивают сумму оставшейся задолженности

В этом случае рекомендуется получить выписку по счёту, заверенную печатью банка, в котором будет отражена текущая сумма образовавшейся задолженности. Это позволит вам избежать разночтений и разногласий в устных пояснениях сотрудников банка.

Можно ли доказать факт навязанной страховки при кредитовании

Если условия о включении в программу страхования уже содержались в типовом договоре и клиенту фактически не было предоставлено реальное право выбора отказаться от страховки или принять решение о необходимости данной услуги. Если клиент сможет привести дополнительные доказательства того, что работник говорил о страховке как об обязательном условии получения кредита, ваши шансы на выигрыш дела в суде увеличиваются.

Можно ли переоформить долг на другое лицо

Да, законодательством допускается переоформление кредитов на третьих лиц, однако данная операция должна быть одобрена банком-кредитором.

Что делать, если есть желание имеющуюся двухкомнатную ипотечную квартиру обменять на трёх или четырёхкомнатную

Для этого требуется согласие банка. В случае получения такого согласия квартира выставляется на продажу, а покупатель выплачивает долг по кредиту. В договоре купли-продажи квартиры будет чётко прописано, что квартира находилась под залогом, но долг был досрочно погашен и банк не имеет каких бы то ни было претензий к владельцу (т. е. покупателю вашего жилья). Как только вы получаете на руки деньги, вы вправе внести их в качестве первоначального взноса на новую квартиру. Оставшаяся сумма и будет составлять ваш новый ипотечный долг.

Какие существуют способы погашения кредита

1) безналичный расчёт. В этом случае клиент переводит средства со своего личного счёта в любом другом банке на счёт в банке-кредиторе;

2) внесение средств через кассу наличными;

3) внесение денежных средств через кассу данного банка, через банкомат. Погасить можно и через банкомат другой кредитной организации, однако в этом случае клиент рискует потерять на комиссии.

Как минимизировать риски при привлечении ипотечного кредита

1.Валюта, в которой получаете заработную плату, должна определить валюту, в которой вы собираетесь получить кредит.

2. Адекватно оцените свои возможности по обслуживанию кредита.

3. Жилищные условия с использованием кредита следует улучшать поэтапно.

4. Необходимо изучить все условия договора кредитования. Особо следует обратить внимание на дополнительные выплаты, которые зачастую могут достигать 7 % от суммы основного долга ежемесячно к основным процентным платежам. Из-за таких незапланированных расходов заёмщик может попасть в сложную ситуацию.

5. Не допускайте завышения стоимости объекта недвижимости.

6. Своевременно выполняйте все свои обязательства перед банком.

7. Создайте подушку безопасности. Лучше всего, если у вас в наличии будет сумма, равная полугодовому потоку платежей.

Что делать должнику, если он попал в затруднительную жизненную ситуацию

- 1. Сотрудничайте с банком

- 2. Не рассчитывайте на прощение долгов.

- 3. Умерьте свои запросы.

- 4. Согласитесь на добровольную продажу.

- 5. Не соглашайтесь на аукцион.

Могут ли коллекторы и банки описывать имущество должника

Коллекторские агентства и службы безопасности некоторых банков могут грозить выездами на дом, где они опишут имущество и применят другие санкции. На самом деле все эти угрозы не имеют никаких юридических оснований. Без решения суда, вступившего в законную силу, а также исполнительного листа они не имеют права обращать взыскание на имущество должника. И, кроме того, совершать такие действия вправе только судебные приставы.

В какую очередь списываются штрафные санкции

На практике многие банки сначала списывают штрафные санкции и только потом идут на погашение суммы основного долга, однако по гражданскому законодательству неустойка должна списываться в последнюю очередь, уже после погашения всех процентов за пользование кредитом и суммы основного долга.

Можно ли купить в ипотеку квартиру у близкого родственника

Ситуация, когда покупатель и продавец – близкие родственники, для банков является подозрительной. Причина в том, что кредитные организации боятся «скрытой» продажи с последующим отказом заёмщика от исполнения кредитных обязательств. Следовательно, в большинстве случаев банки откажутся от кредитования такого заёмщика.

Проверь себя!

Получите свидетельство

Получите свидетельство Вход

Вход

Презентация по Финансовой грамотности по теме Кредит. (1.65 MB)

Презентация по Финансовой грамотности по теме Кредит. (1.65 MB)

0

0 2189

2189 102

102 Нравится

0

Нравится

0