Монетарную политику относят к косвенным методам государственного регулирования экономики. То есть государство как бы не вмешивается в сферу производства и торговли, ничего не разрешает и не запрещает, не финансирует какие-либо проекты: строительство предприятий, научные исследования, подготовку квалифицированных кадров… И тем не менее монетарная политика относится к наиболее действенным способам экономического влияния. Что же она в себя включает? Название её говорящее. Сразу понятно, что это что-то, связанное с деньгами.

Деньги – это кровь экономики. Чем более хозяйство приобретает товарный характер, там важнее становится их роль. Если денег в обращении не хватает, в экономике начинается застой: сокращается товарооборот, начинается спад производства, растёт безработица, снижается уровень жизни.

Катастрофическая нехватка драгоценных металлов для чеканки монет в Европе в позднем средневековье сдерживала экономическое развитие и стала одной из причин Великих географических открытий. Надежда найти золото побуждала авантюристов (в хорошем смысле этого слова) отправляться бог знает куда, за тысячи километров от родины, переплывать огромные океаны. А монархов – финансировать эти рискованные экспедиции.

Но когда денег становится слишком много, тоже ничего хорошего не происходит. Деньги – это товар, специфический, правда, но товар. И его обращение в условиях рыночной экономики происходит по тем же законам спроса и предложения, что и обращение всех прочих товаров. Если спрос превышает предложение, цена товара растёт. А если предложение превышает спрос, цена падает.

Резкое увеличение количества драгоценных металлов в шестнадцатом веке привело к их обесцениванию. И соответственно, к росту цен: к концу века они поднялись в два с половиной – четыре раза.

Государствам, даже самым богатым, практически всегда не хватало денег. И в головы их правителей, разумеется, приходила простая, как веник, идея: если денег не хватает, надо их напечатать или начеканить.

Долгое время эти попытки ограничивались нехваткой исходного сырья. Вот в Европе в четырнадцатом веке: и рады были бы начеканить монеток, да не из чего. Искали, разумеется, альтернативные пути. Портили монету: обрезали края, уменьшали содержание благородных металлов, или, вообще, не из благородных металлов начинали чеканить. Например, в России в середине семнадцатого века уравняли медные монеты с серебряными. Это, правда, вызвало серьёзные внутренние потрясения: знаменитый Медный бунт тысяча шестьсот шестьдесят второго года.

Когда же началось триумфальное шествие бумажных денег, увеличить их количество в казне стало гораздо проще. Первая попытка решить таким образом финансовые проблемы государства была предпринята во Франции в начале восемнадцатого века. История эта связана с именем Джона Ло. Одни считают его гениальным экономистом, другие мошенником и авантюристом (в не очень хорошем смысле этого слова). Промотав наследство отца, богатого шотландского ювелира и банкира, и сбежав из тюрьмы, куда он попал за убийство противника на дуэли, Джон отправился путешествовать по Европе. Долго жил в Италии, затем переехал в Голландию. В этих странах проникся интересом к работе банковской системы (сказались папины гены) и по возвращении в Шотландию издал книгу «Деньги и торговля, рассмотренные в связи с предложением об обеспечении нации деньгами». Главное богатство нации, писал Ло – это создаваемые ею материальные ценности: товары, услуги. Деньги сами по себе богатством не являются. Но при их недостатке производство и торговля развиваться не смогут. Больше денег – быстрее развитие: «Большее их количество даст занятие большему числу людей, чем меньшее их количество». И предложил парламенту Шотландии провести денежную реформу: ввести в обращение бумажные деньги, резко увеличив таким образом их количество.

Понимания в законодательном собрании своей родной страны он не нашёл, а вот в Париже идеи Ло вызвали интерес. Последствия правления «короля-солнце» Людовика четырнадцатого были для Франции настоящей финансовой катастрофой: огромные долги, разваленная экономика. Регенту, принцу Филиппу Орлеанскому, терять было уже нечего, и он рискнул поверить Джону.

В тысяча семьсот шестнадцатом году шотландец получил дозволение открыть банк и выпустить в обращение бумажные банкноты, которые могли обмениваться на серебро.

Причём французам разрешалось платить этими бумажными деньгами налоги, что сильно укрепило доверие к ним. Джон Ло начал проводить активную кредитную политику, печатая всё большее количество банкнот. Дело пошло!

Доходы от проведения денежной реформы были так велики, что Ло выкупил весь государственный долг Франции – два миллиарда ливров. Чтобы можно было понять масштаб суммы, скажем, что годовые расходы французского государственного бюджета в то время составляли сто десять миллионов ливров. Итак, страна процветает, казна полна, налоги снижены, Джон Ло – национальный герой Франции.

Замок Валансе в долине Луары, приобретён Джоном Ло

Но финансы – дело тонкое. Чуть-чуть перейдёшь за невидимую грань, и то, чтобы было благом, превращается во зло. Чтобы ещё больше увеличить доходы, Ло затеял грандиозную авантюру: создал акционерное общество с ограниченной ответственностью «Компания Индий». Доходы она должна была получать от освоения колоний Франции, в первую очередь, недавно приобретённой Луизианы. Поскольку речь шла, в основном, о бассейне реки Миссисипи, эту компанию называли также Миссисипской. Доверие к Джону Ло было очень велико, и акции компании расходились, как горячие пирожки. Многие сколачивали состояния на их перепродаже. Но поскольку никакой реальной прибыли компания не приносила, а была, по сути, финансовой пирамидой, случилось неизбежное: она лопнула.

Держатели акций ринулись в банк Ло, требуя возврата денег. Туда же пошли владельцы банкнот, желая совершить гарантированный обмен на серебро. Но вы же понимаете, что столько драгоценных металлов в банке не было.

Да что там, такого их количества не было во всей стране. Бумажные деньги обесценились на три четверти от своей стоимости. Франция вернулась к золотым и серебряным деньгам, а в умах французов надолго поселилось недоверие к банкам и кредитам.

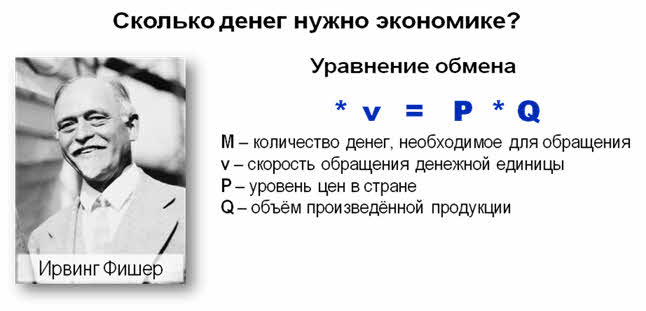

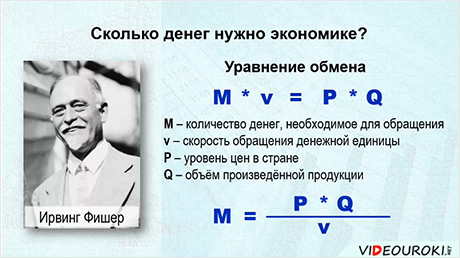

Так сколько же денег нужно экономике? Чтобы их не было ни слишком мало, ни слишком много? Этот вопрос очень важен, особенно, когда бумажные деньги совсем перестали обеспечиваться запасом драгоценных металлов. Ответ на него дали представители неоклассической школы в экономике. В тысяча девятьсот одиннадцатом году американский экономист Ирвинг Фишер вывел своё знаменитое «уравнение обмена»: Эм умножить на вэ равно пэ умножить на кю. Эм – то количество денег, которые необходимо для обращения товаров. Вэ – скорость обращения денежной единицы (говоря проще, сколько раз она переходит из рук в руки в течение года; в среднем, конечно). Пэ – уровень цен в стране. Кю – объём производства: общее количество произведённой продукции, товаров и услуг. Из этого равенства легко выводится другое: Эм – равно дроби, в числителе которой произведение пэ и кю, а в знаменателе – ве. Общая стоимость произведённого в стране (в денежном выражении), делённая на скорость обращения денег.

· Денежная масса может быть увеличена в том случае, если увеличится объём производства.

· Один из способов борьбы с инфляцией – сокращение денежной массы.

· Дополнительные денежные ресурсы могут стимулировать спрос на товары, а следовательно, и их производство.

Отсюда вывод: денежная масса может и должна быть увеличена только в том случае, если увеличился объём производства в стране. Если нарастает инфляция – денег слишком много, нужно уменьшить их количество. Ну, или, по крайней мере, не увеличивать. Но, с другой стороны, в условиях кризиса перепроизводства и вызванного им спада или застоя в экономике появление дополнительных денежных ресурсов может стимулировать спрос, а значит, и производство.

Монетарная политика – это, по сути дела, балансирование на тонкой проволоке. Обычно этим занимается Центральный банк. Как вы помните, он относительно независим от государства в лице правительства. Почему не само правительство? Чтобы политические страсти не слишком вторгались в сферу экономики. Зависимость от результата выборов, желание завоевать симпатии электората может подтолкнуть политических лидеров к популистским решениям с сомнительной экономической эффективностью.

Монетарную политику называют также денежно-кредитной. Ведь деньги, взятые в кредит, тоже вливаются в экономику.

Но кредиты предпринимателям и потребителям дают коммерческие банки. Как на них можно повлиять? Разумеется, если речь не идёт о командной экономике, где независимой от государства банковской системы не существует. Чаще всего Центральный банк использует следующие инструменты: изменение минимальных резервных требований, ставки учётного процента и операции с государственными ценными бумагами.

А теперь по порядку и немного поподробнее.

Вы, конечно, уже знаете, что прибыль банки зарабатывают, выдавая в кредит свои собственные и привлечённые от вкладчиков средства. Причём привлечённые, безусловно, преобладают. Какое-то количество денег у банка всегда должно быть в наличии. Каждый вкладчик может потребовать возврата своих средств в любое время. Банки самостоятельно принимают решение о размерах этого запаса. Но они должны перечислять определённую часть привлечённых средств в фонд обязательного резервирования. Он обеспечивает стабильность банковской системы в целом. Какой будет эта часть, решает Центральный банк. Если он увеличит норму обязательных отчислений, у банков будет меньше возможностей для кредитования. Если уменьшит – больше. Первого марта две тысячи тринадцатого года Банк России установил норму обязательных резервов в четыре с половиной процента.

· Банки должны перечислять определённую часть привлечённых средств в фонд обязательного резервирования.

· Норму обязательных отчислений устанавливает Центральный банк.

· При её увеличении уменьшается сумма, которую банки могут предоставить в кредит, и наоборот.

· 1 марта 2013 г. Банк России установил норму обязательных резервов в 4,5 %.

Теперь о ставке учётного процента. Часто встречается также термин «ставка рефинансирования». Коммерческие банки и другие кредитные учреждения не только выдают кредиты, но и сами их берут. В том числе, у Центрального банка. Ставка рефинансирования – это процентная ставка по этим кредитам. Если она растёт, вырастут и проценты по кредитам, предоставляемым коммерческими банками своим клиентам. Они станут для них дороже. И наоборот, снижение ставки рефинансирования сделает кредиты более доступными. Центральный банк достаточно часто меняет ставку рефинансирования, оценивая состояние экономики в тот или иной момент.

Государственные ценные бумаги относятся к числу низкорисковых: доход по ним гарантирован (вероятность банкротства государства всё же ниже, чем отдельно взятой корпорации). Если Центральный банк начнёт активно их продавать, многие банки предпочтут вложить свободные средства в их покупку. Соответственно, меньше смогут выдать кредитов. Ну а если Центробанк будет покупать государственные активы по выгодной для продавцов цене, то в банки придут дополнительные денежные средства, которые, конечно, не будут просто так лежать в хранилище.

Кстати, похожие действия Центральный банк может совершать и на валютном рынке. Если хочет поддержать курс национальной денежной единицы, будет активно продавать иностранную валюту. Она в результате станет относительно дешевле. Ну, и наоборот: покупка в больших количествах иностранной валюты приведёт к снижению курса национальной. Подобные операции принято называть валютными интервенциями.

Те действия, которые приводят к увеличению денежной массы в стране, в том числе кредитных денег, называют политикой «дешёвых денег». Когда речь идёт о сокращении денег в обороте, мы говорим о политике «дорогих денег». Иначе политику «дешёвых денег» называют кредитной экспансией, а политику «дорогих денег» – кредитной рестрикцией. Но эти термины не для обязательного запоминания, так, для развития общей эрудиции.

Получите свидетельство

Получите свидетельство Вход

Вход

0

0 5495

5495