Эти слова знаменитый русский поэт Александр Сергеевич Пушкин выбрал в качестве эпиграфа к своему произведению «Капитанская дочка», в нём рассказывается о судьбе молодого офицера-дворянина Петра Гринёва, на долю которого выпадает немало испытаний: противостояние бунтовщикам, сражение на дуэли за свою возлюбленную, судьбоносная встреча с предводителем крестьянского восстания Емельяном Пугачёвым, арест и счастливое освобождение.

Полностью пословица из эпиграфа звучит так: «Береги платье снову, а честь смолоду». Она построена на уподоблении нравственного порядка бытовому, и о её смысле догадаться не так уж и сложно. Согласитесь, что если за новой одеждой не ухаживать, то она очень быстро придёт в негодность, станет грязной и порвётся. Точно так же и с людьми. Если человек с юности не понимает, что такое честь и его доброе имя, и постоянно обманывает, не выполняет своих обещаний, просто поступает бесчестно по отношению к окружающим его людям, то вряд ли это можно будет исправить в будущем. Став взрослым, он таким же и останется. Честь либо есть у человека, либо нет. Пётр Гринёв вышел из всех испытаний с честью, а сможете вы тоже, когда станете взрослыми, быть честными и, например, выполнить взятые на себя обязательства перед банком?

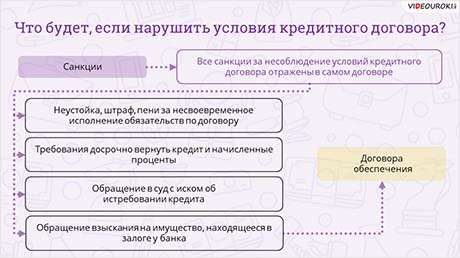

Давайте представим, что вы взяли в банке кредит. Теперь, согласно условиям кредитного договора, вы будете обязаны его вернуть и уплатить проценты. Конечно же, у вас может возникнуть вопрос: «А что будет, если нарушить условия кредитного договора?».

Как правило, все санкции за несоблюдение условий кредитного договора отражены в самом договоре, например, это могут быть:

· неустойка, штраф, пени за несвоевременное исполнение обязательств по договору;

· требования досрочно вернуть кредит и начисленные проценты;

· обращение в суд с иском об истребовании кредита;

· обращение взыскания на имущество, находящееся в залоге у банка.

Последний случай регулируется договорами обеспечения, благодаря которым кредитор получает уверенность в том, что долг будет ему возвращён. В соответствии с этими договорённостями заёмщик может оставлять некоторые материальные ценности в качестве залога для получения кредита (например, недвижимость). В случае если заёмщик не сможет вернуть деньги, кредитор может забрать себе указанные в договоре материальные ценности.

Также ряд мер, которые могут быть применены к должнику, вытекают из законодательства нашей страны, регулирующего вопросы о банкротстве, то есть признание неспособности в полном объёме погасить долги или вносить обязательные платежи.

Многие думают, что банкротство – это понятие исключительно из мира предпринимательства и бизнеса. Однако уже не первое десятилетие во многих странах мира, в том числе и в России, существует институт банкротства физических лиц. Это значит, что неплатёжеспособные граждане, не имеющие возможности погасить свои долги в установленный срок, могут объявить себя банкротами. Стоит отметить, что сюда входят не только задолженности по банковским кредитам, но также по микрозаймам, штрафам, налогам, оплате услуг ЖКХ и так далее.

Сама процедура личного банкротства может быть начата как заёмщиком, так и самим кредитором, или во внесудебном порядке, через многофункциональный центр (МФЦ) или через суд. В обоих случаях размер долга определяется на дату подачи заявления, то есть процедура банкротства физического лица не позволяет ему избежать уплаты долга.

Для того чтобы обратиться в МФЦ с заявлением о внесудебном банкротстве, необходимо соблюсти всего два условия: сумма всех долгов не должна превышать 500 000 рублей, и с должника должно быть нечего взыскать, то есть должно быть подтверждено отсутствие имущества или других средств, за счёт которых можно оплатить долги.

Процедура внесудебного банкротства длится полгода и на это время приостанавливается имущественные взыскания по исполнительным листам, то есть судебные приставы не смогут продать имущество должника, а банк не спишет деньги со счетов в счёт погашения его долгов.

Также на время банкротства прекращается и начисление процентов и штрафов, за исключением требований:

· не указанных в списке кредиторов, который прилагался к заявлению о внесудебном банкротстве. Если долг не был указан в списке, по нему может продолжаться исполнительное производство и происходить списание денег с банковского счёта;

· о возмещении вреда жизни и здоровью;

· о выплате зарплаты и выходного пособия;

· о возмещении морального вреда;

· о взыскании алиментов.

При этом в течение шестимесячной процедуры внесудебного банкротства должник не может брать новые кредиты и займы, выдавать поручительства и оформлять различные сделки по договорам обеспечения.

Если во время процедуры внесудебного банкротства у должника в собственности появится имущество или постоянный доход, наличие которых позволит полностью или в значительной мере позволит ему рассчитаться со своими долгами, то после сообщения об этом в МФЦ процедура внесудебного банкротства прекращается, что будет отражено в Едином федеральном реестре сведений о банкротстве – информационном общедоступном интернет-ресурсе, на котором содержатся сведения о всех процедурах банкротства на территории Российской Федерации.

После чего в отношении должника можно будет снова применять взыскания в рамках исполнительного производства и производить списание денег со счетов. При этом должнику следует помнить о том, что повторно подать заявление в МФЦ можно будет только через десять лет после прекращения внесудебной процедуры.

Более подробно узнать о том, как оформить банкротство через МФЦ без суда и госпошлины, можно узнать на портале государственных услуг Российской Федерации.

Для решения вопроса о банкротстве в судебном порядке сумма долга должна уже превышать 500 000 рублей, а сама задолженность должна быть больше трёх месяцев.

Кстати, согласно закону, если у гражданина есть долги на сумму свыше 500 000 рублей, и он не может внести очередной платёж, то не позднее 30 рабочих дней со дня, когда он узнал или должен был узнать об этом, у него возникает обязанность подать заявление о собственном банкротстве. О данной обязанности многие не знают, но и санкции за её несоблюдение пока что не применяются, поэтому такое нарушение ничем должнику не грозит. Если задолженность менее 500 000 рублей, но при этом гражданин не в состоянии её погасить и является неплатёжеспособным, тогда он сам может решить, подавать такое заявление в суд или нет.

Существует несколько возможных судебных процедур по делу о банкротстве физического лица.

Одной из них является реструктуризация долга, а именно пересмотр сроков и условий выплаты долгов. Реструктуризация может быть назначена судом только в том случае, если предложенная продолжительность новых выплат будет не более трёх лет, а после уплаты ежемесячного взноса у банкрота останется сумма больше прожиточного минимума.

На практике это выглядит следующим образом. Для оценки состояния и финансовых дел банкрота судом назначается специальный финансовый управляющий – это тот, кто контролирует имущество и расходы человека, который проходит процедуру банкротства и принимает меры для погашения долгов и удовлетворения требований кредиторов

Если финансовый управляющий приходит к выводу о возможности восстановления платёжеспособности должника, и он приложит соответствующие усилия для реализации такого оздоровительного финансового плана, то по окончании процедуры суд может утвердить план реструктуризации задолженности, по которому должник удовлетворит требования своих кредиторов, после чего процедура банкротства физического лица будет фактически прекращена.

В том случае если кредиторы не соглашаются на реструктуризацию долга или сам должник не имеет возможности отдавать свои долги, даже малыми частями, то суд может признать должника банкротом и приступить к процедуре реализации его имущества.

Важным моментом реализации данной процедуры является то, что должник должен помнить о том, что за сокрытие своего имущества, а также ложное банкротство грозит до шести лет лишения свободы! Такая норма предусмотрена для того, чтобы не допустить ложных банкротств, когда граждане пытаются избежать законных выплат.

Во время процедуры реализации имущества, всё имущество должника может быть продано и вырученные таким образом денежные средства направлены на оплату долгов и услуг финансового управляющего. Но и в этом случае существует целый ряд ограничений, например, невозможно лишить должника единственного жилья (кроме случая, когда оно выступает залогом по кредиту); продуктов питания и вещей индивидуального пользования (обуви, одежды и так далее).

Важным в данной процедуре является и то, что только назначенный судом финансовый управляющий имеет право продавать имущество должника, и если должник попытается продать что-то из своего имущества самостоятельно, без участия финансового управляющего, то такая сделка будет расторгнута.

На время банкротства существует и ряд других ограничений, таких как запрет на получение новых кредитов; но всё время дела о банкротстве ограничивается выезд за границу и права по распоряжению деньгами на банковских счетах, а после завершения процедуры банкротства, бывшему должнику нельзя будет заниматься предпринимательской деятельностью и три года занимать руководящие должности.

Иногда должнику и финансовому у правеющему удаётся договориться с кредиторами о списании части долгов или отсрочке и подписать мировое соглашение – это двусторонняя или многосторонняя сделка, стороны которой (или их представители) завершают гражданский спор.

В этом случае дело о банкротстве останавливается, и финансовый управляющий прекращает свою работу. Но должник будет обязан исправно платить о всем своим долгам, согласно новым договорённостям с кредиторами. Если условия мирного соглашения нарушены, дело снова попадает в суд, а процедура признания банкротства возобновляется.

Кроме самостоятельного взыскания долгов, банк может продать их третьим лицам, как правила покупателями становятся коллекторские агентства, которые специализируются на сборе и взыскании долгов с физических лиц.

Такие агентства должны состоять в специальном реестре, с которым можно ознакомиться на сайте Федеральной службы судебных приставов, иметь соответствующее свидетельство и договор обязательного страхования ответственности за причинение убытков должнику.

Все действия коллекторов чётко регламентированы законодательством, а именно ограничено количество телефонных звонков, различных сообщений, время и количество личных визитов и другие составляющие процесса взыскания долга.

Как вы могли догадаться, для любого гражданина очень дорога репутация честного и платёжеспособного человека, поэтому, когда вы станете взрослыми, всегда старайтесь выполнять взятые на себя обязательства, особенно перед банками, и берегите честь смолоду!

В конце нашего занятия ответьте на следующие вопросы:

1. Какую ответственность может нести заёмщик за несоблюдение взятых на себя обязательств по кредитному договору?

2. Что такое банкротство физического лица и каковы его последствия?

Получите свидетельство

Получите свидетельство Вход

Вход

479

479