В своей жизни вы, наверняка, видели большое количество различных бумаг. Какие из них являются ценными? Аттестат о получении среднего образования или диплом университета – это ценные бумаги? А паспорт? А последнее письмо вашего прадедушки, погибшего во время Великой Отечественной? Это не просто ценность, это настоящая семейная реликвия. Поэтому сразу оговоримся: под ценностью в данном конкретном случае мы будем иметь в виду то, что даёт некие материальные выгоды.

Ну, тогда всё просто: основные ценные бумаги – это деньги! Их можно легко обменять на любую материальную ценность, иногда и на нематериальную тоже. Но вот как раз деньги к ценным бумагам не относятся.

Главной отличительной особенностью ценных бумаг является то, что они дают возможность получать некий доход. То есть, не факт что получите, но возможность такая у их владельца есть. Стоп, скажет кто-то, деньги тоже дают возможность получать доход. Например, если их положить на банковский депозит или купить акции. Вот-вот, теперь в самую точку! Банковский депозит, акции – это и есть ценные бумаги. Тысяча рублей, долларов, евро, фунтов стерлингов или каких-то других денежных единиц так тысячей и останутся. По номиналу. Реальная их стоимость может со временем снизиться из-за инфляции. А вот тысяча этих самых денежных единиц на банковском сберегательном вкладе, или вложенная в акции, потенциально может превратиться в полторы тысячи, или две.

Таким образом, ценные бумаги дают возможность их владельцем получать прибыль. Это значит, что они являются одной из форм капитала. От других форм они отличаются тем, что у владельца этого капитала сам капитал отсутствует, но права на него документально зафиксированы. Он может передать эти права другому владельцу различными способами, например, продать.

Прообразом современных ценных бумаг стали расписки менял. Когда начала развиваться более или менее регулярная торговля между различными государствами, встала одна серьёзная проблема. В разных государствах разные денежные единицы. Купцы постоянно сталкивались с необходимостью валютного обмена. Есть спрос на услугу, будет и предложение. Профессиональные менялы появились уже в Древней Греции. Там их называли трапезитами от «trapeza» – «стол», «скамья».

Стол являлся основным рабочим местом менял. Они решали и другую проблему торговцев. Теперь не обязательно было везти с собой большую сумму денег. Учитывая то, что деньги в те далёкие времена были исключительно металлические – золотые, серебряные – это облегчало купеческую экспедицию, в прямом смысле этого слова. Кроме того, нужно помнить, что профессиональные грабители торговых караванов и кораблей появились одновременно с профессиональными купцами. Для пущей безопасности можно было сдать деньги под расписку меняле в одной стране, а потом получить их в другой. Причём, в желаемой валюте. Разумеется, если в этой другой стране был представитель меняльной конторы.

Подобные расписки, конечно, не являются ценными бумагами. Если кто и получал доход по ним, то это менялы. За услуги, они, разумеется, брали с клиентом плату. Но сама идея замены денег, реального капитала, неким документом, начала пробивать себе дорогу.

Приблизительно в это же время появились и долговые расписки. Некто документально удостоверял тот факт, что в установленное время обязуется вернуть определённую сумму предъявителю расписки. Поскольку в этом документе могло быть не указано имя предъявителя, то деньги необходимо было отдать любому, кто его принёс. А это значит, что долговой распиской можно было рассчитываться с третьими лицами. Например, гражданин Икс покупает у гражданина Игрек какой-то товар, а наличных денег для расчёта не хватает. «Погоди, – говорит Икс, – гражданин Зет должен мне завтра вернуть как раз эту сумму. Вот его расписка. Прими, дорогой Игрек вместо наличных. Зет – добропорядочный гражданин, ты ведь его знаешь. Он всегда возвращает долги в срок». Позже такие долговые расписки стали называть векселем, от немецкого «Wechsel» – «мена», «обмен». Как раз его и считают первой формой ценных бумаг.

В период Нового времени начали появляться и другие их разновидности. Во время и после эпохи Великих географических открытий международная торговля развивалась бурными темпами. А это вызвало такой же бурный рост промышленного производства.

Для того чтобы продать товар, нужно его сначала произвести. Снаряжение заморской торговой экспедиции, основание крупного промышленного предприятия требовало значительных капиталовложений. У одного человека могло не быть таких средств. Или, допустим, он не был готов рискнуть всеми своими сбережениями. Стали появляться объединения, товарищества, купцов, судовладельцем, хозяев промышленных предприятий, которые объединяли свои капиталы. Позднее в этих объединениях стали участвовать и банкиры. Каждый участник вносил свой пай: кто-то меньший, кто-то больший. Соответственно каждый имел право на определённую долю имущества и прибыли, которая могла быть получена. Документ, который фиксировал это право, получил название «акция». Латинское слово «actio» имеет много разных значений: «действие», «движение», «выступление». Но это слово переводится также и как «право (на что-то), которое может быть отстояно в суде». Объединение людей, владевших акциями, – акционеров – стали называть акционерным обществом или акционерной компанией.

Первыми подобными обществами стали Ост-Индские компании, которые возникли в Англии, Голландии, Португалии, Франции в начале семнадцатого века. Они объединяли купцов, которые вели морскую торговлю с Индией. Кстати, активное участие в их создании принимали монархи этих стран. Казна получала солидный доход, а акционерные общества – монопольные права на торговлю индийскими товарами в своих странах.

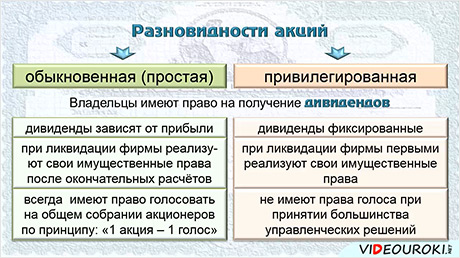

Позднее появились различные разновидности акций. Мы сейчас назовем лишь две из них: обыкновенную (простую) и привилегированную. Владелец и той и другой может рассчитывать на дивиденды – выплаты из прибыли. Но дивиденд по привилегированной акции фиксированный. То есть, её владелец обязательно получит определённую сумму, не зависимо от того, как сработала компания. И если фирма прогорит, или будет ликвидирована по каким-то другим причинам, первыми свои имущественные права будут реализовывать привилегированные акционеры. Но в управлении компанией, процессе принятия решений принимают участие лишь владельцы обыкновенных акций.

Разновидности акций

Может быть, вы слышали о «золотой акции». Нет, она тоже напечатана на бумаге. Её особенность в другом. «Золотая акция» выпускается Правительством Российской Федерации или Федеральным агентством по управлению государственным имуществом (Росимуществом). Владелец такой акции имеет право вето при решении некоторых вопросов, например, о реорганизации, продаже или ликвидации организации, об изменении её устава. После наложения вето окончательное решение принимает суд.

Приблизительно в то же время, что и акции, появились облигации. Название этого документа происходит от латинского «obligation» – «обязательство». В отличие от владельца акций собственник облигации не мог претендовать на часть имущества той организации, которая их выпустила. Но на часть прибыли – несомненно. Точнее, на фиксированный доход, обычно выражаемый в процентах.

Это

превращало облигации в менее рискованный вариант вложения денег. Получит

компания прибыль или не получит – не известно. Какой она будет – тоже. Особенно

когда речь идёт о морских торговых экспедициях. Сколько кораблей с товарами и

золотыми монетами лежит на дне морском! А доход по облигациям заплатить

компания обязана. Есть и ещё одно отличие: акции можно только продать.

Компания, выпустившая их, не обязана возвращать их стоимость. Облигации –

другое дело. Это срочный документ. Когда срок, на который облигации были

выпущены, закончится, их номинальную стоимость – ту сумму, за которую они были

проданы – необходимо вернуть их владельцу.

Это

превращало облигации в менее рискованный вариант вложения денег. Получит

компания прибыль или не получит – не известно. Какой она будет – тоже. Особенно

когда речь идёт о морских торговых экспедициях. Сколько кораблей с товарами и

золотыми монетами лежит на дне морском! А доход по облигациям заплатить

компания обязана. Есть и ещё одно отличие: акции можно только продать.

Компания, выпустившая их, не обязана возвращать их стоимость. Облигации –

другое дело. Это срочный документ. Когда срок, на который облигации были

выпущены, закончится, их номинальную стоимость – ту сумму, за которую они были

проданы – необходимо вернуть их владельцу.

Итак, наиболее известные и распространённые виды ценных бумаг обозначили: вексель, акция, облигация. Но есть и другие. О некоторых вы, вероятно уже слышали, а о некоторых, возможно, услышите в первый раз.

Чек. Это документ – распоряжение банку. Чекодатель – тот, кто выписал чек, – поручает банку выплатить со своего счёта определённую сумму чекополучателю. Закон устанавливает сроки оплаты чека. Если он выписан в России – десять дней, если в одном из государств СНГ – двадцать дней, ну а если в какой-то другой стране – семьдесят.

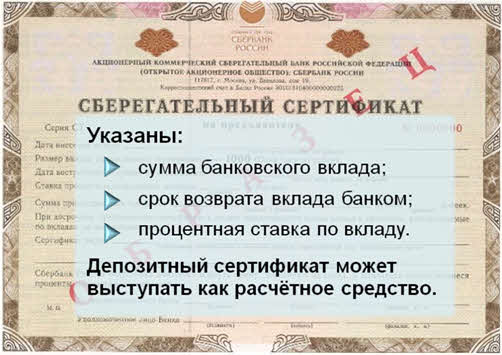

Сберегательный депозитный сертификат. Эта ценная бумага выдаётся банком, в котором гражданин или юридическое лицо разместили свои временно свободные средства. В сертификате указан срок, когда банк обязуется их вернуть и проценты, которые он должен выплатить вкладчику за то, что пользовался его средствами. Депозитным сертификатом физические лица могут рассчитываться между собой. Его можно завещать или представить в качестве залога, когда понадобиться взять кредит.

В банке можно оформить и сберегательную книжку на предъявителя. По ней можно получить определённую сумму, так что это – тоже ценная бумага.

Коносамент. Этот термин используется, когда речь идёт о морских перевозках. Владелец коносамента может получить у перевозчика груз и далее распоряжаться им по своему усмотрению.

Варрант. Этот название имеют два документа. Во-первых, сертификат, который даёт право покупать некие ценные бумаги по фиксированной цене в течение определённого времени. Во-вторых, это свидетельство товарного склада о том, что в нём хранится некий товар, который может получить предъявитель варранта.

Опцион. Договор двух лиц (физических или юридических) о том, что один из них может купить или продать ценные бумаги, валюту или какие-то другие активы по фиксированной цене в определённый день, или в определённый промежуток времени. Обратите внимание, что опцион означает право, а не обязанность совершить покупку, возможность, а не обязанность продать.

А вот фьючерс – это контракт, содержащий обязательство купить или продать некое количество чего-либо по определённой цене в оговоренный срок.

Существуют и другие разновидности ценных бумаг.

Кроме того, их классифицируют и по другим критериям. Именные и на предъявителя. Бессрочные, кратко-, средне- и долгосрочные. Выпущенные государством и коммерческими организациями. Физические лица не могут быть эмитентами ценных бумаг. Эмитент – организация, которая выпускает в обращение (осуществляет эмиссию) этих документов. Ценные бумаги различают также по уровню риска. Низкорисковыми обычно считают государственные бумаги, а самые высокорисковые – акции.

Многие ценные бумаги основной доход своим владельцам приносят в результате спекуляции ими на фондовой бирже.

Получите свидетельство

Получите свидетельство Вход

Вход

0

0 9132

9132