Для того чтобы начать своё дело необходимы средства. Прежде чем получить прибыль, приходиться понести определённые издержки. Именно поэтому предпринимательство и считается рискованным делом: средства потратил, а прибыль… может, будет, а может, и нет.

Проблема поисков источников финансирования встаёт перед фирмой и тогда, когда требуется расширить производство, и тогда, когда наступают «тяжёлые времена», которые как-то надо пережить.

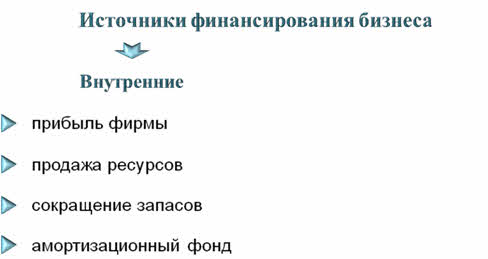

Источники финансирования бизнеса

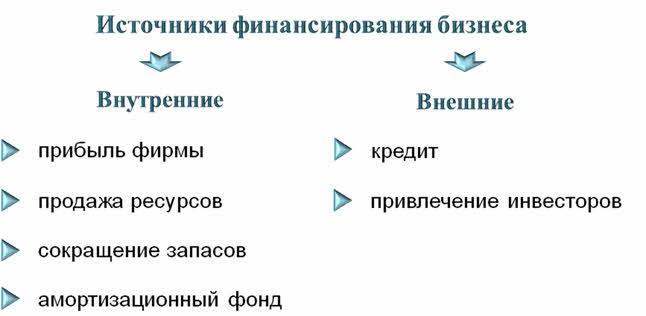

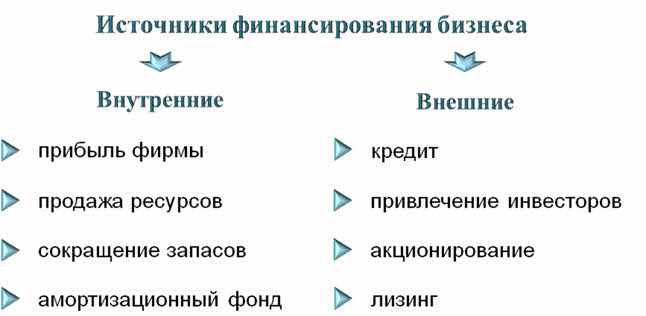

Все возможные источники пополнения капитала можно разделить на две большие группы: внутренние и внешние.

Фирма может инвестировать в собственное развитие часть полученной прибыли. Можно продать или сдать в аренду неиспользуемое оборудование, пустующие площади. Снизить уровень запасов сырья, комплектующих, для торговых предприятий – товаров. Иногда для этих целей используется амортизационный фонд, то есть те отчисления, которые делаются в счёт необходимой в будущем замены оборудования.

Внутренние и внешние источники финансирования

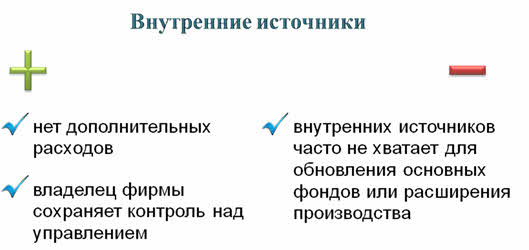

Внутреннее финансирование имеет несколько весомых плюсов. Фирме не приходится нести никаких дополнительных расходов.

Не надо, например, отдавать кому-то часть прибыли: банковские проценты по кредиту или дивиденды акционерам. Владелец (или владельцы) предприятия полностью сохраняют контроль над производством и сбытом продукции в своих руках.

Минус один, но ещё более весомый: внутренних источников часто элементарно не хватает для обновления основных фондов, для расширения производства, для реализации нового бизнес-проекта.

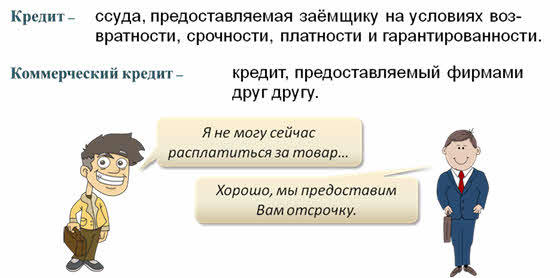

Тогда приходится прибегать к внешним источникам. Первое, что приходит на ум – кредит. Он выдаётся на определённый срок на условиях возвратности, платности и гарантированности. Кредиты предлагают многие банки. В большинстве случаев предприятие вполне свободно решает, как именно эти средства будут использоваться. Но нужно помнить не только о необходимости их своевременного возврата, даже в случае банкротства фирмы, но и о том, что выплата задолженности и процентов по ней может серьёзно увеличить издержки производства. К тому же, достаточно редко банки идут на предоставление долгосрочных кредитов (более чем на три года), а некоторым проектам для реализации требуется больше времени. Кроме того, в обеспечение кредита часто предприятие должно предоставить залог, который может быть равен сумме взятого в долг.

Кредит

Кредит бывает не только банковский, но и коммерческий. Его предприятия-партнёры предоставляют друг другу в форме аванса, предоплаты или отсрочки платежа. Условия коммерческого кредита более лояльны, проценты по нему чаще всего меньше. Но он не может быть долгосрочным.

Привлечь дополнительные средства можно также, включив в число учредителей фирмы новых людей. Они внесут свой пай, увеличив уставной капитал. Но с ними придётся делиться властью. Можно выпустить в обращение акции или облигации. Если фирма достаточно надёжна, хорошо зарекомендовала себя на рынке, вполне возможно найдётся достаточное количество людей, которые захотят стать её акционерами. В случае чего возвращать стоимость акций им не придётся. Но частью прибыли надо будет поступиться. И потом, некоторые важные решения необходимо будет принимать коллегиально – на собрании акционеров или заседании совета акционерного общества. Это может снизить оперативность руководства компанией. Но акционирование – очень популярный в мире вариант привлечения дополнительных инвестиций. Большинство крупных компаний – акционерные общества.

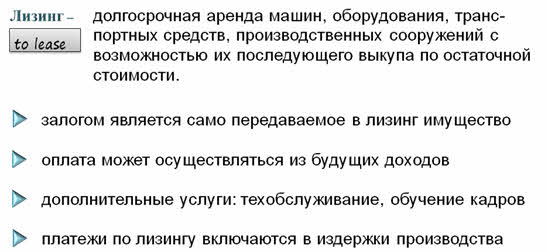

Если речь идёт о необходимости обновления основного капитала, то можно также прибегнуть к лизингу. Этот термин происходит от английского глагола to lease– сдать в аренду.

У лизинговой компании можно приобрести недвижимое или движимое имущество в долгосрочную аренду с правом последующего выкупа или без него. Это могут быть задания, сооружения, машины, станки, компьютеры… В принципе, даже целиком оборудованное предприятие. В этом случае отпадет проблема залога. Само имущество им является. Чаще всего лизинговые компании не требует немедленной оплаты. Она может осуществляться из доходов от продажи продукции, выпущенной на этом оборудовании. Предприятие может также воспользоваться дополнительными услугами: техническое обслуживание взятого в лизинг имущества, обучение персонала и тому подобное. Платежи по лизингу полностью включаются в издержки производства.

Лизинг

Когда речь идёт о дополнительных источниках финансирования, крупные фирмы оказываются в более предпочтительном положении. У них обычно выше собственные доходы, их кредитоспособность вызывает больше доверия у банков. Мелким предприятиям приходиться тяжелее. В большинстве развитых государств мира малый бизнес может рассчитывать на государственную поддержку, финансирование из специальных бюджетных и внебюджетных фондов.

Получите свидетельство

Получите свидетельство Вход

Вход

0

0 10952

10952