Түркия жана Кыргызстандын салык системаларынын абалы

Кыргыз Республикасында салыктар 6 республикалык, 2 жергиликтүү жана 6 атайын

салыктык режимге бөлүнөт. Республикалык салыктарга: киреше салыгы, пайдадан

алынуучу салык, акциздер, кошумча нарк салыгы, жер казынасын пайдалангандыгы үчүн

салыктар жана сатуудан алынуучу салык кирет (КРнын Салык кодекси, 2008). Ал эми

жергиликтүү салыктарга: жер салыгы жана мүлк салыгы кирет. Мындан сырткары, милдеттүү патенттин негизиндеги салык, ыктыярдуу патенттин негизиндеги салык,

бирдиктүү салыктын негизинде салык төлөөчүлөргө салык салуунун жөнөкөйлөтүлгөн

системасы, салык контракттын негизиндеги салыктар, эркин экономикалык аймактардагы

салык режими жана атайын каражаттарга салык сыяктуу атайын режимдеги салыктар

бар (Асанов жана Абдиева, 2009: 54-55).

Түркия Республикасында салык классификациясы жасалганда көбүнчө салыктар 3

түргө бөлүнөт. Мунун эң негизги себеби, Түркияда кыйыр жана түз салыктардын

салыштырылуусуна өзгөчө көңүл бурулат. Өзгөчө адилеттүү салыктандыруу боюнча

көптөгөн илимий иш-чаралар жүргүзүлүп келет. Аталган классификацияга ылайык Товар

жана кызматтан алынган салыктар катары кошумча нарк салыгы, акциз, бажы

пошлиналары, банктык жана камсыздандыруу бүтүмдөргө салынган салык, өзгөчө

байланыштан алынган салык, жыйымдар жана муниципалитет салыгы эсептелет. Андан

кийинки авто унаа салыгы, мурас салыгы жана кыймылсыз мүлк салыгы мүлк салыктары

деп эсептелсе, киреше жана пайдадан алынуучу салыктар кирешелерден алынуучу

салыктар тобуна кирет (Kavas, 2014: 5).

Бул жерде белгилеп кетүүчү нерсе, Кыргызстанда салыктардын бардык түрү бир

кодекс ичине камтылган. Түркияда болсо ар бир салык үчүн өз-өзүнчө мыйзамдар

каралып, алардын ар бири так жана кеңири жазылган.

2.1. Кыргызстан жана Түркиянын негизги салык түрлөрүн салыштыруу

Киреше салыгы боюнча эки өлкөнүн салык төлөөчү, салык салынуучу объект,

салык базасы, салыктык мезгили боюнча окшоштуктары көп. Жалгыз гана чыгарып

салуулар менен салыктын ставкасы арасында айырмачылык көрүүгө болот.

Кыргыз Республикасында салыктык базаны аныктоо үчүн жыйынды кирешеден

чыгарып салуулар алынышы керек. Булар (КРнын Салык кодекси, 2008):

1) стандарттык чыгарып салуу - салыктык мезгилдин ар бир айы үчүн эсептик

көрсөткүчтүн 6,5 өлчөмүндө - жеке чыгарып салуулар, салыктык мезгилдин ар бир айы

үчүн ар бир багуудагы адамына эсептик көрсөткүчтүн бир өлчөмүндө - салык

төлөөчүнүн багуусундагы адамына чыгарып салуулар, мамлекеттик социалдык

камсыздандыруу боюнча чыгарып салуулар жана салык төлөөчүнүн салыктык

базасынан 8 пайыздан ашык эмес - мамлекеттик эмес пенсиялык фондго чыгарып

салуулар;

2) социалдык чыгарып салуу - салык төлөөчүнүн багуусундагы жыйырма төрт

жаштан ашпаган үй-бүлө мүчөсүнүн билим алуусуна социалдык чегерим алуусу;

3) мүлктөн чыгарып салуу - салык төлөөчү ипотекалык кредит боюнча

пайыздарды жоюуга салык төлөөчү тарабынан иш жүзүндө жиберилген каражаттардын

суммасынан бир жылда 230000 сомдон ашык эмес мүлктөн салыктык чегерим алуусу.

Ал эми Түркия республикасында кирешеден чыгарып салуулар төмөндөгүдөй

(ТРнын–Салык мыйзамдары, http://www.mevzuat.gov.tr/MevzuatMetin/1.4.213.pdf):

1) Майыптык чыгарып салуулар - 1 ай ичинде 1-даражада майып үчүн=700 түрк лирасы, 2-даражада=350 түрк лирасы, 3-даражада=170 түрк лирасы.

2) Минималдык керектөөдөн төмөнкү кирешеден чыгарып салуулар - салык

төлөөчү үчүн=50%, киреше албаган келини үчүн=10%, биринчи 2 бала үчүн=7,5%,

калган балдар үчүн=5%)

3) Инвестициялык чыгарып салуулар - салык төлөөчү тарабынан чыгашалардын

белгилүү бир бөлүгүн инвестицияларга каржыласа инвестициялык чыгарып салуудан

пайдаланса болот.

Мындан сырткары, Түркия Республикасында айыл-чарбасында иштегендерден,

кыймылсыз мүлкттү арендага берүүдөн 2800 түрк лирасынан аз алынган кирешеден,

баалуу кагаздар менен жүргүзүлгөн операциялардан түшкөн кирешелерден, устачылык

жана чакан бизнес, чекене сатуу менен алектенген жеке жактардан жана жазуучулук,

каллиграф менен алектенүү, сүрөтчүлүк, программист, фотограф, ойлоп чыгаруу

сыяктуу эркин кесиптерден түшкөн кирешелерден киреше салыгы алынбайт (Эркин

кесип кирешелери салык китепчеси, 2016:6).

Башкача айтканда, Кыргыз Республикасында салык төлөөчүлөр тарабынан

алынган бардык кирешелерден (кээ бир учурлардан тышкары) киреше салыгы (же

патент алуу аркылуу) алынат. Түркияда болсо аз кирешелүү кесиптердин көпчүлүгү

киреше салыгынан толугу менен бошотулган.

Кыргыз Республикасында киреше салыгынын ставкасы 10%ды түзсө, Түркия

Республикасында болсо тепкичтүү ставкалар колдонулууда.

1-таблица. Түркия Республикасында киреше салыгынын ставкалары

Кирешенин суммасы Колдонулуучу ставка:

13000 түрк лирасына чейин 15%

30000 түрк лирасынын 13000 түрк лирасы үчүн 1950 түрк лирасы

өлчөмүндө, калган бөлүгүнөн алынуучу ставка: 20%

70000 түрк лирасынын 30000 түрк лирасы үчүн 5350 түрк лирасы

өлчөмүндө, калган бөлүгүнөн алынуучу ставка: 27%

70000 түрк лирасынын 70000 түрк лирасы үчүн 16150 түрк лирасы

өлчөмүндө, калган бөлүгүнөн алынуучу ставка:ашыкчасына 35%

110000 түрк лирасынын 110000 түрк лирасы үчүн 26950 түрк лирасы

өлчөмүндө, калган бөлүгүнөн алынуучу ставка: ашыкчасына 35%

Булак: Түркия Республикасынын салык кызматы башкармалыгы, http://www.gib.gov.tr/ (20/03/2017)

Кыргыз Республикасында киреше салыгын эсептөө тартиби төмөнкүдөй:

Киреше салыгынын суммасы = (Киреше - чыгарып салуулар) * 10%

Түркия Республикасында киреше салыгын эсептөө тартиби:

Киреше салыгынын суммасы = (Киреше - чыгарып салуулар) * тепкичтүү киреше

салык ставкасы.

Пайда салыгы Кыргызстан жана Түркия өлкөлөрүндө объектиси жана мааниси

окшош. Болгону Кыргызстанда пайда салыгынын ставкасы 10%ды түзсө, Түркияда

20%ды түзөт.

Кошумча катары, Кыргызстанда кээ бир ишканалар атайын режим аркылуу пайда

жана киреше салыгын төлөөдө. Алардын ичине ыктыярдуу жана милдеттүү түрдө салык

төлөөчүлөр кирүүдө, контракттык негизде салык төлөөчүлөр жана башкалар. Бул жагдай

атайын режим менен иштеген жана нормалдуу түрдө пайда салыгын төлөгөн ишканалар

арасында бухгалтердик пикир келишпестиктер жана алдамчылыктарга жол ачуусу

ыктымал. Ал эми Түркияда мындай жагдай кездешпейт.

Кыргызстанда жана Түркияда акциздер белгилүү бир товарларга спецификалык же

товардын баасынын белгилүү бир пайызы катары салыктык ставка салынууда. 2-

таблицадагы маалыматтарга таянсак, Кыргыз Республикасынын акциздик ставкалары

Түркия Республикасына караганда өтө эле төмөн болууда. Мисал катары: бензинге

коюлган акциз ставкалары Түркияда Кыргызстанга караганда 13 эсе жогору болууда.

Белгилеп кетүүчү нерсе, бензин аталган эки өлкөдө тең дүйнөлүк бааларда сатылып

алынууда. Мындан сырткары, ликерго коюлган ставкалар боюнча Кыргызстанда Түркияга

караганда 30 эсе төмөн болууда.

Түркияда акциздердин абдан жогору болуусунун эң негизги себеби, ошол

товарга талапты кыскартуу деп эсептесек болот (Hayrullahoğlu, 2015:90). Мисал катары,

аракка коюлган акциз абдан жогору болгондо, товардын баасы кымбат болгондуктан

ага болгон талап азайа баштайт. Алкоголдук ичимдиктердин керектөөсүнүн азайышы

калктын ден-соолугуна оң таасир тийгизет. Балким ушул себептен, азыркы учурда

Түркияда алкоголдуу ичимдиктердин керектөөсү жылдан жылга кыскарууда.

Бирок, эгерде Кыргызстанда акциздик ставкалар өтө кескин түрдө жогорулатылса,

анда базарларда контабандалык жана контрафактык товарлар көбөйүшү ыктымал.

Ошондуктан, мамлекет тарабынан эффективдүү контроль болбосо, акциздердин

ставкалары кээ бир экономикалык секторлордун көмүскө экономикага чыгып, салык

төлөөдөн качуусуна жол ачышы мүмкүн. Акыркы беш жылдын ичинде бул жаатта

акырындык менен акциздин ставкасын жогорулатуу иш-чаралары жүргүзүлүүдө. Мисалы,

өткөн беш жылдык убакыт ичинде спирт ичимдиктерине болгон ставка беш эсе

жогорулатылган.

2-таблица. Кыргыз Республикасында жана Түркия Республикасында акциздик

салыктын ставкалары

Өлчөм

биримдиги

Кыргызстанда,

сом

Түркияда, сом

Түркиядагы

ставканын

Кыргызстандагы

ставкага катышы, %

Спирт литр 350 3140 897%

Арак литр 300 2793 931%

Ликер литр 300 3140 1046%

Шарап литр 100 106 6%

Коньяк литр 200 2793 1396%

Пиво литр 30 Наркынан 63%

Тамеки 1000 даана

1000 даанага

чейин чейин Наркынан 65,25%

Реактивдүү күйүүчү май тонна 2000 0

Бензин, жеңил жана орто

дистилляттар жана

башка бензиндер

тонна 5000 43600 чейин 872%

Мазут тонна 1000 25000 2500%

Булак: ТРнын Киреше башкаруу башкармалыгы акциз ставкалары, 2014; КРнын Салык кодекси, 2008.

Кыргызстанда акциз салынуучу товарлардын түрү жалпысынан 20га чукул, ал эми

Түркияда 100дөн ашуун товарлардын түрүнө акциз салынат. Башкача айтканда,

Кыргызстанда акциздер салык системасында өтө чоң ролду ээлебей келет. Ошол эле

учурда Түркияда бюджетти толтурууда акциздик салыктардын орду өтө чоң. Мисал

катары, 3 - таблицада Түркияда акциз салыгы алынган, бирок Кыргызстанда акциз салыгы

салынбаган товарлардын түрлөрү көрсөтүлүүдө.

3-таблица. Түркияда акциз салыгы алынган, бирок Кыргызстанда алынбаган

товарлардын түрлөрү

Товардын түрү: Акциз ставкасы:

Икра 20%

Парфюмдар 20%

Кремдер, гигиеналык буюмдар ж.б. 20%

Желдеткичтер, муздаткычтар, кондиционерлер ж.б. 6,7%

Электрдик жабдуулар 6,7%

Дисктер, кассеталар ж.б. 6,7%

Булак: Түркия Республикасынын Киреше башкаруу башкармалыгы акциз ставкалары, 2014

Кийинки салыктын түрү кошумча нарк салыгы ар бир өлкөдө кездешкен жана

бюджетти толтуруудагы эң негизги салыктын түрү десек жаңылышпайбыз. Салык

органында КНС салыгын төлөөчү катары катталган же катталууга милдеттүү болгон

тараптар, ошондой эле салык салынуучу импортту жүзөгө ашырган субъекттер КНС

төлөөчүлөр болуп эсептелет (КРнын Салык кодекси, 2008).

Түркия Республикасында да КНСтин аныктамасы дал эле ушундай. Бирок

экспорттолуучу товарларды КНСтен бошотуу режими каралган эмес. Дагы бир

айырмачылык, Кыргызстанда өлкөнүн ичине импорттолгон товар жабдык түрүндө

болсо жана бул жабдыктар өндүрүштө колдонулса, анда бул импорттук товарлар

КНСтен бошотулат (КРнын Салык кодекси, 259 статья).

Ушул сыяктуу Түркия Республикасында кээ бир импорттолгон жабдыктар

КНСтен бошотулат. Мисал үчүн, импорттолгон жабдыктар деңиз, аба жолдорунда же

порттордо колдонулса КНС төлөнбөйт. Кымбат баалуу металлдарды, газ, мунайзат

изилдөөлөрүндө, мамлекеттик коргоо тармагында колдонулуучу импорттук товарларга

дагы КНС төлөнбөйт (ТРнын КНС мыйзамы, 13-статья). Инвестицияларды тартуу үчүн

Түркияда импорттук жабдыктар үчүн атайын инвестициялык сертификат берилет. Бул

сертификат аркылуу КНС кайра кайтарылат.

Кыргызстанда КНСтин ставкасы бардык салык салынуучу объект жана салык

салынуучу импорт боюнча 12% өлчөмүндө же бошотулган түрдө белгиленет. Түркияда

болсо КНС ставкалары 3 тепкичтүү жана ставкалары 4- таблицада көрсөтүлгөндөй 1%,

8% жана 18%ды түзөт (ТРнын КНС ставкалары, 2013):

- 1-категориядагы товарлар эң керектүү, Түркияда жетиштүү көлөмдө

өндүрүлбөгөн жана экспорттук товарларды өндүрүүгө жумшалган чийки зат товарларга

1 пайыздык КНС ставкасы колдонулууда.

- 2-категориялык товарлардын ичине эң керектүү товарлар кирет, бирок алар

экспортко көп колдонулбай көбүнчө өлкөнүн ичинде бул товарларга болгон

муктаждыктарды камсыздоо үчүн колдонулууда. Бул товарларга 8 пайыздык КНС

ставкасы колдонулууда.

- Башка товарлар жана кызматтар категориясына Түркиянын ичинде өндүрүлгөн

товарлар кирүүдө. 18 пайыздык КНС ставкасы импорттук товарлар менен атаандашуу

үчүн колдонулууда. Бул товарлар да адамдарга керектүү, бирок эң негизги товар жана

кызматтардын катарына кирбейт.

4-таблица. Түркия Республикасында колдонулган КНС ставкалары

1-категориядагы товарлар:

а Мейиз, инжир, кургатылган өрүк, семечка ж.б.

б Лавр жалбырактары, липадан жасалган чай , кунжут ж.б.

в.. Пахта, жүн ж.б.

г. Ун,соя , фасоль ж.б.

д. Гезиттер жана журналдар

1 %

2-категориядагы товарлар:

А. Негизги тамак-аш продукциялары:

а. үйдө өстүрүлгөн канаттуулар, балык ж.б.

б. сүт, айран, жумуртка, чай ж.б.

в. күрүч, макарон , лапша ж.б.

Б. Башка товар жана кызматтар:

а. мектеп жана университетте билим алуу …

б. китептер, канцелярдык каражаттар …

в. медициналык каражаттар …

г. синтетикалык материалдар …

8%

Башка товарлар жана кызматтар 18%

Булак: Түркия Республикасынын Кирешелерди башкаруу органы КНС ставкалары, 2013

Кыргызстан менен Түркиянын кошумча нарк салыгындагы эң негизги

айырмачылык Түркиядагы КНС ставкаларынын экспорттук, импорттук жана керектөө

саясатына дал келүүсү, башкача айтаканда КНС ставкалары экспортту стимулдаштырат,

импорттук товарлардын ички товарлар менен алмаштыруусуна жол ачат жана эң зарыл

эмес товар жана кызматтардын керектөөсүн азайтат (Ünsal, 2008: 93). Ал эми

Кыргызстандагы КНС ставкалары менен жогоруда айтылган саясаттарды эффективдүү

ишке ашырууга мүмкүнчүлүктөр түзүлбөшү мүмкүн.

3. Кыргызстан жана Түркиядагы салыктарды салыштыруу

Салык жүгү белгилүү бир экономиканын ичинде мамлекетке түшкөн салык

кирешелерини ИДП менен салыштыруу негизинде аныкталат. Өнүккөн өлкөлөрдө

(мисал катары, Скандинавия өлкөлөрүндө) салык жүгү 60 пайызга чейин жетет. Бирок

өнүгүп келе жаткан өлкөлөр Скандинавия өлкөлөрүндөгү сыяктуу салык жүгүн көтөрө

алышпайт. Себеби өнүккөн өлкөлөрдө салык төлөөчүлөр мамлекеттен сапаттуу кызмат

талап кылып чоң көлөмдө салык төлөөгө даяр болууда. Ал эми өнүгүп келе жаткан

өлкөлөр болсо салык жүгүн төмөн кармоого умтулушу керек. Себеби эгерде салык

жүгү жогору болсо экономиканын өнүгүшүнө тоскоол болушу мүмкүн. Ушул себептен

өнүгүп келе жаткан өлкөлөрдө салык жүгү 20 – 25 пайыздан ашпайт (Ataç, 2007:153).

Эгерде Кыргызстан жана Түркиядагы салык жүгүн карап чыксак (5 - таблица жана

6 - таблица), анда эки өлкөдө тең салык жүгүнүн өтө оор эместигин көрүүгө болот. Бирок,

биз салык жүгүнүн мазмунуна карап чыга турган болсок, анда биринчи бөлүмдөкөрсөтүлгөн маалыматтарга ылайык Кыргызстанда салык жүгү кыйыр салыктар аркылуу

толтурулууда. Бул жагдай кирешелердин адилеттүү бөлүштүрүлүүсүнө тоскоол болот.

5-таблица. Кыргыз Республикасында салык жүгү (млн. сом)

2010 2011 2012 2013 2014 2015

Салык кирешелери 39365,1 53017,4 63911,4 72842,4 82639,1 84655,2

ИДП 220369,3 285989,1 310471,3 355294,8 400694,0 423635,5

Салык жүгү (Салык

кирешелери/ИДП) 17,86% 18,54% 20,59% 20,50% 20,62% 19,98%

Булак: Кыргыз Республикасынын Улуттук статистикалык комитетинин Кыргызстан цифраларда

2011, 2013, 2016 жыйнактары.

6-таблица. Түркия Республикасындагы салык жүгү (млн. түрк лирасы)

2010 2011 2012 2013 2014 2015

Салык кирешелери 210 560 253809 278781 326169 352514 407818

ИДП 1160014 1394477 1569672 1809713 2044466 2337530

Салык жүгү (Салык

кирешелери/ИДП) 18,15% 18,20% 17,76% 18,02% 17,24% 17,45%

Булак: Түркия Республикасынын Бюджет жана финансылык көзөмөл башкы башкармалыгынын

Экономикалык көрсөткүчтөр жыйнагы.

1-графикте көрсөтүлгөндөй Түркияда жалпы бюджет чыгашаларын салык

кирешелери менен толтуруу 2010-жылы 71,53 пайызга жеткен, жыл өткөн сайын бул

көрсөткүч жогорулаган жана 2015-жылы 80%га чейин жогорулаган. Бул абдан жакшы

тенденция жана көрсөткүч болуп эсептелет, себеби ар бир өлкө тышкы карыз жана

жардамдарга муктаж болбостон мамлекеттик чыгашаларынын көпчүлүк бөлүгүн салыктык

кирешелер аркылуу каржылоосу зарыл. Ошол эле учурда бул жылдарда Түркияда

мамлекеттик чыгашалардын дүйнөлүк кризистин таасирлери жана коңшу өлкөлөрдө

чыккан согуштардан улам көбөйгөндүгүн байкоого болот. Өзгөчө өлкөнүн чыгышындагы

Күрт коммунисттик партиясы менен күрөшүү, Сириядагы согуш жана ал жактан келген

качкындардын санынын арбышы буга себеп болгон (Kaypak ve Bimay, 2016: 85).

Ушул эле графикте Кыргыз Республикасында 2010-жылдын окуяларынан кийин

жалпы бюджет чыгашаларын салык кирешелери менен ордун толтуруу 57,23%

болгондугу көрүлүүдө, кийинки жылдары бул көрсөткүч жогорулап, 2013-жылы

69,86%га чейин жеткен. Ал эми 2015-жылы бул көрсөткүч кайра төмөндөп кеткен.

Жалпы бюджет чыгашаларын салык менен толтуруунун төмөндөп кетүүсү өлкө үчүн

кооптуу болуп эсептелет. Себеби бул жагдай мамлекеттин тышкы карызга чоң

муктаждык сезип жаткандыгын жана экономиканы жөнгө салуу жөндөмдүүлүгүнүн

төмөндөп кетүүсүн билдирет.

Эки өлкөнүн жалпы бюджет чыгашаларынын салык менен толтурулуусун

салыштыра турган болсок, Түркиянын көрсөткүчтөрү Кыргызстанга караганда алда

канча жакшы экендигин көрүүгө болот. Себеби Түркия мамлекети бюджеттик

тартыштыктын орчундуу бөлүгүн салыктык түшүүлөрдөн каржылоодо.

1-график. Түркия жана Кыргызстандагы бюджет чыгашаларынын салык менен

толтурулуусу (салык кирешелери / бюджет чыгашала

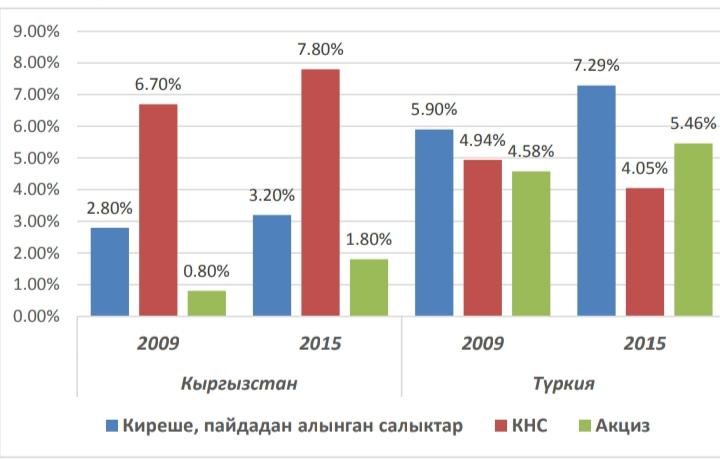

2-графикте көрсөтүлгөндөй, Түркия Республикасында бюджеттик салык

кирешелеринин ичинде эң негизги орунду киреше жана пайдадан алынган салыктар,

кошумча нарк салыгы жана акциздер ээлөөдө. Эң көп киреше алып келүүчү салыктар

кыйыр салыктар болсо да (КНС жана акциздер), киреше салыгы 2015-жылы жалпы

салык кирешелеринин 30,63%ын түзгөн. Мындан тышкары, 2015-жылы 2009-жылга

салыштырмалуу жалпы салык кирешелеринин ичинен кыйыр салыктардын үлүшү

төмөндөп, анын ордуна түз салыктардын үлүшүнүн жогорулагандыгын байкоого

болот. Бул жагдай Түркия Республикасында салык системасынын адилеттүүлүгүн

жогорулатууда, себеби түз салыктар салык төлөөчүнүн кирешесине карата алынууда.

2-график. Түркия Республикасында негизги салык кирешелеринин ИДПга катышы

Булак: Кирешелерди баш

каруу органы 2015; Кыргыз Республикасынын Улуттук статистикалык

комитетинин Кыргызстан цифраларда 2011, 2013, 2016 жыйнактары.

Ушул эле графикте Кыргыз Республикасынын ИДП менен салыштырылган

негизги салык кирешелеринин структурасы көрсөтүлгөн,бул графиктен салыктык

кирешелердин структурасында эң негизги орунду кыйыр салыктардын ээлегенин

көрүүгө болот. 2015-жылдын көрсөткүчтөрү менен 2009-жылдын көрсөткүчтөрүн

салыштыруунун негизинде жалпы салыктык кирешелердин структурасында КНС жана

акциздердин үлүшүнүн көбөйгөндүгүн (9,6%) айтууга болот. Ошол эле учурда түз

салыктар орчундуу көлөмгө жогорулаган эмес, 2009-жылы 2,8%дан 2015-жылы 3,2%га

(Кумтөрдү кошпогондо) өскөн.

Кыйыр салыктардын жалпы салык кирешелеринин ичиндеги үлүшүнүн

жогорулоосу негизинен адилеттүү болуп саналбайт, себеби салык төлөөчүлөрдүн

кирешелерине каралбастан тең шарттарда алынган кыйыр салыктар ар бир кишинин

финансылык абалына жараша алынбайт (Çataloluk, 2008:223). Адилеттүүлүк болушу үчүн

ар бир салык төлөөчү финансылык күчүнө жараша салык төлөөсү зарыл жана муну ишке

ашыруу үчүн салык кирешелеринин ичиндеги түз салыктардын үлүшүн жогорулатуу

керек.

Финансалык мекемелердин, уюмдардын финансалык-чарбалык иш аракеттеринин үстүнөн, ошол иш аракеттердин экономикалық жактан натыйжалуулугуна объективдүү баа берүү максатында, финансалык жана чарбалык операциялардын мыйзамдуулугун жана максаттуулугун аныктоодо жана мамлекеттик бюджеттин кирешелеринин резервдерин табуу боюнча, мамлекеттин жана коомдук органдардын көзөмөлдөө кызматын аткарууга багытталган көп аспектүү, көп тармактуу байкоо жүргүзүү системасы деп түшүнүү керек. ишканалардын, көзөмөлдөөнү -

Финансалык укукка ылайык, финансалык көзөмөлдөө - деп институттардын системасын, мамлекеттик жана өзүн-өзү башкаруучу жергиликтүү органдардын акчалай фондуларын уюштуруу, бөлүштүрүү жана пайдалануу сферасындагы аракеттердин мыйзамдуулугун жана максаттуулугун текшерүү боюнча инструменттер жана ыкмалар, менчикти коргоо, бюджеттик, карыз алынган жана менчик каражаттарды туура, натыйжалуу жана үнөмдүү пайдалануунун мыйзамдуулугун жана финансалык тартиптин бузулушун табууга жардам берүүнү камсыз кылууга көмек болгон мамлекеттик көзөмөлдөөнүн бир формасын айтабыз.

Көз карандысыздық кеземел, парламент койгон мөөнөткө, көзөмөл органдарынын жетекчилеринин укуктарына,

ошондой

эле

алардын

конституциялык

мүнөзүнө

салыштырганда

көзөмөл

органдарынын финансалык алдынчалыгы узагыраак мөөнөткө камсыз болушу керек.

Калыстык жана компотенттүүлүк дегенди - азыркы иштеп жаткан мыйзамдарды көзөмөл жүргүзүүчүлөрдүн кыйшаюсуз сактоо керек экендигин жана текшерүү иштерин көрсөтүлгөн стандарттын негизинде, жогорку профессионалдуу деңгээлде жүргүзүү керек экендигин түшүнүү керек. Айкындуулук - бул мамлекеттин көзөмөлдөөчүлөр коомчулук менен жана массалык маалымат каражаттары менен туруктуу байланыш түзүү дегенди түшүндүрөт.

Экономика илиминде финансалык көзөмөлдө төмөндөгүдөй белгилери менен классификацияланат:

- жүргүзүү убактысы – алдын ала, күндөлүк (оперативный), кезектеги бири-бирине тыгыз байланышкан көзөмөлдөөлөр - финансалык көзөмөлдөөнүн үзгүлтүксүз мүнөзүн баяндайт; көзөмөлдөө субъектилери - мамлекеттик, мамлекеттик эмес;

- көзөмөлдөөнү жүргүзүү ыкмасы - текшерүү, изилдөө, үстүнөн кароо (надзор), финансалык иш аракеттерди талдоо, байкоо (мониторинг), ревизия.

Күндөлүк (оперативдүү финансалык көзөмөл чарбалык жана финансалык операциялар жүргүзүлүп жаткан мезгилде финансалык бузулууларды, акча эсептерин ишке ашыруу мезгилинде мүмкүнчүлүктөрүнө, ыксыз чыгаша жана жоготууга жол бербее үчүн ишке ашырылат. өз кызыкчылыгына кыянат пайдалануу

Финансалык көзөмөлдүн бөлүгү болуп кезектеги көзөмөл эсептелет - ал өткөн мезгилдеги чарбалык жана финансалык операциялардын жүрүшүнүн мыйзамдуулугун алардын максаттуу экендигин аныктоо үчүн текшерүү жүргүзөт.

Кезектеги көзөмөл, алдын ала жана күндөлүк финансалык көзөмөлдоо жүргүзүүдөгү кетирилген кемчиликтерди табууга мүмкундүк берет.

17

Получите свидетельство

Получите свидетельство Вход

Вход

Сиди кызыктыруучу тесттер (230.83 KB)

Сиди кызыктыруучу тесттер (230.83 KB)

0

0 182

182 0

0 Нравится

0

Нравится

0