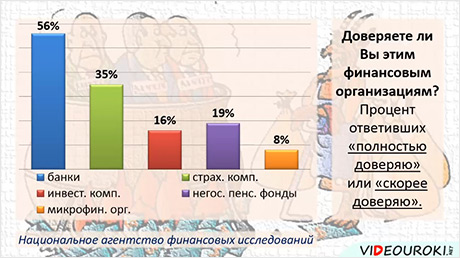

Есть много людей, которые недолюбливают банкиров. Национальное агентство финансовых исследований в апреле 2015-ого года провело очередной опрос россиян, задав вопрос об уровне доверия банкам. «Полностью доверяю» или «скорее доверяю» ответило лишь 56% опрошенных. «Уровень доверия банкам в России падает», – делают вывод эксперты. В предыдущие три года он бы выше. Правда, другим финансовым организациям наши сограждане доверяют ещё меньше: страховым компаниям – 35%, инвестиционным –16, негосударственным пенсионным фондам – 19, а микрофинансовым организациям – так вообще 8%.

Впрочем, такое скептическое отношение к финансистам было практически всегда. «Банкир – это человек, одалживающий вам зонтик, когда ярко светит солнце, и отбирающий его в тот самый момент, когда начинается дождь», – писал Марк Твен. Христианство и ислам дружно считают ростовщичество, то есть, взимание процентов за деньги, взятые в долг, одним из самых страшных грехов. Осуждал его и знаменитый греческий философ Аристотель. Вспомним, что именно проценты за пользование кредитом – главный способ зарабатывание прибыли практически для любого коммерческого банка.

Время от времени банкиров переставали любить государства. Когда их долги банкам становились слишком большими. Слышали ли вы про судьбу тамплиеров? Этот могущественный рыцарско-монашеский орден возник во времена Крестовых походов. В пятницу 13-ого октября 1307-ого года по инициативе французского короля Филиппа IV Красивого все тамплиеры, проживавшие на территории Франции, были арестованы.

Орден обвинили в многочисленных святотатствах. Рыцари-монахи якобы отрекались от Христа, плевали на крест, приносили в жертву детей, поощряли аборты и гомосексуальные связи. Совершали тамплиеры всё это или нет – вопрос открытый. Многие арестованные признались, но под пытками признаешь и не такое. А вот то, что долг королевского дома Франции тамплиерам достиг астрономической суммы – факт доказанный. Нет кредитора – нет надобности возвращать долг. Да и прибрать к рукам имущество Ордена – вещь очень заманчивая. Кстати, основные богатства тамплиеров так и не были обнаружены, их ищут до сих пор.

Но нравятся нам банки и банкиры или не нравятся, приходится признать, что роль их в экономике весьма значительна. Банки иногда сравнивают с кровеносной системой организма. Кровь насыщает все органы кислородом и питательными веществами, без которых невозможно их функционирование. Как только хозяйство перестаёт быть натуральным, возникает и постоянно увеличивается необходимость в привлечении дополнительных финансовых ресурсов. Именно банки являются основными посредниками между их поставщиками и потребителями.

Трудно назвать конкретную дату появления первых банков. Уже так называемые «торговые дома» Древнего Вавилона принимали вклады и выдавали кредиты, в том числе под залог имущества, выступали посредниками при совершении сделок и осуществлении платежей. Тем же занимались и многие храмы Древней Греции, например, Дельфийский. Там, где был знаменитый Оракул.

В античные времена появились и профессиональные менялы. Необходимость обмена одной валюты на другую для торговцев Древней Греции была очень актуальна.

На Балканском полуострове и за его пределами существовало несколько сотен полисов – независимых городов-государств. Ну, и как подтверждение суверенитета – собственная денежная единица. Менялы были необходимы и для развития торговли в средневековой Европе. Особенно в период феодальной раздробленности, когда собственные деньги чеканились не только в государственных казначействах, но и при дворах крупных землевладельцев. Большое распространение в этот период получили и платёжные документы, своеобразные заменители денежных знаков: расписки менял, векселя.

В те смутные времена многие зажиточные граждане предпочитали хранить свои деньги и иные сокровища в более надёжном месте, чем собственные дома. Например, у ювелиров.

Многие из них тоже превращались в банкиров. Приняв на хранение ценное имущество, выдавали владельцу документ, подтверждающий его наличие. Этот документ можно было использовать при расчётах за купленный товар вместо денег. И поскольку банкноты, так с лёгкой руки англичан стали называть эти документы, признавались достаточно надёжными, грех было не воспользоваться доверием. Чего лежать богатству мёртвым грузом? Не завтра же владелец прибежит его забирать! Можно денежки кому-то одолжить, за особую плату, разумеется. Да, религия осуждает ростовщичество, но выход найти всегда можно. Скажем, одолжить деньги абсолютно бесплатно на месяц. А если на больший срок, то будьте любезны, заплатите. Нет, что вы, это не проценты по займу, это – плата за риск невозврата. Когда речь идёт о прибыли, вера, стремление к спасению души у многих отступает на второй план.

А если владелец денег потребует их вернуть? Не вопрос, когда есть другие вкладчики: деньги-то все одинаковы. Да и потом, кредиты чаще выдавались не реальными монетами, а банковскими расписками. Если им так доверяют…! В 60-х годах 17-ого века один английский ювелир-банкир выдал расписок на один миллион двести тысяч фунтов стерлингов! Для сравнения: годовой доход маркизов и графов составлял в то время в среднем пять тысяч фунтов в год. А это были не просто самые знатные подданные английской короны, но и одни из самых богатых.

Итак, все или почти все функции банков осуществлялись и в прошлом: привлечение средств вкладчиков, хранение ценного имущества, обменные операции, выдача кредитов, выпуск в обращение собственных платёжных средств. Когда эти функции начинает выполнять одна организация, она и становится банком в современном понимании этого слова. Старейший банк мира, кстати, действующий до сих пор, находится в Италии: Montedei Paschidi Siena. Он был основан в 1472-ом году.

Montedei Paschidi Siena

Корни российской банковской системы следует искать в Великом Новгороде. В этой купеческой республике в двенадцатом – пятнадцатом веках принимались вклады, можно было получить деньги взаймы под залог имущества. Ну а первые банки появились в восемнадцатом веке. В 1754-ом году по указу Елизаветы Петровны был создан Государственный заёмный банк. Точнее даже три банка: Дворянские заёмные в Петербурге и Москве и Купеческий заёмный в Петербурге.

Государственный заёмный банк

Банковская система Российской Федерации, как и во многих других государствах, является двухуровневой. Верхний уровень занимает Центральный банк России, на нижнем действуют многочисленные коммерческие банки.

Федеральный закон «О банках и банковской деятельности» называет три основные функции коммерческого банка: аккумулирование денежных средств, кредитование и расчётно-кассовое обслуживание клиентов. Последний термин означает, что банки переводят деньги с одного счёта на другой, не обналичивая их. Или зачисляют на чей-то счёт наличные. Если вы хотя бы раз оплачивали свои разговоры по мобильному телефону, то прекрасно знаете, каким образом это происходит.

Кассово-расчётное обслуживание клиентов:

- перевод денег с одного счёта на другой в безналичной форме;

- зачисление на счёт наличных денег;

- обналичивание средств.

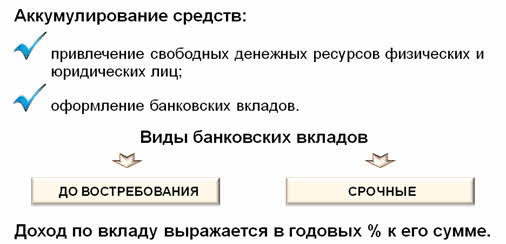

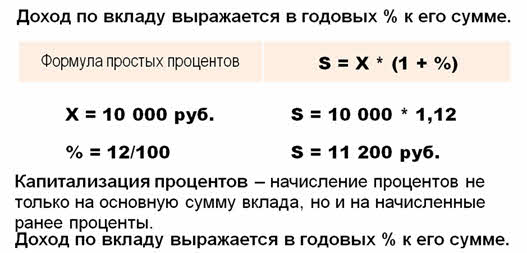

Про аккумулирование средств, то есть, открытие банковских вкладов, вы уже говорили на уроках обществознания. По достижении четырнадцати лет каждый гражданин может это сделать. Помните, вклады бывают «до востребования» и срочные. С первого деньги можно истребовать в любое время. Второй оформляется на определённый промежуток времени, чаще всего, на год и более. За возможность пользования этими деньгами банк платит клиенту. Доход по вкладу выражается в годовых процентах к его сумме. Разумеется, по срочному вкладу проценты гораздо выше, ведь одним из его условий является невозможность снятия основной суммы или её части в течение определённого периода. Иногда проценты начисляются раз в год. Например, положили в банк 10 тысяч рублей под 12 процентов годовых. Через год у вас на вкладе – 11 тысяч 200 рублей.

Но очень часто банк предлагает вклады с ежемесячной капитализацией процентов. То есть, основная сумма прирастает каждый месяц на 1/12 годовой ставки. А в следующем месяце проценты уже начисляются не только на основную сумму, но и на добавочек к ней. Формула сложных процентов: S = X* (1 + %)n. Х в данной формуле – первоначальная сумма вклада, % –ежемесячная процентная ставка (годовой процент поделить на 12), делённая на 100, n – количество периодов (в нашем случае, месяцев). Если туже сумму – 10 тысяч рублей мы положим на вклад с ежемесячной капитализацией процентов под те же 12 процентов годовых, то в итоге получим иной результат: 11 тысяч 268 рублей 25 копеек. На самом деле, расчёт немного сложнее, он учитывает количество дней в месяце и году.

Основные принципы кредитования также названы в Законе: возвратность, срочность, платность. Проценты по кредитам, как мы уже сказали, всегда выше, чем проценты по вкладам. Банк имеет право предъявить санкции клиенту, если он не вовремя возвращает долг. Кстати, кроме нарастающих процентов, могут быть и другие платежи в пользу банка: за обслуживание кредита, за обналичивание денег… Всегда внимательно читайте договор. То, что вы подпишите, обязаны будете выполнять.

Банки осуществляют также обмен валют, размещают ценные бумаги предприятий и выпускают собственные, осуществляют операции с драгоценными металлами. Коммерческие банки могут быть отраслевыми и межотраслевыми, ипотечными, сберегательными, инвестиционными. Но главная цель их одна – получение прибыли.

Коммерческие банки:

- отраслевые;

- межотраслевые

- ипотечные

- сберегательные

- инвестиционные.

А вот Центральный банк России этой цели не преследует. Основная его задача – регулировать денежное обращение в стране, определять кредитную политику, обеспечивать стабильность банковской системы. Он был образован в 1990-ом году и является преемником Государственного банка СССР. Но в отличие от него, Банк России – независимая организация. Он не отвечает по обязательствам государства, а государство, в свою очередь, – по его.

Центробанк осуществляет эмиссию наличных денег, определяет правила проведения банковских операций, выдаёт лицензии на деятельность финансово-кредитных учреждений и осуществляет надзор за ней. Кроме того, он управляет золотовалютными резервами государства и обслуживает бюджеты всех уровней.

Центральный банк России:

· эмиссионный центр страны (имеет монопольное право на выпуск банкнот);

· банк банков (работает с банками страны, хранит их кассовые резервы, предоставляет кредиты, осуществляет надзор за их деятельностью);

· банкир правительства (обслуживает бюджеты всех уровней, предоставляет кредиты правительству, хранит золото-валютные резервы);

· главный расчётный центр страны (является посредником между банками при выполнении безналичных расчётов);

· орган регулирования экономики (определяет кредитно-денежную политику).

Получите свидетельство

Получите свидетельство Вход

Вход

0

0 9586

9586