Вопрос о том, нужно ли государство экономике, волновал умы не одного поколения учёных. Американский экономист Дуглас Норт говорил: «По вопросу о необходимости государства для экономики суд удалился на совещание и пока не вернулся». Так в чём же состоит роль государства в экономике?

Экономическая политика государства – это процесс реализации его экономических функций путём разнообразных государственных мер воздействия на экономические процессы для достижения определённых целей.

Наиболее общими экономическими целями государства в рыночной экономике являются:

· обеспечение экономического роста;

· создание условий экономической свободы;

· обеспечение экономической безопасности;

· обеспечение полной занятости;

· достижение экономической эффективности.

Существуют следующие функции государства в экономической сфере:

· стабилизация экономики;

· защита прав собственности;

· регулирование денежного обращения;

· перераспределение доходов;

· регулирование взаимоотношений между работодателями и наёмными работниками;

· контроль над внешнеэкономической деятельностью;

· поддержка и обеспечение функционирования рыночной системы.

Среди наиболее успешно решаемых государством экономических задач можно выделить следующие:

· защита основ рыночной экономики;

· антимонопольное регулирование;

· разработка и финансирование программ помощи нуждающимся;

· производство общественных благ.

Общественные блага – это товары и услуги, предоставляемые государством всем гражданам на равных условиях (например, оборона, охрана правопорядка, бесплатное всеобщее образование, общедоступные услуги муниципальных поликлиник, посещение библиотек, театров, музеев, парков, услуги общественного транспорта и другие).

Общественные блага неисключаемы и неконкурентны, то есть никого нельзя их лишить. Например, нельзя обеспечивать охрану правопорядка и безопасность только для тех граждан, которые могут за это заплатить. Государство охраняет всех граждан на равных условиях. Общественные блага одинаково доступны людям, а за их пользование, как правило, не взимается плата. Более того, коммерческой выгоды, производство общественных благ принести не может, именно поэтому в подавляющем большинстве случаев их производством занимается государство.

· учёт внешних эффектов;

Внешние эффекты — это связанные с производством или потреблением благ издержки и выгоды для третьих лиц, которые не участвуют в производстве и потреблении.

Например, завод производит продукцию и получает прибыль от её реализации. Но если предприятие не позаботилось об очистных сооружениях, то все люди, которые живут около предприятия, тоже вынуждены нести издержки в виде грязного воздуха, грязной воды и так далее.

Главной задачей государства является исключить отрицательные внешние эффекты и поощрять полезные, используя такие меры, как убеждение, рекламные кампании, субсидирование, налогообложение, разработка стандартов безопасности и другие.

Например, в случае с нашим заводом государство может обязать предприятие построить очистные сооружения.

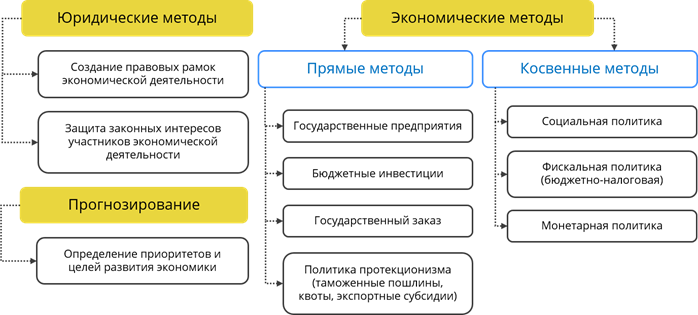

Принято выделять следующие методы государственного регулирования экономики: юридические, экономические и прогнозирование.

Юридические методы:

· создание правовых рамок экономической деятельности;

· защита законных интересов участников экономической деятельности.

Прогнозирование:

· определение приоритетов и целей развития экономики.

Экономические методы принято разделять на две части: прямые и косвенные.

Прямые методы (государство непосредственно участвует в экономических отношениях):

· государственные предприятия;

· бюджетные инвестиции;

· государственный заказ;

· политика протекционизма (таможенные пошлины, квоты, экспортные субсидии).

Косвенные методы (политика государства вынуждает производителей менять своё экономическое поведение):

· социальная политика;

· фискальная политика (бюджетно-налоговая);

· монетарная политика.

Монетарная политика – это совокупность мероприятий в области денежного обращения и кредита, направленных на регулирование экономического роста, сдерживание инфляции, обеспечение занятости и выравнивание платёжного баланса.

В нашей стране монетарную политику проводит Центральный банк Российской Федерации (Банк России), а именно:

· занимается регулированием денежного обращения;

· осуществляет эмиссию денег (выпуск в обращение новых денег государством).

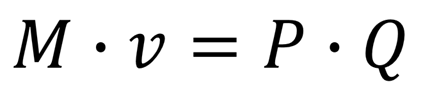

В своё время американский экономист Ирвинг Фишер вывел специальную формулу, так называемое «уравнение обмена Фишера».

M – это количество денег в обращении.

v – это скорость обращения денежной единицы (то есть сколько в среднем денежная единица переходит из рук в руки).

P – это уровень цен.

Q – это объем произведённой продукции.

То есть объём денежной массы, умноженный на скорость обращения денежной единицы равен уровеню цен в стране, умноженному на объём произведённой продукции.

При элементарных знаниях математики можно вывести следующую формулу: то есть от чего зависит количество денег в стране, необходимое для нормального обращения товара, – от уровня производства. Если объем производимой продукции растёт, то значит нужно увеличивать количество денег в обращении. Если же количество денег в обращении будет расти быстрее, чем объём производимой продукции, то тогда будут расти цены.

Монетарная политика также включает в себя:

· операции на валютном рынке, поддержку национальной волюты;

· определение ставки учётного процента (ставки рефинансирования) – ставки, по которой Центральный банк страны предоставляет кредиты коммерческим банкам;

· определение нормы обязательных банковских резервов;

· операции на рынке с государственными ценными бумагами.

Экономическую политику любого государства невозможно себе представить без налогов. «В нашем мире неизбежны только две вещи – смерть и налоги», – говорил Бенджамин Франклин, чей портрет украшает купюру в 100 американских долларов вот уже более века.

Налоги – это обязательные платежи физических и юридических лиц государству на основе специального налогового законодательства.

В истории человечества изымание денег и других ценностей у населения происходило в самых разнообразных формах: в виде дани, штрафа, «участия» в доходах, арендной платы, да и просто вымогательства.

Даже всем известный анекдот гласит, что лучший способ рассказать детям о налогах – это съесть 13 % от их мороженого.

В конституции нашей страны говорится о том, что «каждый обязан платить законно установленные налоги и сборы, а законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют».

Всё, что связано со сбором налогов, принято относить к фискальной (бюджетно-налоговой) политике – это система мероприятий, направленных на регулирование экономики с помощью государственных расходов и налогов.

Налоги вводит исключительно государство, и они являются обязательными платежами.

Налоги обязаны уплачивать в бюджет все налоговые резиденты Российской Федерации – это все физические и юридические лица, независимо от формы собственности, которые получают доходы на территории России на протяжении боле 183 (ста восьмидесяти трёх) дней.

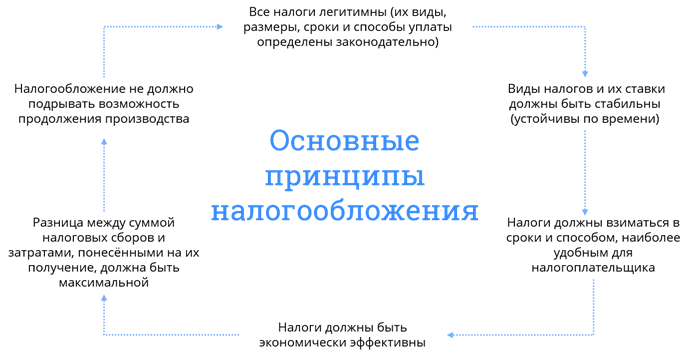

Все налоги легитимны, то есть их виды, размеры, сроки и способы уплаты определены законодательно. Виды налогов и их ставки должны быть стабильны, то есть устойчивы по времени. Кроме этого, налоги должны взиматься в сроки и способом, наиболее удобным для налогоплательщика, и быть экономически эффективны, то есть:

· разница между суммой налоговых сборов и затратами, понесёнными на их получение, должна быть максимальной;

· налогообложение не должно подрывать возможность продолжения производства.

А какие виды налогов существуют в нашей стране?

Чтобы разобраться в разновидностях налогов, надо определить основные принципы их классификации.

Выделяют следующие виды налогов:

v по способам взимания: прямые и косвенные;

Прямые налоги взимаются непосредственно с физических и юридических лиц, а также с их доходов. Прямые налоги – это налог на прибыль, подоходный налог, налог на имущество.

Косвенными налогами облагаются ресурсы, виды деятельности, товары и услуги. Среди косвенных налогов основные — это налог на добавленную стоимость (НДС), акцизы, импортные пошлины, налог с продаж и другие.

v по уровням бюджета, в который они зачисляются: федеральные, региональные и местные;

Федеральные налоги и сборы установлены Налоговым кодексом Российской Федерации и обязательны к уплате на всей территории нашей страны. К федеральным налогам и сборам относятся:

· налог на добавленную стоимость;

· акцизы;

· таможенные пошлины;

· подоходный налог;

· налог на продажу валюты;

· на добычу полезных ископаемых;

· водный налог;

· сборы за пользование биологическими ресурсами;

· государственные пошлины;

· налог на прибыль.

Региональные налоги установлены законами субъектов Российской Федерации и обязательны к уплате на территориях соответствующих субъектов Российской Федерации. К региональным налогам можно отнести:

· налог на имущество предприятий;

· лесной налог;

· налог на воду;

· налог на игорный бизнес;

· транспортный налог.

Местные налоги и сборы установлены нормативными правовыми актами представительных органов муниципальных образований и обязательны к уплате на их территориях.

К местным налогам и сборам можно отнести:

· налог на имущество физических лиц;

· торговый сбор;

· земельный налог;

· курортный налог;

· налог на рекламу;

· налог на содержание жилищного фонда.

· по налогоплательщикам: налоги с физических и юридических лиц.

Выделяют три системы налогообложения: пропорциональную, прогрессивную и регрессивную. Данные системы отличаются друг от друга характером ставок налогообложения.

Пропорциональная система – все налогоплательщики платят налог по равной ставке. Ставка налога одинакова для всех и не зависит от размера дохода конкретного плательщика.

Прогрессивная система – построенная на принципе увеличения налоговых ставок в зависимости от роста уровня облагаемого дохода налогоплательщика, то есть чем выше доход, тем выше ставка налогообложения.

Регрессивная система – ставка снижается при увеличении облагаемой налогом величины. Это означает, что при увеличении доходов ставка падает и, наоборот, растёт, если доход уменьшается.

Выделяются следующие функции налогов:

Регулирующая. Изменяя налоговые ставки, условия налогообложения, вводя льготы и штрафы, государство создаёт условия, которые регулируют экономические процессы.

Стимулирующая. С помощью налогов государство поощряет такие экономические процессы, которые необходимы и выгодны обществу, и, наоборот, душит налогами такие, которые ему не нужны.

Социальная. Налоги фактически перераспределяют через госбюджет финансовые средства от налогоплательщиков к нуждающимся (пенсионерам, безработным, малообеспеченным семьям и так далее).

Фискальная. С помощью реализации данной функции на практике формируются государственные финансовые ресурсы и создаются материальные условия для функционирования государства.

Контрольная. Благодаря ей оценивается эффективность каждого налогового канала и «налогового пресса» в целом, выявляется необходимость внесения изменений в налоговую систему и налоговую политику государства.

Все собранные государством налоги поступают в государственный бюджет – это сводный план сбора доходов и использования полученных средств на покрытие расходов федеральных или местных органов государственной власти на определённый период (как правило, на год). Проект бюджета разрабатывает правительство, а принимает парламент – в нашей стране это Федеральное собрание.

Выделяют две основные части государственного бюджета:

· доходная часть: налоги, государственные займы (ценные бумаги, казначейские векселя и другие), денежная эмиссия (в том числе и кредитных денег), внешние займы, прибыль от государственных предприятий, доходы от использования государственной собственности, доходы от платных услуг, штрафы и компенсации;

· расходная часть. Расходы делят на текущие и капитальные. Текущие расходы существуют всегда – это расходы на образование, здравоохранение, армию, полицию и так далее. Капитальные расходы – это вложения в будущие инвестиции в различные проекты.

Если расходы и доходы бюджета совпадают, то такой бюджет называют сбалансированным. В том случае, если доходы превышают расходы, принято говорить о профиците бюджета, ну а если расходы превышают доходы, то принято говорить о дефиците бюджета.

Существуют следующие источники покрытия бюджетного дефицита:

· Привлечение средств фирм и домашних хозяйств через выпуск государственных ценных бумаг, в которые они вкладывают свои сбережения.

· Использование кредитов Центрального банка, который в обмен на государственные обязательства выпускает определённую сумму банкнот, вливая тем самым в каналы денежного обращения дополнительную массу денег.

Также государство может прибегнуть и к иным способам сокращения дефицита государственного бюджета, таким как:

· сокращение государственных расходов;

· увеличение налогов;

· продажа государственной собственности;

· приватизация государственных предприятий;

· внешние и внутренние займы;

· денежная эмиссия.

В конце нашего занятия попробуйте ответить на следующие вопросы:

1. Какую роль государство играет в экономике?

2. Что такое налоги?

3. Какие виды налогов существуют в нашей стране?

4. Что такое государственный бюджет?

Получите свидетельство

Получите свидетельство Вход

Вход

7386

7386